Введение

Экономика любой страны не может обойтись без наличных денег. Опыт всех государств показывает, что независимо от уровня развития рыночной экономики и преобладания в денежно-кредитных системах инструментов безналичных расчетов, наличное денежное обращение продолжает занимать определенное место.

Наличный денежный оборот в России имеет следующие особенности:

Большой удельный вес наличных денег в объеме денежной массы (более 30%);

Значительный объем расчетов наличными деньгами, что позволяет уходить от налогообложения;

Слабый контроль со стороны кредитных институтов (в том числе со стороны обслуживающих организаций банков) за кассовой дисциплиной организаций;

Долларизация наличного оборота (использование в обращении иностранной валюты).

Несмотря на то, что по объему оборот наличных денег значительно меньше безналичного оборота, значение его в организации нормальных экономических отношений в хозяйстве велико. Именно в сфере налично-денежного оборота происходит окончательная реализация созданных в народном хозяйстве товаров и проверяется качество связи между общественным производством и личным потреблением. Вследствие таких причин, от состояния налично-денежного оборота во многом зависят нормальная циркуляция денег в хозяйстве, устойчивость их покупательной способности.

Наличные деньги являются важной составляющей денежной системы России, от которой в немалой степени зависит ее устойчивое функционирование. Реальных оснований предполагать, что значение денежной наличности в жизни российского общества в обозримом будущем может ослабнуть, не имеется. В этом и заключается актуальность темы работы.

Целью данной курсовой работы является раскрытие основных принципов организации и современного состояния наличного денежного оборота России. Объектом курсовой работы является наличный денежный оборот России.

1 Теоретические аспекты наличного денежного оборота и его организации

1.1 Сущность и структура наличного денежного оборота

С развитием товарного производства государство использовало объективную возможность и необходимость эмиссии денег с принудительным курсом для покрытия своих расходов.

Наличный денежный оборот является неотъемлемой частью денежного оборота в рамках национальной экономики. Он реализуется как постоянный кругооборот наличных денег в экономике. Объемы и скорость обращения, мотивация сделок с денежной наличностью всех участников денежного оборота отражают потребности общества в целом и отдельных его граждан. Наличный денежный оборот - это движение денег в наличной форме при продаже товаров, оказании услуг и осуществлении различных видов платежей.

Для расчетов наличными используются банкноты, выпускаемые центральным банком, который имеет монопольное право на их эмиссию.

Наличный денежный оборот определяется как часть денежного оборота, равная сумме всех платежей, совершенных в наличной форме за определенный период времени. Наличный денежный оборот во всех странах, независимо от уровня развития экономики, составляет меньшую часть денежного оборота, но имеет важное функциональное значение.

Только наличные деньги как законные платежные средства обязательны к приему по нарицательной стоимости при всех видах платежей на всей территории государства в любое время суток и в неограниченных объемах.

В сфере наличного денежного оборота происходит окончательная реализация произведенных товаров, работ и услуг, проверяется соответствие спроса и предложения. От состояния наличного денежного оборота во многом зависит покупательная способность национальной валюты.

Наличный денежный оборот представляет собой процесс непрерывного движения наличных денежных знаков, эмитированных центральным банком страны (банкнот и разменной монеты), в ходе которого денежные знаки прежде всего выполняют функции средства обращения и средства платежа.

Сфера использования налично-денежных платежей связана в основном с реализацией доходов населения. Наличными деньгами производятся расчеты предприятий, организаций и учреждений с населением, а также между отдельными гражданами на товарных и продуктовых рынках, частичные расчеты населения с финансово-кредитной системой, в ограниченных размерах платежи между предприятиями.

В странах с развитой рыночной экономикой и банковской системой доля расчетов наличными деньгами в совокупном денежном обороте не превышает 3 – 8 %. Это достигается в результате переводов заработной платы рабочих и служащих на счета в банках.

Структура наличного денежного оборота предполагает включение в него определенных денежных потоков между субъектами денежных отношений, или денежного оборота:

1) между системой центрального банка и системой коммерческих банков;

2) между коммерческими банками, между банками и их клиентами;

3) между организациями, между организациями и населением;

4) между отдельными гражданами.

Четыре укрупненных денежных потока позволяют проследить уровень и этапы организации наличного денежного оборота.

Первый поток фиксирует монополию центрального банка на выпуск наличных денег в обращение, связывая наличный денежный оборот с процессами снабжения банков денежной наличностью со стороны центрального банка и ее инкассации (получении) в центральном банке. Наличные деньги, эмитированные центральным банком, поступают либо непосредственно в операционные кассы коммерческих банков, либо в кассы организаций (прежде всего организаций торговли и организаций, оказывающих услуги населению).

Второй поток охватывает сферу инкассации денежной наличности от клиентов коммерческих банков и снабжение этих клиентов необходимой денежной наличностью. Данный денежный поток регулирует центральный банк с помощью установленных им правил. На их основе коммерческие банки совершают свои кассовые операции, связанные с денежной наличностью. Этот оборот обеспечивает получение и обслуживает расходование денежных доходов населения. Часть наличных денег банки могут передавать друг другу на платной основе, но большая часть денег выдается клиентам: либо в кассы организаций, либо непосредственно населению. Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, лотерейных билетов, арендные платежи, уплату штрафов, пени и неустоек и т.д.

Третий поток реализует кассовое обслуживание населения через банки и организации. Наличный денежный оборот между организациями незначителен, так как основная часть расчетов совершается безналичным путем. Для каждой организации устанавливаются лимиты остатка наличных денег в кассе, и деньги, превышающие лимит, должны быть сданы в обслуживающий данную организацию коммерческий банк. Часть наличных денег, находящихся в кассах организаций, используется для расчетов между ними, но большая часть передается населению в виде различных денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, дивидендов, поступлений от продажи ценных бумаг и т.д.).

Четвертый поток появляется при использовании наличных денег, когда платеж осуществляется посредством простой передачи денежного знака получателю платежа. При этом для двух сторон сделки не требуются никакие технические средства. Не требуется также уведомлять третью сторону и получать ее подтверждение на право совершения сделки. Получатель платежа, кто бы он ни был, может немедленно потратить полученные деньги.

В современных условиях данный поток денежной наличности приводит к возникновению «теневого» оборота. Огромные суммы наличности, прежде всего в виде денежных купюр крупных номиналов, используются в «теневой» экономике для осуществления противоправных действий, ухода от налогообложения, а также в операциях с наркотиками и оружием, в игорном бизнесе, обслуживают деятельность преступных группировок и т.д. Вместе с тем практика показывает, что, несмотря на уязвимость наличных денег как средства платежа от подделок, процент подделок денежных знаков, выявляемых в процессе обработки поступившей из платежного оборота денежной наличности, незначителен.

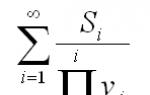

Схема наличного денежного оборота в России может быть представлена следующим образом (Рисунок 1)

Рисунок 1 – Схема наличного денежного оборота (на примере России)

Из схемы видно, что наличный денежный оборот начинается в расчетно-кассовых центрах Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег обслуживает межбанковские расчеты, часть – направляется в качестве кредитов другим банкам, но большая часть наличных денег выдается клиентам – юридическим и физическим лицам (либо в кассы предприятий и организаций, либо непосредственно населению), обслуживаемым в данном коммерческом банке.

Часть наличных денег, находящихся в кассах предприятий и организаций, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т.д.)

Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, арендные платежи, уплату штрафов, пени и неустоек и т.д.

Схема налично-денежного оборота. Особенности осуществления процесса налично-денежного обращения.

Наличный денежный оборот- движение наличных денег в процессе обращения товаров, оказания услуг и осуществления различных платежей. Наличные деньги, находящиеся в обращении, совершают постоянный кругооборот. Они поступают в обращение из касс эмиссионного банка. Количество наличных денег в обращении контролируется государством в лице Банка России и Министерства финансов.

Налично-денежное обращение – это движение наличных денег, обслуживающих в основном розничный товарооборот. Средством обращения и платежа в данном случае являются реальные денежные знаки, передаваемые одним субъектом другому за товары, работы и услуги или в других предусмотренных законодательством случаях. Оно обслуживается банкнотами, разменной монетой и бумажными деньгами (казначейскими билетами). В развитых капиталистических странах банковские билеты, выпускаемые центральным банком, составляют подавляющую часть налично-денежного обращения. Незначительная часть выпуска денег (около 10%) приходится на казначейства, которые эмитируют в основном монеты и мелкокупюрные бумажно-денежные знаки – казначейские билеты.

Налично-денежный оборот страны – это часть денежного оборота, равная сумме всех платежей, совершенных в наличной форме за определенный период времени. Данный оборот в основном связан с поступление денежных доходов населения и их расходованием.

Налично-денежный оборот, представляющий совокупность платежей за определенный период времени, отражает движение наличных денег как в качестве средства обращения, так и в качестве средства платежа.

Статьи 140, 861-885 Гражданского кодекса РФ предусматривают применение на территории РФ платежей в наличной и безналичной формах и раскрывают сущность и порядок осуществления основных форм безналичных расчетов.

Сфера использования наличных денег в основном связана с доходами и расходами населения:

· расчеты населения с предприятиями розничной торговли и общественного питания;

· оплата труда предприятиями и организациями, выплата других денежных доходов;

· внесение денег населением во вклады и получение по вкладам;

· выплата пенсий, пособий и стипендий, страховых возмещений по договорам страхования;

· выдача кредитными организациями потребительского кредита;

· оплата ценных бумаг и выплата по ним дохода;

· платежи населения за жилищные и коммунальные услуги, при подписке на периодическую печать;

· уплата населением налогов в бюджет и др.

Налично-денежный оборот между предприятиями незначителен, т.к. основная часть расчетов совершается безналичным путем.

Именно в налично-денежный оборот складывается постоянно повторяющийся кругооборот наличных денег (рис.1).

Рис.1. Схема налично-денежного оборота (на примере России)

Из схемы видно, что налично-денежный оборот начинается в расчетно-кассовых центрах Центрального банка РФ. Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы коммерческих банков. Часть этих денег обслуживает межбанковские расчеты, часть – направляется в качестве кредитов другим банкам, но большая часть наличных денег выдается клиентам – юридическим и физическим лицам (либо в кассы предприятий и организаций, либо непосредственно населению), обслуживаемым в данном коммерческом банке.

Часть наличных денег, находящихся в кассах предприятий и организаций, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т.д.)

Население также использует наличные деньги для взаиморасчетов, но большая их часть расходуется на выплату налогов, сборов, страховых платежей, квартплаты и коммунальных платежей, погашение ссуд, покупку товаров и оплату различных платных услуг, покупку ценных бумаг, арендные платежи, уплату штрафов, пени и неустоек и т.д.

Таким образом, деньги поступают либо непосредственно в операционные кассы коммерческих банков, либо в кассы предприятий и организаций (прежде всего предприятий торговли и предприятий, оказывающих услуги населению).

В соответствии с действующим порядком организации налично-денежного оборота для каждого предприятия устанавливаются лимиты остатка денег в их кассах и деньги, превышающие лимит, должны сдаваться в обслуживающий данное предприятие коммерческий банк. Для коммерческих банков также устанавливаются лимиты их опреационных касс, поэтому в сумме, превышающей лимит, они сдают наличные деньги в РКЦ. Последним также устанавливается лимит их оборотных касс, поэтому деньги в сумме, превышающей лимит, переводятся в резервные фонды, то есть изымаются из обращения.

Налично-денежный оборот организуется государством в виде центрального банка. Для этого центральный банк систематически издает документ, который называется «Порядок введения кассовых операций в народном хозяйстве». Последний раз этот документ в России издавался в сентябре 1993 г.

Налично-денежный оборот организуется на основе следующих принципов:

· все предприятия и организации должны хранить наличные деньги (за исключением части, установленной лимитом) в коммерческих банках;

· банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности;

· обращение наличных денег служит объектом прогнозного планирования;

· управление денежным обращением осуществляется в централизованном порядке;

· организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения;

· наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.

Ежеквартально территориальные учреждения ЦБ РФ анализируют состояние наличного денежного оборота в регионах. Результаты анализа используются ими для составления прогнозов кассовых оборотов, а также для разработки и осуществления совместно с учреждениями банков мер по улучшению организации оборота наличных денег и сокращению эмиссии.

Под налично-денежным оборотом понимается совокупность платежей, которые осуществляются с помощью наличных денег. Налично-денежный оборот - особая сфера денежного обращения. Особенности этого оборота заключаются: во-первых, в том, что он является ограниченным: во-вторых сфера налично-денежного оборота жестко регулируется законодательными и нормативными актами; в-третьих, доля этой сферы во всем денежном обороте определяется общим состоянием экономики; в-четвертых, из наличного обращения начинаются расчеты всей денежной массы. В условиях кризисной обстановки Украины, характерен рост сферы наличного обращения в связи с тем, что он обслуживает в большинстве теневой оборот.

Основным нормативным актом, который регулирует наличный оборот, является Инструкция "О ведении кассовых операций банками Украины" от И июня 2011 г., а также инструкция утвержденная постановлением НБУ. "О организацию работы с наличного обращения учреждениями банков Украины". Согласно этих инструкций, регулирование наличных расчетов входит в полномочия НБУ.

Путевка в учреждениях банка может быть получена субъектом хозяйствования для расчетов с населением по оплате труда, денежных выплат и поощрений, которые не входят в состав денег, которые направлены на потребление, помощь, компенсации, гонорары, стипендии, пенсии, расходы на командировки, закупки сельхозпродукции и продуктов ее переработки животного и растительного сырья, дикорастущих плодов и ягод, лекарственных растений, макулатуры, металлолома, страховых возмещений ломбардами, осуществляющими исключительно ломбардные операции.

Наличность, которую получают предприятие, организация на выплату зарплаты и стипендии, сохраняется в кассах в течение трех рабочих дней, сельскохозяйственных и железнодорожных предприятий - пяти рабочих дней, включая день получения наличности в банке. После окончания этих сроков деньги возвращаются к банковским учреждениям.

Предприятия, которые имеют денежную выручку, могут оставлять в своих кассах наличные для оплаты труда, не более трех рабочих дней, а сельскохозяйственные организации-не более пяти рабочих дней. Предприятиям связи разрешается выплачивать зарплату своим работникам из текущих кассовых поступлений. Выдача наличных денег предприятием на зарплату, стипендию и денежное довольствие военнослужащим, осуществляется учреждениями банков в сроки установленные согласно:

а) коллективных договоров;

б) постановлений правительства;

в) распоряжений центральных органов исполнительной власти;

г) указаний правления НБУ.

Наличность полученная в банке используется включительно по целевому назначению. Цели получения наличных не указываются только на чеках Минобороны. МВД. СБУ.

Еще одной особенностью налично-денежного обращения является установление лимита остатка в кассе каждого предприятия. Лимиты остатка устанавливаются для каждого предприятия коммерческими банками по месту открытия коммерческого счета с учетом режима и специфики предприятия, его удаленности от учреждения банка, графика заезда инкассатора, размера кассовых оборотов и других условий. Лимиты устанавливаются обязательно. НБУ установил штрафы в размере п"ятидесятикратного необлагаемого минимума за каждый случай несоответствия лимита остатка кассовой наличности учреждением банка. Штраф взыскивает налоговая администрация по указанию НБУ Лимит остатков кассовой наличности не устанавливается физическим лицам: предпринимателям и фермерам.

Выдача наличных на текущие нужды производится учреждениями банков в сумах заказанных клиентами, однако в порядке и размерах, определенных действующим порядком ведения организации платежей в народном хозяйстве Украины. Наличность выдается банкам лишь при наличии соответствующих обоснований, на банки возложена функция контроля за целевым расходованием наличности. При возникновении сомнений в отношении потребности клиента в наличных или при наличии ранее выясненных нарушений кассовой дисциплины, учреждения банков могут проверить у этих клиентов первичные документы.

Строго контролируя выдачу наличных денег учреждения банков систематически анализируют состояние поступления наличности, принимают меры по привлечению свободных денежных средств населения во вклады, расширяющих безналичные перевода денежных доходов граждан по их желанию на вклады в учреждениях банков. Прием наличных денег кассами производится по приходном кассовому ордеру подписанному главным бухгалтером или лицом уполномоченного на это действие.

Органы внутренних дел в пределах своей компетенции проверяют техническую оснащенность касс и кассовых пунктов, обеспечивающих условия охраны денег и ценностей, а также их реагирование на указания относительно устранения причин и условий, которые провоцируют кражи. Эти указания подлежат обязательному исполнению. Кассовые документы могут быть изъяты с предприятия по постановлению следственных или судебных органов, запросам арбитража или вышестоящих организаций.

Выдача денег из кассы не подтвержденная распиской получателя в расходном кассовом ордере или в другом замінюючому его документе для оправдания наличия остатка наличных денег в кассе, не принимаются. Эта сумма считается недостачей и взыскивается с кассира. Наличные не оправдана кассовыми ордерами, считается излишком кассы и зачисляется в доход этого юридического лица. Банковские правила запрещают хранение в кассе наличности и других ценностей, не принадлежащих данному юридическому лицу. Бухгалтеры не имеют права исполнять обязанности кассира. За нарушение норм, регулирующих налично-денежный оборот к ответственности привлекаются субъекты всех форм собственности, физические лица - граждане Украины, иностранные граждане, лица без гражданства, занимающиеся предпринимательской деятельностью. Основанием для привлечения к ответственности являются результаты проверки данных бухгалтерского учета учреждений или первичных денежных документов за определенный период - квартал, полугодие, но не менее чем за два месяца.

Еще одной особенностью регулирования налично-денежного обращения является прогнозирование.

Прогноз наличного обращения устанавливает размер и источники поступления наличных денег в кассы банков, размер и целевое использование выданной наличности из касс банков, размер выпуска денег в обращение или их изъятия из обращения в целом по стране и регионах.

Прогноз составляется на основе анализа динамики отчетных показателей кассовых оборотов, а также прогнозных и отчетных балансов денежных доходов и расходов населения.

Баланс денежных доходов и расходов - это балансовая форма отображения процессов создания денежных доходов населения и их использования за определенный период времени.

Разрабатываются:

- прогнозный баланс денежных доходов и расходов - на перспективу (Министерством экономики);

- отчетный баланс денежных доходов и расходов населения за предыдущий период (Государственным комитетом статистики Украины с участием НБУ).

В период составления отчетного баланса региональные управления НБУ предоставляют региональным статистическим органам отчетную информацию о кассовых оборотах банков.

Прогнозы кассовых оборотов составляются на основании показателей экономического и социального развития на региональном уровне с учетом основных направлений государственной денежно-кредитной политики.

Прогноз кассовых оборотов составляется по следующим источникам поступлений и направлениям выдачи наличных денег: приход:

Поступления торговой выручки;

Поступление выручки от всех видов транспорта:

Поступление квартирной платы и коммунальных платежей;

Поступления от зрелищных мероприятий;

Поступления предприятий бытового обслуживания;

Поступления на счета коллективных сельскохозяйственных хозяйств;

Поступления на депозитные счета граждан;

Поступления предприятий связи;

Поступления от продажи иностранной валюты;

Прочие поступления (включая возврат заработной платы);

Подкрепление оборотной кассы из резервных фондов, выдача:

Выдача на оплату труда, денежные выплаты, поощрения и другие выплаты, не входящие в фонд заработной платы;

Выдача на закупку сельскохозяйственной продукции;

Выдача со счетов коллективных сельскохозяйственных хозяйств;

Выдача на выплату пенсий, помощи и страховых отчислений;

- выдача на покупку товаров, оплату услуг и за выполнение работы;

Выдача денег на приобретение иностранной валюты;

Выдача подкреплений предприятиям связи;

Выдача на другие цели;

Перечисление из оборотной кассы в резервные фонды.

Региональные управления НБУ для составления кассовых оборотов получают от органов исполнительной власти и статистических органов все необходимые отчетные и прогнозные материалы.

Коммерческие банки для определения потребности в наличных деньгах на свое усмотрение могут использовать методику составления прогнозных региональных расчетов по отдельным статьям.

Методика расчета и форм расчетов будет изложено в последующих темах. Следует также выделить две группы расчетов, исторически сложившиеся в практике хозяйствования: межхозяйственные расчеты и межбанковские расчеты. Межхозяйственные расчеты происходят в основном в безналичной форме. Осуществляются между субъектами рыночной структуры - предприятиями и организациями, которые проводят свою деятельность на основе разных форм собственности. Межбанковские расчеты относятся к осуществлению платежей между различными коммерческими банками и учреждениями НБУ.

Такое разделение расчетов на две большие группы стал необходимым в условиях перехода экономики Украины к рыночным механизмам хозяйствования, когда сформировалась

демократическая организация банковского дела, а коммерческие банки стали самостоятельными единицами, имеющими самостоятельный баланс, на основе которого определяются финансовые результаты собственной деятельности. В этих условиях коммерческие банки полностью отвечают за свою ликвидность и платежеспособность. Понятие ликвидность коммерческого банка означает возможность банка своевременно и полно обеспечивать выполнение своих долговых и финансовых обязательств перед всеми контрагентами, что определяется наличием достаточного собственного капитала банка, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков. Другими словами, ликвидность коммерческого банка базируется на постоянной поддержке объективно необходимого соотношения между тремя ее составляющими - собственным капиталом банка, привлеченными и заимствованными банком денежными средствами, путем оперативного управления их структурными элементами. От ликвидности банк}" во многом зависит его платежеспособность, то есть возможность произвести платеж до указанного срока. С учетом этих обстоятельств коммерческие банки и осуществляют взаимные расчеты между собой, а также во взаимоотношениях с НБУ.

Правовое регулирование денежного обращения в РФ осуществляется на основе КРФ, ФЗ, актов Президента РФ, Правительства РФ, ЦБ РФ, Федеральной таможенной службы, международных соглашений и договоров РФ.

Денежной единицей в РФ является рубль (ст.75 КРФ). Введение и эмиссия других денег в РФ не допускается. Защита и обеспечение устойчивости рубля – основная функция ЦБ РФ, которую он осуществляет независимо от других органов.

На регулирование денежного обращения могут оказывать влияние ГД, СФ и Правительство РФ, на которое возложено проведение единой финансовой, кредитной и денежной политики (ст.114 КРФ).

Денежное обращение (налично-денежный оборот) – оборот наличных денег – часть денежного оборота, равная сумме всех денежных платежей, совершенных в наличной форме (банкнотами и монетой) за определенный период времени, отражающая движение наличных денег как средства обращения и средство платежа.

Эмиссия денег закреплена как исключительная прерогатива Банка России (КРФ и ФЗ «О Центральном банке РФ (Банке России)») – российские рубли являются банкнотами.

Эмиссия – выпуск денег, приводящий к увеличению денежной массы. Если ЦБ РФ через свои учреждения выпускает в обращение новые денежные знаки в обмен на старые, это эмиссия наличных денег (выпуск наличных банкнот или монеты в обращение взамен старых или снятие наличных в пределах кредитовых остатков по счетам кредитных учреждений в Банке России). Если ЦБ РФ выдает наличные деньги в порядке, установленном законодательством, в пределах кредитовых остатков по счетам клиентов, это может увеличить количество наличных денег в обращении (но такая операция приводит к равнозначному уменьшению кредитового остатка на счете соответствующего клиента (безналичных денег) – денежная масса не изменяется.

Изъятие денег из обращения производится при сдаче денежной наличности кредитными организациями в учреждения ЦБ РФ.

Совет директоров ЦБ РФ принимает решение о выпуске в обращение новых банкнот и монеты , об изъятии старых, утверждает номиналы и образцы новых денежных знаков. На ЦБ РФ возложена функция прогнозирования изменения показателей денежной массы (количественных показателей наличных и безналичных денежных форм).

Обмен. Банкноты и монета Банка России не могут быть объявлены недействительными (утратившими силу законного средства платежа), если не установлен достаточно продолжительный срок их обмена на банкноты и монету нового образца (ст.31-34 ФЗ «О Центральном банке РФ (Банке России)». Не допускаются какие-либо ограничения по суммам или субъектам обмена. При обмене банкнот и монеты Банка России на денежные знаки нового образца срок изъятия банкнот и монеты из обращения не может быть менее 1 года, но не превышает 5 лет.

Банк России без ограничения обменивает ветхие и поврежденные банкноты. Совет директоров ЦБ РФ принимает решение о выпуске в обращение новых банкнот и монеты и об изъятии старых, утверждает номиналы и образцы новых денежных знаков. Описание новых денежных знаков публикуется в СМИ. Решение по этим вопросам в порядке предварительной информации направляется в Правительство РФ.

Основные платежи, преобладающие среди наличных расчетов:

1) расчеты населения с предприятиями торговли и услуг, общественного питания;

2) заработная плата, выплачиваемая наемным работникам, выплата других денежных доходов и компенсаций;

3) внесение денег населением на счета в кредитных организациях и (или) снятие наличными средств со счетов;

4) выплата пенсий, пособий, стипендий, страховых выплат;

5) выдача кредитов кредитными организациями населению;

6) оплата ценных бумаг частным лицам и выплата дохода по ним;

7) платежи частных лиц за коммунальные и другие услуги;

8) уплата частными лицами налогов в бюджет, оплата штрафов.

Расчеты с участием физических лиц, не связанные с осуществлением ими предпринимательской деятельности, производятся в наличной форме без ограничений или в безналичной форме (ст.861 ГК РФ). Прочие платежи должны производиться в безналичном порядке.

Организация денежного обращения возложена на ЦБ РФ, принципы организации денежного обращения изложены в Указе Президента РФ «О дополнительных мерах по ограничению налично-денежного обращения» (соответствующие нормы изложены в Положении ЦБ РФ «О правилах организации наличного денежного обращения на территории РФ».

Билет № 25

Федеральное казначейство: понятие, задачи, функции, полномочия.

Федеральное казначейство РФ (ФК РФ):

Постановление Правительства РФ «О Федеральном казначействе» от 01.12.2004

ФК (Казначейство России) – федеральный орган исполнительной власти (федеральная служба), осуществляющий в соответствии с законодательством РФ правоприменительные функции по обеспечению исполнения фед. бюджета , кассовому обслуживанию исполнения бюджетов бюджетной системы РФ, предварительному и текущему контролю за ведением операций со средствами фед. бюджета главными распорядителями, распорядителями и получателями средств фед. бюджета.

ФК РФ – в ведении Минфина РФ. Его Задачи и функции:

· ведет учет операций по кассовому исполнению фед. бюджета;

· открывает в ЦБ и кредитных организациях счета по учету средств фед. бюджета и иных средств; устанавливает режимы счетов федерального бюджета;

· открывает и ведет лицевые счета главных распорядителей, распорядителей и получателей средств федерального бюджета;

· ведет сводный реестр главных распорядителей, распорядителей и получателей средств фед. бюджета;

· ведет учет показателей сводной бюджетной росписи фед. бюджета, лимитов бюджетных обязательств и их изменений;

· составляет и представляет в Минфин оперативную информацию и отчетность об исполнении фед. бюджета, отчетность об исполнении консолидированного бюджета РФ;

· осуществляет распределение доходов от уплаты фед. налогов и сборов между бюджетами бюджетной системы РФ;

· осуществляет предварительный и текущий контроль за ведением операций со средствами фед. бюджета;

· обеспечивает своевременное и полное рассмотрение обращений граждан, принятие по ним решений и направление заявителям ответов;

Полномочия ФК РФ:

· запрашивать и получать в установленном порядке сведения, необходимые для принятия решений по вопросам установленной сферы деятельности;

· давать юридическим и физическим лицам разъяснения по вопросам, отнесенным к установленной сфере деятельности;

· организовывать проведение необходимых экспертиз, анализов и оценок, а также научных исследований в установленной сфере деятельности;

· создавать, реорганизовывать и ликвидировать территориальные органы ФК по согласованию с Министром финансов РФ;

· применять предусмотренные законодательством РФ меры ограничительного, предупредительного и профилактического характера, направленные на недопущение и (или) пресечение нарушений юр. лицами и гражданами обязательных требований в установленной сфере деятельности, а также меры по ликвидации последствий указанных нарушений;

Органы казначейства являются юридическими лицами, наделены специальной правосубъектностью для участия в гражданском обороте.

Федеральное казначейство подчиняется Министру финансов РФ, который в соответствии с Положением о Минфине РФ руководит деятельностью Федерального казначейства. Органы казначейства подчиняются начальнику Главного управления Федерального казначейства Минфина РФ.

Органы казначейства взаимодействуют с органами государственного управления субъектов РФ в процессе зачисления доходов и взаиморасчетов между бюджетами. Федеральное казначейство информирует законодательные и исполнительные органы государственной власти РФ о результатах исполнения федерального бюджета. Органы казначейства осуществляют контрольные функции во взаимодействии с органами исполнительной власти, налоговыми, правоохранительными органами и кредитными организациями. В определенных случаях органы казначейства предъявляют иски в суд и в арбитражный суд.

Налично-денежный оборот — это совокупность платежей за определенный период времени, который отражает движение наличных денег как в качестве средства обращения, так и в качестве средства платежа.

Сфера использования наличных денег в основном связана с доходами и расходами населения и включает:

- расчеты населения с предприятиями розничной торговли и общественного питания;

- и выплату других денежных доходов;

- внесение денег населением во вклады и получение денег из банка;

- выплату пенсий, пособий, стипендий, страхового возмещения;

- выдачу кредитными организациями потребительского кредита;

- оплату ценных бумаг и выплату доходов по ним;

- коммунальные платежи, уплату населением налогов в бюджет.

Таким образом, наличные деньги используются для кругооборота товаров и услуг, для расчетов, непосредственно не связанных с движением товаров и услуг. Налично-денежное обращение осуществляется с помощью различных видов денег: , металлических монет, других кредитных инструментов ( , банковских векселей, кредитных карточек). Эмиссию наличных денег осуществляют, как правило, центральные банки, в отдельных странах и казначейство. Между предприятиями и организациями, по общему правилу, налично-денежный оборот незначителен.

В странах с развитой рыночной экономикой и доля расчетов наличными деньгами во всем платежном обороте составляет 3-8%. Это достигается путем перевода заработной платы на банковские счета. В США заработную плату наличными деньгами получает менее 1% населения, в Англии — до 10%, в Канаде — 5%. Все расчеты населения за товары и услуги осуществляются посредством чеков и различных платежных карт.

В настоящее время сфера наличного оборота России необоснованно широка. Если в начале рыночных реформ она достигала 1 / 4 , то теперь превышает 40%.

Основные причины расширения налично-денежного оборота :

- экономический кризис;

- кризис наличности;

- кризис неплатежей;

- замедление расчетов;

- недостаточно организованная система межбанковских расчетов;

- сознательное сокращение прибыли в целях ухода от налогов и расширения наличных платежей за пределами банков.

Резкое расширение наличного оборота ведет к росту издержек обращения, замене старых купюр на новые, к появлению «черного нала», недобору налоговых платежей. Результатами являются дефицит, финансовая нестабильность. Если бы денежный оборот проходил по банковским счетам, то у центрального банка было бы больше возможностей его учитывать, регулировать и иметь полную информацию о состоянии экономики. Это дало бы возможность не расширять эмиссию. Неучтенный наличный оборот чаше всего переводится в валюту, а это требует от государства расширения эмиссионного процесса наличных денег для выплат из бюджета.

Гражданский кодекс РФ подробно регламентирует правила использования наличных денег на территории страны. При этом установлен разный порядок расчетов с участием населения в зависимости от связи наличных платежей с предпринимательской деятельностью. Указанные расчеты осуществляются в безналичном порядке. Лица, не занимающиеся предпринимательской деятельностью, осуществляют расчеты как в наличном, так и в безналичном порядке. В соответствии с действующим порядком организации налично-денежного оборота для каждого предприятия устанавливаются лимиты остатка наличных денег в их кассах, и все деньги, превышающие лимит, должны сдаваться в обслуживающий данное предприятие банк. При наличии нескольких счетов в различных банках предприятие по своему усмотрению обращается в один из них с расчетом на установление лимита остатка наличных денег в кассе. При проверке данного предприятия банки руководствуются этим лимитом. По предприятию, не представившему расчет в банк, лимит остатка кассы считается нулевым, а несданная денежная наличность — сверхлимитной.

Выдача наличных денег предприятиям из банка производится за счет текущих поступлений в кассы банка. Для обеспечения своевременности осуществления выплат наличными деньгами РКЦ ЦБ РФ устанавливают для каждого банка сумму минимально допустимого остатка наличных денег в операционной кассе на конец дня.

До перехода к рыночным отношениям налично-денежный оборот планировался и регулировался на основе баланса денежных доходов и расходов населения и на основе кассового плана Госбанка. С помощью этих планов решалась проблема сбалансированности денежной и товарной массы, вопрос о размерах эмиссии, изъятии денег из обращения. Эмиссия носила директивный характер. С переходом к рыночным отношениям планы эмиссии перестали быть директивными. Прогноз баланса денежных доходов и расходов помогает Центральному банку РФ полнее учитывать спрос населения, прогнозировать структуру потребительского спроса. Если в балансе доходы населения превышают расходы, то это означает, что на руках у населения увеличивается денежная масса. В этом случае для кассового обслуживания клиентов требуется эмиссия денег.

Основные статьи доходов населения в этом балансе: оплата труда, пенсии, пособия, стипендии, доходы от собственности и предпринимательской деятельности. Сегодня соотношение между оплатой труда и доходами от собственности изменилось. Оплата труда составляет менее 50% доходов населения.

Расходы населения — покупка товаров и услуг (2 / 3), обязательные платежи и вклады (10%), покупка валюты (20%). Прирост денег населения резко снизился, как и накопления в ценных бумагах и вкладах. С 1991 г. в России составляются прогнозы кассовых оборотов, которые основаны на достоверности и реальности в определении изменения наличной денежной массы в обороте. Они нужны в целях определения потребности в натичных деньгах в целом по России, по регионам и банкам. Прогнозы кассовых оборо- топ отражают объем, источники поступлений наличных денег в банки, размеры и направления их выдачи и в конечном итоге — эмиссию или изъятие денег. Расчеты составляются банками ежеквартально с распределением по месяцам и направляются в РКЦ ЦБ РФ за две недели до начала квартала. РКЦ ЦБ РФ за три дня до начала квартала сообщают расчетные данные по оборотам в целом по региону по приходу и выдаче наличных денег в банки.

В доходной части расчетов кассовых оборотов отражаются: торговая выручка, выручка предприятий транспорта, выручка предприятий бытового обслуживания и зрелищ, квартплата и коммунальные платежи, поступления на счета сельскохозяйственных предприятий, выручка от продажи валюты, выручка предприятий связи, доходы от продажи ценных бумаг. В расходной части отражаются: оплата труда, пенсии, пособия, выдача средств на закупку сельскохозяйственной продукции, хозяйственные расходы.

В настоящее время Центральный банк РФ переходит к рыночным методам прогнозирования, связанным с установлением объема рефинансирования, изменением ставок процентов, использованием норм обязательных резервов, использованием расчетов денежных агрегатов. Основным методом регулирования все больше становятся операции ЦБ РФ на открытом рынке. В этом случае используется комплексная система регулирования налично-денеж- н о го оборота.

Эмиссия денег предполагает обеспечение денежной массы за счет следующих источников:

- кредитования коммерческих банков:

- кредитования государства:

- увеличения золотовалютных резервов.

В первом случае эмиссия обеспечивается векселями и другими , во втором — , государственными облигациями и обязательствами, в третьем — она не требует обеспечения, поскольку золото и валюта являются обеспечением.

Обеспечением эмиссии банкнот служат активы ЦБ РФ, при этом Банк России определяет порядок ведения кассовых операций, устанавливает правила перевозки, хранения, инкассации денег, формирует механизм создания резервных фондов банкнот и монет, определяет порядок замены, уничтожения поврежденных денег. Функции кассового регулирования денежной массы возложены на РКЦ ЦБ РФ, которые организуются при головных терри- ториапьных управлениях Банка России, где и создаются резервные фонды денежных знаков и монет. Они необходимы для обеспечения эмиссии, регулирования покупюрной структуры денежной массы, замены поврежденных банкнот и экономии расходов на перевозку.

Кроме того, в РКЦ ЦБ РФ созданы оборотные кассы, которые принимают и выдают деньги в течение операционного дня. Остаток денег в кассе лимитируется, излишки передаются в резервный фонд. Кассовое обслуживание коммерческих банков осуществляется на договорной основе. Выдача денег, прием излишков денег, кассовое обслуживание производятся с отражением всех операций по корреспондентским счетам банков и других юридических лиц.

Эмиссия наличных денег — это выпуск денег в оборот, при котором возрастает масса наличных денег в обращении. Размеры эмиссии в командной экономике жестко регламентировались государством, при рыночной экономике существует метод прогнозирования эмиссии. Эмиссионные операции (операции по выпуску и изъятию денег из обращения) осуществляют:

- центральный банк (эмиссионный банк), который пользуется монопольным правом выпуска банковских билетов (банкнот), составляющих подавляющую часть налично-денежного обращения;

- казначейство (государственный исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки (казначейские билеты и монеты, изготовленные из дешевых видов металла, на которые в развитых странах приходится около 10% общего выпуска наличных денег).

Государство предпринимает меры к регулированию процесса производства, используя кредитную и денежную системы для ослабления возможных циклических колебаний экономических процессов. Во многих странах под влиянием усиления инфляции использовался такой метод стабилизации экономики, как таргетирование — установление целевых ориентиров в целях регулирования прироста денежной массы в обращении и кредита, которыми должны были руководствоваться центральные банки. Поскольку денежное обращение находится под влиянием различных экономических факторов, а не только зависит от прироста количества денежной массы, то многие страны в настоящее время отказались от таргетирования денежных агрегатов. По сути таргетирование представляет собой установление прямых ограничений изменения объемов денежной массы. Важным моментом, влияющим на эффективность регулирования динамики денежной массы с помощью целевых ориентиров, является порядок установления последних: в форме контрольных цифр (Франция), депозитов (США), прогнозов (Япония).

Организация налично-денежного оборота

Организацию налично-денежного оборота рассмотрим на примере Российской Федерации.

В России налично-денежный оборот регламентирован «Положением о правилах организации наличного денежного обращения на территории Российской Федерации», утвержденным Банком России — Центральным банком РФ (ЦБ РФ). Положение является обязательным для выполнения территориальными учреждениями ЦБ РФ, расчетно-кассовыми центрами (РКЦ), кредитными организациями и их филиалами, включая учреждения Сберегательного банка РФ, а также организациями, предприятиями и учреждениями (далее именуются предприятия) на территории РФ.

Согласно положению все предприятия независимо от организационно-правовой формы хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях.

Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в учреждения банков для последующего зачисления на счета этих предприятий.

Денежная наличность сдастся предприятиями непосредственно в кассы учреждений банков или через объединенные кассы на предприятиях, а также предприятиями Государственного комитета Российской Федерации по связи и информатизации (Госкомсвязи России) для перевода на соответствующие счета в учреждения банков.

Прием денежной наличности учреждениями банков от обслуживаемых предприятий осуществляется в порядке, установленном «Положением о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монет Банка России в кредитных организациях на территории Российской Федерации» (в ред. указания ЦБ РФ от 27 февраля 2010 г. № 2405-У). Порядок и сроки сдачи наличных денег устанавливаются обслуживающими учреждениями банков каждому предприятию по согласованию с их руководителями исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков. Сроки сдачи предприятиями наличных денежных средств предполагаются, как правило, ежедневными.

Наличные деньги, принятые от физических лиц в уплату налогов, страховых и других сборов, сдаются администрациями и сборщиками этих платежей непосредственно в учреждения банков или путем перевода через предприятия Госкомсвязи России.

Лимиты наличности, хранимые в кассах предприятий ежедневно, устанавливаются обслуживающими их банками по согласованию с руководителями этих предприятий. При этом учитывается специфика деятельности предприятия. Лимит кассы по указанию банка может обеспечивать нормальную работу предприятия с утра следующего дня, лимит может определяться в пределах среднедневной выручки наличными деньгами и т.д. Выдача банками наличных денег предприятиям производится, как правило, за счет текущих поступлений денежной наличности в кассы кредитных организаций.

Аналогично регулируется наличность в кредитных организациях, обслуживаемых расчетно-кассовыми центрами (РКЦ).

Для обеспечения своевременной выдачи кредитными организациями наличных денег со счетов предприятий, а также со счетов по вкладам граждан территориальные учреждения Банка России или по их поручению РКЦ устанавливают для каждой кредитной организации и их филиалов сумму минимально допустимого остатка наличных денег в операционной кассе на конец дня.

Установление лимитов оборотных касс расчетно-кассовых центров и их подкрепление осуществляются в соответствии с «Инструкцией по эмиссионно-кассовой работе в учреждениях Банка России» в ред. указания ЦБ РФ от 27 февраля 2010 г. № 2405-У.

Рассмотрим схему налично-денежного оборота РФ (рис. 2.1).

Рис. 2.1. Схема налично-денежного оборота в России

Основные звенья налично-денежного оборота

Первоначальным импульсом, запускающим механизм движения денежной наличности, является соответствующая директива Центрального банка РФ расчетно-кассовым центрам. Согласно ее наличные деньги переводятся из их резервных фондов в оборотные кассы РКЦ. И таким образом поступают в обращение. Из оборотных касс РКЦ наличные деньги направляются в операционные кассы кредитных учреждений (коммерческих банков). Часть этих денег обслуживает межбанковские расчеты, часть — направляется в качестве кредитов другим банкам, но большая часть наличных денег выдается юридическим и физическим лицам, обслуживаемым в данном коммерческом банке.

Часть наличных денег, находящихся в кассах организаций, предприятий, учреждений, используется для расчетов между ними, но большая часть передается населению в виде денежных доходов (заработной платы, пенсий, пособий и проч.).

Население использует наличные деньги для взаиморасчетов, но большая часть расходуется на выплату налогов, квартплаты и коммунальных платежей, покупку товаров и оплату услуг, выплату страховых, арендных платежей и проч.

Соответственно деньги от населения поступают либо в кассы предприятий торговли, Госкомсвязи России, а также предприятий, оказывающих услуги населению, либо непосредственно в операционные кассы коммерческих банков.

Прогнозирование и оценка состояния налично-денежного оборота

Для определения объема, источников поступлений наличных денег в кассы учреждений банков и направлений их выдач, а также выпуска или изъятия их из обращения в областях, краях, республиках и в целом по Российской Федерации составляется прогноз кассовых оборотов за каждый квартал.

Для определения потребности в наличных деньгах составляют прогнозные расчеты ожидаемых поступлений в их кассы наличных денег и выдач наличных денег на основании динамических рядов «Отчета о кассовых оборотах учреждений Банка России и кредитных организаций» или на основании кассовых заявок от обслуживаемых предприятий.

Расчеты ожидаемых поступлений наличных денег в кассы кредитных организаций (коммерческих банков) и их выдач составляются ежеквартально с распределением по месяцам. Итоги кассовых сборов по приходу и расходу сообщаются РКЦ, в котором открыт корреспондентский счет кредитной организации, за 14 дней до начала прогнозируемого квартала.

Расчетно-кассовые центры составляют прогнозы кассовых оборотов по приходу, расходу и эмиссионному результату в целом по обслуживаемым кредитным организациям на основе анализа оборотов наличных денег, проходящих через их кассы, и соответствующих сообщений от кредитных организаций. Расчеты осуществляются ежеквартально с распределением по месяцам и за 7 дней до нового квартала сообщаются территориальному учреждению Банка России. Это необходимо для прогнозных расчетов размеров и проведения, в случае необходимости, эмиссии денег в целях подкрепления оборотных касс РКЦ.

Для определения ожидаемых изменений налично-денежной массы в обороте и потребности предприятий в денежной наличности территориальные учреждения Банка России составляют прогнозы кассовых оборотов по области, краю, республике по источникам поступлений наличных денег в кассы учреждений банков и направлениям их выдач на предстоящий квартал. Эта работа производится на основе оценки перспектив социально-экономического развития региона, отчетных данных о кассовых оборотах за предыдущие периоды, а также сведений, полученных от РКЦ и банков о прогнозируемом обороте наличных денег и эмиссионном результате.

Прогнозируемые результаты эмиссии денег территориальные учреждения Банка России учитывают при разработке мер по организации налично-денежного оборота в регионе, а также при составлении планов завозов наличных денег в резервные фонды расчетно-кассовых центров.

Территориальные учреждения Банка России ежеквартально анализируют состояние наличного денежного оборота в регионах.

Объектом анализа являются: складывающиеся тенденции в наличном денежном обороте и его структуре; источники поступления наличных денег в кассы учреждений банков и направления их выдач из касс учреждений банков; скорость возврата наличных денег в кассы учреждений банков; происходящие изменения и тенденции в экономике; изменение индекса потребительских цен; состояние и развитие безналичных расчетов между юридическими и физическими лицами; уровень инкассации наличной денежной выручки (особенно торговой), образующейся в сфере потребительского рынка. Изучается территориальное размещение выпуска денег в обращение, причины роста эмиссии (сокращение изъятия) наличных денег; неиспользованные возможности мобилизации учреждениями банков внутренних кассовых ресурсов для удовлетворения потребностей предприятий в наличных деньгах; результаты банковского контроля за соблюдением предприятиями порядка ведения кассовых операций и работы с денежной наличностью; происходящие изменения в направлениях использования денежных доходов населения и источниках их формирования; состояние расходования юридическими лицами средств на заработную плату и выплаты социального характера; причины образования просроченной задолженности по выдаче средств на заработную плату и пенсии.