Денежная система после распада СССР действует по Федеральному закону «О Центральном банке Российской Федерации (Банке России)».

Денежной единицей определен российский рубль.

Оборот в стране иностранной валюты воспрещается. Вместе с почти легально обращается доллар США и эмиссионный банк вынужден использовать в своей деятельности понятие агрегата широких денег М2Х - это монетарный агрегат М2 плюс остатки средств в инвалюте на банковских счетах.

Соотношение между рублем и золотом законодательно не определено.

Официальный курс рубля к инвалютам устанавливается эмиссионным банком по итогам торгов на Московской межбанковской валютной бирже с публикацией в средствах массовой информации.

Организатором эмиссии и оборота в стране является Банк России, который несет ответственность за состояние денежного оборота для стабильного функционирования экономики государства.

Разновидности денег - банкноты Банка России и металлические монеты - покрываются всеми активами Центрального банка Российской Федерации: золотом, свободно конвертируемой иностранной валютой и др.

Образцы банкнот и монет устанавливаются эмиссионным банком. Информация об эмиссии банкнот и монет, новых образцов и их описание публикуется в печати.

Монеты и банкноты обязательны к приему всеми субъектами экономики по их номиналу на всей территории государства и во всех формах расчетов, для зачисления на счета и во вклады, для перевода.

Период изъятия из оборота банкнот старого образца при денежной реформе устанавливается не меньше 1 года и не свыше 5 лет. В процессе обмена старых денег на новые не разрешаются какие-либо лимитирующие процедуры. При денежной реформе банкноты и монеты могут потерять силу законного расчетного средства.

Подделка банкнот и монет преследуется по закону. В стране обращаются безналичные деньги в форме средств на банковских счетах и наличность (банкноты и монеты Банка России).

Генезис развития денежной системы России

В Киевской Руси из-за отсутствия открытых месторождений золота и серебра собственные деньги не чеканились, а использовались в основном арабские и византийские монеты. В качестве денег использовались также серебряные и медные слитки. С XI века использовалась «гривна» - слиток серебра весом в один фунт (около 400 г.). Гривну рубили пополам, и каждая половина называлась «рубль» (отсюда произошло название валюты России) или «рублевая гривенка». Рубль делили на две части - две полтины. Полтина делилась на два четвертака. Слитки отливались из привозного металла, и на них ставилось княжеское клеймо с указанием веса.

Во время татаро-монгольского ига на Руси использовались немецкие и рижские марки, шиллинги, пфенниги, а также золотоордынские монеты «денга» (звенящие). Отсюда получили название российские деньги. В качестве денег использовались также привозные слитки серебра и меди.

Единую денежную систему ввел в России Иван III (княжил в 1462-1505 гг.). До этого каждый удельный князь чеканил свои деньги. Иван III утвердил московскую денежную эмиссию.

Деньги в прошлом чеканились из драгоценных металлов и меди, и их стоимость при твердом курсе соответствовала стоимости металла, из которого чеканилась монета. Однако позже появились т.н. «порченые» или неполноценные металлические деньги, в которых содержание благородного металла или меди не соответствовало принудительно установленному государственному курсу относительно «настоящих» денег.

Процесс «порчи» денег, неизбежно приводивший к расстройству денежного обращения в стране, можно проследить на примере России.

В середине XVII века российская казна опустела из-за войн, неурожаев и Смутного времени. Правительство выпустило в 1654 году медные монеты и принудительно приравняло их к серебряным того же веса. Это было финансовой авантюрой, и серебряная копейка вскоре стала стоить на рынке 15 медных. В стране возникли двойные цены. Причем, государство платило жалованье служилым людям деньгами медными, а налоги требовало платить серебром. Уровень жизни упал, что привело к «Медному бунту» (1662 г.). После подавления бунта медные деньги были изъяты из обращения.

Выпускал неполноценные деньги и Петр I. Начинал он с чеканки серебряных рублей. В основу денежной системы Петр I положил впервые в мире десятичный принцип: 1 рубль = 10 гривенников = 100 копеек. Выпускались также полтинники - 50 коп., полуполтинники - 25 коп., пятаки - 5 коп., позже алтын - 3 коп. и пятиалтынный - 15 коп. Выпуску денег способствовало открытие и разработка первых в России месторождений серебра в Сибири.

При Петре I выпускались и золотые монеты: цесарские рубли, используемые для награждения низших чинов, и червонцы. Червонцы использовались во внешней торговле и на внутреннем рынке хождения не имели.

Первые выпуски серебряных рублей были полноценными - содержали 8 и 1/3 золотника серебра (1 золотник = 4.3 г.), затем рубль содержал 5 и 5/6 золотника, затем 4 золотника. Причина - ухудшение экономического положения страны в основном из-за войн. Отсюда постоянный рост налогового бремени и снижение реальной стоимости выпускаемых денег (веса монет).

Россия по счастью избежала участи Франции того времени. В 1717 году, будучи во Франции, российский император встретился с Джоном Ло - идеологом выпуска французских бумажных необеспеченных золотом денег. Петр I, соблазнившись дешевизной новых денег, пригласил его в Петербург для организации выпуска бумажных денег. Джон Ло в Россию по каким-то причинам не поехал, а через полтора года во Франции разразилась высокая инфляция и тяжелейший финансовый кризис. В России же продолжили чеканку золотых, серебряных и медных монет. И невзгоды высокой инфляции она узнала только через несколько десятилетий.

Со временем Россия, как и другие страны, перешла на удобные бумажные деньги (банкноты) при гарантиях их обмена на золото. В этом случае банкноты фактически представляли золото. В XX веке мировое сообщество постепенно отказалось от золотого стандарта. Последним обменивался на золото доллар - до 1971 года и потому в то время играл роль официальной мировой валюты.

Денежные системы отдельных стран

Денежная система США

В США до 1900 г. существовала система биметаллизма. В 1990 г. был издан акт о золотом стандарте - денежной единицей стал золотой доллар. В 1934 г. в интересах серебропромышленников США стали пополнять запасы драгметаллов и серебром (по закону - не свыше 25%).

Длительное время банкноты выпускали коммерческие банки штатов. По закону 1863 г. это право было предоставлено национальным банкам, подчиненным федеральному законодательству. Но ситуация сохранилась, поскольку большинство банков выполнили предъявленные требования. По этому закону банки могли выпускать банкноты на сумму купленных ими облигаций государственных займов.

В 1913 г. была создана Федеральная резервная система (ФРС) из 12 эмиссионных банков, расположенных в разных штатах. Эта децентрализованная система выполняла функции центрального банка.

В период мирового кризиса 1929-33 гг. в США действовал золотомонетный стандарт. В 1934 г. США перешли на смешанный золотомонетный и золотослитковый стандарт.

В 1944 г. на конференции ООН в Бреттон-Вудсе (США) был закреплен золотовалютный стандарт (Бреттон-Вудская валютная система). В качестве мировых валют, наряду с золотом, был признан и доллар. Цена золота в долларах была назначена неизменной - 35 долларов за тройскую унцию. Доллар стал признанной мировой валютой. В 1970 году его доля в золотовалютных резервах всех стран мира составила около 75%.

Однако количество долларов к 1970 г. в несколько раз превысило запасы золота США. К тому же в США имела место высокая инфляция, и наметилась рецессия в экономике. Страны мира стали интенсивно обменивать доллары на золото. Тогда США 15 августа 1971 г. отказались обменивать доллары на золото. В ответ западные страны отказались от поддержки курса доллара, и мир перешел на валюты с плавающим курсом.

В настоящее время денежное обращение в США определяют ФРС, министерство финансов (казначейство) и коммерческие банки.

ФРС в лице федеральных резервных банков выпускает банкноты -главное средство налично-денежного обращения.

Минфин США выпускает мелкокупюрные билеты (казначейские билеты) от 1 до 10 долларов, серебряные и разменные монеты из никеля и меди. Эмиссия казначейских денег составляла до 11 % налично-денежной массы (в основном монеты).

Коммерческие банки эмитируют векселя, чеки, кредитные карты - безналичные деньги. Они составили в 1980 г. 70% денежной массы и представлены банковскими счетами.

Важную роль в безналичных расчетах играют депозитные счета до востребования.

Регулирование денежного обращения осуществляет в основном ФРС с помощью следующих основных инструментов:

Изменения учетной ставки;

Купля-продажа государственных ценных бумаг;

Изменение обязательных резервов.

Денежная система ФРГ

До образования единого государства в Германии функционировали различные виды денежных систем с преобладанием серебряного монометаллизма. В 1871-73 гг. после объединения земель Германия перешла на единую систему золотого монометаллизма - золотомонетного стандарта - рейхсмарку (содержание золота -0.3584 г.).

На время Первой мировой войны золотой стандарт был отменен, а после поражения Германии в ней был введен золотовалютный стандарт (золотодевизный). В период мирового кризиса 1930-х годов был отменен и этот стандарт.

Во время Второй мировой войны Германия перешла на выпуск необеспеченных казначейских билетов. После войны Германия была разделена бывшими союзниками на две части: ФРГ и ГДР. В мае 1949 г. в ФРГ был установлен золотодолларовый стандарт. В 1976 после официальной отмены МВФ золотого паритета немецкая марка потеряла и формальное золотое обеспечение.

С 1 января 2002 г. в ФРГ взамен марки была введена единая европейская валюта. До введения евро регулированием кредитно-денежной политики и эмиссией денег занимался в соответствии с законодательством Немецкий федеральный банк. Он независимо от исполнительной власти планировал денежно-кредитную политику, денежную массу и инфляционную политику.

Денежная система Японии

ВЯпонии (денежная единица - иена) в 1897-1933гг. существовал золотой стандарт (золотомонетный). С подготовкой к войне и на время Второй мировой войны он был отменен.

Современными наличными деньгами в Японии служат банкноты номиналом 1000, 6000 и 10 000 иен, а также монеты номиналами 1, 5, 10, 60 и 100 иен. Эмиссию наличных денег осуществляет Банк Японии. Наличные деньги обеспечены активами Банка Японии, включая золотовалютные резервы страны (самые крупные в мире - свыше 400 млрд. дол. в 2002 г.).

В Японии преобладает безналичное денежное обращение. Банк Японии регулирует совокупное денежное обращения с помощью:

Регулирования денежной массы;

Учетной ставки;

Государственных ценных бумаг;

Льготного кредитования коммерческих банков;

Регулирования валютного курса иены;

Золотовалютных резервов;

Прямой государственной помощи коммерческим банкам.

В 1990-х годах экономика Япония испытала длительную полосу рецессии (отрицательные или близкие к нулю темпы прироста ВВП). Банк Японии с целью оживления деловой активности проводил политику дешевых кредитов (нулевая ставка для коммерческих банков) и политику заниженного курса иены для поддержки экспорта. В результате в начале XXI наметился небольшой рост ВВП Японии.

Список литературы

1.Деньги.Кредит.Банки: Учебник для вузов/Е.Ф.Жуков, Н.М. Зеленкова, Л.Т. Литвиненко /Под ред. Проф. Е.Ф.Жукова – 3-е изд., перераб.и доп. – М.:ЮНИТИ-ДАНА, 2008. – 703 с. С.115-132

2.Деньги.Кредит.Банки. Под ред. Селищева А.с. – СПб.: Питер, 2007. 432 с. С. 76-84

3.Спицын С. Ф. «Платежная система России – важнейший объект наблюдения и регулирования» Деньги и кредит 8/2008 с.43-46

4. Деньги, кредит, банки: учебник/ колл.авт.; под ред.засл.деят.науки РФ, д.э.н., проф. О.И.Лаврушина. – 4-е изд., стер.- М.: КНОРУС, 2006. – 560 с. С.56-78.

Деньги. Кредит. Банки: конспект лекций Шевчук Денис Александрович

9. Принципы управления и функционирование денежной системы

Принципы управления денежной системой представляют собой совокупность правил, руководствуясь которыми государство организует денежную систему страны. Принцип централизованного управления национальной денежной системой – на основе потребностей развития необходимо принятие выгодных для экономики решений. Принцип прогнозного планирования денежного оборота – составляется на базе научных представлений о состоянии и перспективах национальной экономики. Необходимо создать достоверный макроэкономический прогноз, что есть сложная задача. Принцип устойчивости и эластичности денежного оборота – изменение массы денег должно происходить с поправкой на интересы национальной экономики. Главная цель – не допустить инфляции. Принцип кредитного характера денежной эмиссии – обязывает проводить дополнительные выпуски денежных знаков (наличных и безналичных) только в результате проведения банками кредитных операций и не допускать в оборот дензнаки из иных источников, включая казначейство. Принцип обеспеченности денежных знаков. Должен соблюдаться принцип независимости ЦБ – ЦБ не подчинён исполнительной власти, но контролируется органами законодательной власти. Принцип предоставления правительству денежных средств только в порядке кредитования – ЦБ не финансирует правительство. Все средства выделяются на условиях кредитования. Принцип комплексного использования инструментов денежно-кредитного регулирования. Принцип надзора и контроля за денежным оборотом – осуществляется уполномоченными государственными органами (налоговыми, финансовыми, банковскими). Принцип функционирования исключительно национальной валюты на территории страны – законны только те платежи, которые произведены в национальной валюте.

Данный текст является ознакомительным фрагментом. автора Варламова Татьяна Петровна27. Сущность денежной системы. Основные типы денежных систем Денежная система – форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством. Ее составной частью является национальная валютная система, которая

Из книги Деньги. Кредит. Банки [Ответы на экзаменационные билеты] автора Варламова Татьяна Петровна30. Анализ основных элементов современной денежной системы Современные денежные системы разных стран имеют много общих черт.Они включают следующие элементы:1) денежную единицу;2) масштаб цен;3) виды денег, являющихся законным платежным средством;4) эмиссионную

Из книги Деньги. Кредит. Банки [Ответы на экзаменационные билеты] автора Варламова Татьяна Петровна44. Денежные реформы как способ радикального изменения денежной системы Денежные реформы проводились в условиях металлического денежного обращения – при серебряном или золотом стандарте, в т. ч. после Второй мировой войны, когда действовал золотодевизный, или

автора38. Особенности денежной системы при административно-командной экономике Все денежные системы, основанные на обороте неразменных кредитных денег, обладают общими особенностями:– золото вытесняется из внешнего и внутреннего оборотов и накапливается в золотых

Из книги Деньги, кредит, банки. Шпаргалки автора Образцова Людмила Николаевна39. Особенности денежной системы в условиях рыночной экономики Все денежные системы, основанные на обороте неразменных кредитных денег, обладают общими особенностями:– золото вытесняется из внешнего и внутреннего оборотов и накапливается в золотых резервах

Из книги Деньги, кредит, банки. Шпаргалки автора Образцова Людмила Николаевна40. Принципы организации современной денежной системы Принципы организации являются основополагающим элементом денежной системы. Принципы, т. е. правила, по которым денежная система организуется государством, в современном мире таковы: Принцип централизованного

Из книги Деньги, кредит, банки. Шпаргалки автора Образцова Людмила Николаевна41. Принципы организации современной денежной системы (продолжение) Принцип неподчиненности центрального банка правительству и подотчетности его парламенту страны – основной задачей центрального банка является сохранение устойчивости денежного оборота. Данный

Из книги Деньги, кредит, банки. Шпаргалки автора Образцова Людмила Николаевна42. Элементы денежной системы Денежная система включает ряд элементов.1. Принципы организации денежной системы, которыми определяются остальные элементы.2. Наименование денежной единицы – обычно складывается исторически, но иногда устанавливается государством.3.

Из книги Деньги. Кредит. Банки: конспект лекций автора Шевчук Денис Александрович10. Элементы денежной системы страны (ДСС) Структура ДСС, её элементы определяются и регламентируются законодательством страны. Для всех систем характерны общие черты, независимо от форм построения ДСС. Элементы ДСС: наименование денежной единицы страны, служащей

Из книги Финансы: конспект лекций автора Котельникова Екатерина2. Общая характеристика денежной системы Денежная система – это устройство денежного обращения в стране, сложившаяся исторически и закрепленная законодательством.Эмиссия – это выпуск наличных денег в обращение или изъятие их из обращения.Монополия на эмиссию в России

Из книги Мировая экономика. Шпаргалки автора Смирнов Павел Юрьевич95. Влияние ИПК на функционирование мировой хозяйственной системы Движение иностранных прямых капиталовложений (ИПК) и основанное на них международное производство являются основой интернационализации всего кругооборота капитала в рамках мировой

Из книги Финансы автора Котельникова Екатерина18. Общая характеристика денежной системы Денежная система – это устройство денежного обращения в стране, сложившаяся исторически и закрепленная законодательством.Эмиссия – это выпуск наличных денег в обращение или изъятие их из обращения.Монополия на эмиссию в

Из книги Деньги без процентов и инфляции [Как создать средство обмена, служащее каждому] автора Кеннеди МаргритГлава 5. Как любой из нас может участвовать в изменении денежной системы? Вначале попробуйте проверить, насколько вы владеете проблематикой в кругу семьи и друзей. После этого можно переходить к беседам с людьми, которых знаете меньше, не стесняйтесь говорить об этом со

Из книги Основы менеджмента автора Мескон МайклГлава 21. Менеджмент операций: функционирование операционной системы Введение В главе 20 обсуждались выработка операционной стратегии и создание структуры операционной системы организации. В этой главе мы рассмотрим проблемы и решения, связанные с планированием

автора Фреско Жак Из книги Все лучшее, что не купишь за деньги. Мир без политики, нищеты и войн автора Фреско Жак1. Понятие, функции и элементы денежной системы.

2. Эволюция денежных систем.

3. Денежная эмиссия как элемент денежной системы. Виды денежной эмиссии. Механизм мультипликации.

4. Денежная система России.

5. Денежная реформа: предпосылки, сущность, цели и способы проведения.

1. Понятие, функции и элементы денежной системы

Денежная система – это исторически сложившийся и законодательно закрепленный способ организации денежного обращения страны. Для организации денежных отношений нужны определенные объективные и субъективные предпосылки. К объективным предпосылкам относят достижение достаточно высокого уровня развития ТДО, к субъективным – необходимость определения в законодательном порядке законных платежных средств, регламентации их обращения.

В функциональном аспекте

под денежной системой понимают упорядоченную совокупность денежных отношений, форм, методов и принципов организации денежного обращения в стране или едином экономическом пространстве. В институциональном аспекте

– денежная система – совокупность институтов, создающих и регулирующих экономические и правовые основы эмиссии денег, способы их обращения, аккумулирования, распределения и перераспределения.

Современная денежная система не сводится с системе наличных денег, она включает две подсистемы: подсистему безналичных расчетов и подсистему наличных расчетов.

Функциями денежной системы

являются:

— эмиссионная – определение форм и видов законных платежных средств, способов их обеспечения, порядка эмиссии;

— регулирующая – регулирование денежной массы в обращении, ее структуры, соответствия потребностям в экономике;

— контрольная – контроль за соблюдением нормативных основ организации денежного обращения, денежной дисциплины.

Как любая система, денежная система состоит из ряда элементов, находящихся в определенном структурированном единстве.

Выделяют следующие блоки

таких элементов:

— базовый (фундаментальный);

— управленческий (функциональный);

— инфраструктурный.

Базовый блок

объединяет такие элементы, как:

— сущность и функции денег,

— формы и виды денег,

— денежная единица,

— денежная масса и ее структура,

— денежный оборот, его организация и структура,

— принципы организации денежной системы.

Посредством денежной системы реализуются сущность и функции денег. Формы и виды обращающихся денег определяют тип денежной системы.

Денежная единица

представляет собой установленный законодательно денежный знак, который служит для соизмерения и выражения стоимости цен товаров и, как правило, делится на кратные части.

Этот элемент денежной системы, как правило, складывается исторически, однако в некоторых случаях государство может установить новое наименование денежной единицы. Так, в России в период с 1922 по 1947 гг. существовали два наименования денежной единицы: «рубль» и «червонец». После денежной реформы 1947 г. и вплоть до настоящего времени в России сохранилось единое наименование денежной единицы – «рубль», что закреплено в Законе «О Центральном банке Российской Федерации».

Принципы организации денежной системы

включают:

Принцип устойчивости и эластичности денежного оборота. Этот принцип заключается в том, что денежная система должна быть организована таким образом, чтобы, с одной стороны, не допускать инфляции: с другой — расширять денежный оборот, если возрастают потребности хозяйства в денежных средствах, и сужать их, если уменьшаются эти потребности.

Принцип обеспеченности выпускаемых в оборот денежных знаков. В условиях рыночной модели экономики денежные знаки обеспечиваются находящимися в активах банков товарно-материальными ценностями, золотом и другими драгоценными металлами, свободно конвертируемой валютой, ценными бумагами и другими долговыми обязательствами.

Управленческий (функциональный) блок

денежной системы включает:

— принципы управления денежной системой;

— эмиссионный механизм;

— механизм денежно-кредитного регулирования;

— порядок установления валютного курса;

— кассовая дисциплина;

— порядок проведения безналичных расчетов.

Принципы управления денежной системой

включают:

Принцип централизованного управления денежной системой. Этот принцип предполагает наличие единого государственного центра (в лице ЦБ), определяющего основы организации денежного обращения и регулирующего его. В условиях рыночной модели экономики на первый план выступают не административные методы управления (хотя и они имеют место), а экономические, когда государство через аппарат центральных банков ставит на рынках такие условия, которые заставляют банки, финансовые институты и другие юридические лица принимать нужные государству решения.

Принцип планирования денежного оборота. Он означает, что обеспечение устойчивости и эластичности денежной системы требует предварительного планирования объема и структуры денежной массы и денежного оборота.

Принцип кредитного характера денежной эмиссии. Появление новых денежных знаков (безналичных и наличных) в хозяйственном обороте возможно только в результате проведения банками кредитных операций. Покрытие бюджетного дефицита выпуском денег со стороны ЦБ приводит к нарушению данного принципа и запрещено законом.

Принцип независимости центрального банка от государства. Он связан с тем, что поддержание устойчивости денежного оборота, борьба с инфляцией являются приоритетной задачей центрального банка. Если бы этого принципа не было, всегда бы существовала угроза, что правительство для решения стоящих перед ним задач начнет привлекать средства центрального банка, и тем самым устойчивость денежного оборота будет нарушена. В то же время центральный банк может проводить политику, противоречащую текущим задачам государства, поэтому центральный банк подотчетен, как правило, парламенту страны.

Принцип надзора и контроля за денежным оборотом. Государство через банковскую, финансовую систему, налоговые органы должно обеспечивать постоянный контроль как за всем денежным оборотом в целом, так и за отдельными денежными потоками в хозяйстве. Кроме того, объектом контроля является и соблюдение субъектами денежных отношений основных принципов организации как наличного, так и безналичного оборотов.

Эмиссионный механизм

– это элемент денежной системы, который определяет порядок эмиссии наличных и безналичных денег в оборот и их изъятия. В РФ выпуск и изъятие наличных денег осуществляются подразделениями ЦБ РФ – РКЦ. Безналичные деньги выпускаются в хозяйственный оборот в процессе кредитования экономики.

Механизм денежно-кредитного регулирования

представляет собой совокупность методов и инструментов денежно-кредитного регулирования, прав и обязанностей органов денежно-кредитного регулирования.

Порядок установления валютного курса

определяет механизм котировки валют. Котировка – определение и установление курса иностранной валюты по отношению к национальной валюте. Котировку проводят центральные и крупнейшие коммерческие банки. Различают официальную и свободную (рыночную) котировки. В современных условиях в основном используют способ котировки, основанный на корзине валют, при котором национальная валюта сопоставляется с рядом иностранных валют, входящих в «корзину».

Кассовая дисциплина

– набор общих правил, форм первичных кассовых документов, форм отчетности, которыми должны руководствоваться хозяйствующие субъекты при кассовых операциях.

Порядок проведения безналичных расчетов

предполагает регулирование счетов, по которым осуществляются безналичные расчеты, форм расчетов и обязательств, возникающих при проведении безналичных расчетов.

Инфраструктурный блок

денежной системы включает:

— нормативно-правовую базу (законы о ЦБ, денежной системе, банках и банковской деятельности, нормативные акты ЦБ, регулирующие организацию денежного обращения);

— информационно-аналитическую базу (анализ состояния денежного рынка, объема и структуры денежной массы, уровня монетизации экономики, скорости оборота денег, изменения покупательной способности денег и др.);

— технологическую базу (технология денежной эмиссии, способы защиты наличных денег от подделки, от фальшивомонетничества, способы инкассации, технологии безналичных расчетов и др.);

— институциональные органы (институты, регламентирующие денежное обращение.

Базовый, управленческий и инфраструктурный блоки денежной системы функционируют в неразрывном единстве.

2. Эволюция денежных систем

Эволюция денежных систем обусловлена развитие отношений общественного воспроизводства.

В зависимости от форм и видов обращающихся денег различают:

— металлические денежные системы, где денежный товар непосредственно обращается и выполняет все функции денег, а бумажно-кредитные деньги размены на металл;

— системы обращения неразменных на металл бумажно-кредитных денег.

В рамках металлического денежного обращения различают два типа денежных систем: биметаллизм и монометаллизм.

Биметаллизм — денежная система, при которой роль всеобщего эквивалента выполняют два металла, как правило, золото и серебро. Существовали три разновидности биметаллизма:

— система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливалась стихийно на основе их рыночной цены;

— система двойной валюты, когда это соотношение устанавливалось государством;

— система «хромающей» валюты, при которой золотые и серебряные монеты служат законными платежными средствами, но не на равных основаниях, так как чеканка серебряных монет производилась в закрытом порядке в отличие от свободной чеканки золотых монет. В этом случае серебряные монеты становятся знаком золота.

Биметаллизм длительное время использовался в странах Западной Европы, однако его существование не было прочным. Использование двух металлов в качестве денег противоречило сущности денег как единого стоимостного эквивалента.

В годы существования Латинского монетного союза (Италия, Швейцария, Бельгия, Франция, 1792 – 1834 гг.) было законодательно установлено соотношение между золотом и серебром 15,5: 1.

Однако с возникновением разницы между ценовой пропорцией на мировом рынке и официальной внутренней ценой один из двух металлов становился более ценным, чем другой. Его более выгодно было не использовать как денежный товар, а продать (как ценное сырье). В конечном счете один из металлов, ставший более ценным, уходил из обращения в соответствии с законом Орезма — Коперника – Грешема «Плохие (более дешевые) деньги вытесняют хорошие (более дорогие) из обращения».

В 1972 году страны – члены Латинского монетного союза прекратили свободную чеканку серебряных монет. К концу 19 века роль денежного товара закрепилась за золотом. В результате стихийного действия закона стоимости, внутренних противоречий биметаллизма произошла ликвидация двойной меры стоимостей и переход к монометаллизму.

Монометаллизм — денежная система, при которой один денежный металл является всеобщим эквивалентом, одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские билеты, разменная монета), разменные на золото. Существовало три разновидности золотого монометаллизма: золотомонетный стандарт, золотослитковый стандарт и золотодевизный стандарт.

При золотомонетном стандарте золото выполняет все функции денег, в обращении находятся как золотая монета, так и знаки золота, производится свободная чеканка золотых монет с фиксированным содержанием золота, золотые монеты свободно меняются на знаки золота по нарицательной стоимости, золото свободно движется, как внутри страны, так и в международном обороте.

Золотослитковый стандарт характерен тем, что банкноты обмениваются на золотые слитки, но только при предъявлении определенной их суммы.

Особенностью золотодевизного стандарта было то, что банкноты обмениваются на девизы, т. е. на иностранную валюту разменную на золото. Золотодевизный стандарт закрепил валютную зависимость одних капиталистических стран от других, что явилось основой для создания в последующем системы международных валютных договоров и систем валютного регулирования, обеспечивающих относительную устойчивость свободно конвертируемых валют.

Наиболее устойчивым видом металлического обращения являлся золотомонетный стандарт. В его условиях функция денег как сокровища выполняла роль стихийного регулятора количества денег в обращении, что обеспечивало стабильность и эластичность денежной системы посредством поддержания динамичного соответствия между товарной массой и количеством денег в обращении. Золотомонетный стандарт способствовал развитию международной торговли. Производства и кредита, и в наибольшей степени соответствовал требованиям капитализма эпохи свободной конкуренции. Однако в ходе исторического развития рост экономического оборота вел к постепенному изменению соотношения между золотом и денежными знаками в пользу последних. Если в 1860 г. в западных странах пропорция между золотыми монетами и знаками стоимости была 50:50, то в 1913 г. – 10:90. Вместе с тем, поскольку основные принципы золотомонетного стандарта действовали и в этих условиях, денежные системы сохраняли стабильность. В период первой мировой войны, когда для финансирования военных расходов начала осуществляться эмиссия неразменных денег, основы золотого стандарта были подорваны – прекращен свободный размен банкнот на золото, ограничено свободное движение золота между странами.

После войны в силу расстройства денежного обращения большинство стран не смогло вернуться к золотомонетному стандарту, который сохранился только в США. В ряде стран (Великобритания, Франция) был установлен золотослитковый стандарт, а большинстве других – золотодевизный стандарт, усиливший их зависимость от более сильных в экономическом отношении стран.

С 30-х гг. в мире начинают функционировать денежные системы построенные на обороте неразменных кредитных денег. Это, прежде всего, связано с действием общего экономического закона экономии общественного труда. Эволюция денежных систем приводит к созданию все более экономичных денежных систем, где издержки денежного оборота постоянно снижаются, следовательно, снижаются и затраты общественного труда.

Для всех денежных систем, основанных на обороте кредитных денежных знаков, характерно:

Вытеснение золота, как из внутреннего, так и внешнего оборотов и оседание его в золотых резервах (в основном в банках); золото при этом по-прежнему выполняет функцию сокровища;

Выпуск наличных и безналичных денежных знаков на основе кредитных операций банков;

Развитие безналичного денежного оборота и сокращение налично-денежного оборота;

Создание и развитие механизмов денежно-кредитного регулирования денежного оборота со стороны государства.

3. Денежная эмиссия как элемент денежной системы. Виды денежной эмиссии и методы ее регулирования

Денежная эмиссия

представляет собой создание и поступление в денежный оборот различных платежных средств.

Понятия «выпуск денег» и «эмиссия денег» неравнозначны. Выпуск денег в оборот происходит постоянно. Безналичные деньги выпускаются в оборот, когда коммерческие банки предоставляют ссуду своим клиентам. Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Однако одновременно клиенты погашают банковские ссуды и сдают наличные деньги в операционные кассы банков. При этом количество денег в обороте может и не увеличиваться.

Под эмиссией же понимается такой выпуск денег в оборот, который приводит к общему увеличению денежной массы, находящейся в обороте.

Поскольку состав денежной массы и, соответственно, платежных средств разнообразен, понятие денежной эмиссии неоднородно

В широком смысле — денежная эмиссия – это выпуск в обращение дополнительного количества денежных знаков и платежных средств, приводящий к росту денежной массы.

Денежная эмиссия обусловлена следующими факторами:

— рост товарной массы, производства и обращения, активности хозяйствующих субъектов, ведущий к увеличению товарного предложения;

— рост цен, связанный не с изменением свойств и качества товаров и услуг, а со спекулятивными операциями участников рынка, усилением монополизма, неадекватной налоговой политикой государства и др.;

— снижение скорости обращения денег вследствие роста доли наличных денег в структуре денежной массы, дефицита товарного предложения, административных ограничений, слабой организации производства и торговли, общих рисков.

Указанные факторы определяют неоднородность денежной эмиссии и, соответственно, ее различные виды.

Депозитная эмиссия

денег – увеличение ЦБ своих кредитных вложений путем выдачи ссуд, повышающих остатки на счетах, то есть на депозитах кредитных организаций.

Бюджетная эмиссия

– выпуск денег на покрытие дефицита госбюджета.

Банкнотная эмиссия

– эмиссия банкнот и монет, осуществляемая ЦБ.

Казначейская эмиссия

– эмиссия казначейских билетов и монет казначействами, обладающими эмиссионным правом.

Регулирующая эмиссия

– эмиссия, связанная с временными корректировками в состав и структуру денежной массы, осуществляется в рамках денежно-кредитного регулирования.

Депозитная эмиссия

– выпуск денег в хозяйственный оборот путем создания безналичных платежных средств. При осуществлении безналичных расчетов денежные средства на счетах клиентов в банках отражают записи счетов остатков оборотов. Предоставляя кредиты клиентам, банки открывают им счета на суммы выданных кредитов, тем самым, формируя долговые требования и превращая их в платежные средства. Депозиты мобилизуются клиентами банков посредством поручений по перечислениям в процессе безналичных расчетов.

Эмиссия может быть:

— организованной и неорганизованной (в зависимости от степени отражения прогнозируемой динамики денежной массы в действиях ЦБ);

— официальной и неофициальной (в зависимости от учета законодательства);

— стабилизирующей или дестабилизирующей (в зависимости от воздействия на экономику);

— наличной и безналичной (в зависимости от формы денег).

Безналичная денежная эмиссия первична, она осуществляется посредством зачисления дополнительно выпускаемых денег на корреспондентские счета в банках в виде кредитов центрального банка или бюджетных ассигнований. Прежде чем наличные деньги появятся в обороте, они должны отражаться в виде записей на депозитных счетах банков.

Эмиссия безналичных денег может быть внешней и внутренней. Источниками внешней безналичной эмиссии (с учетом внутреннего валютного рынка) являются:

— приобретение центральным банком иностранной валюты;

— выручка от использования заграничной собственности;

— получение кредитов от международных финансово-кредитных организаций;

— иностранные инвестиции;

— покупка-продажа наличной иностранной валюты населением, стимулируемая неорганизованным импортом.

Источниками внутренней безналичной эмиссии являются предоставляемые банковской системой кредиты:

— экономике,

государству,

иностранному государству.

Кредитный характер денежной эмиссии является одним из основополагающих принципов организации денежной системы государства.

В условиях рыночной экономики эмиссионная функция концентрируется и разделяется между участниками хозяйственного оборота как разница между притоком и оттоком платежных средств в рамках двухуровневой банковской системы:

— эмиссия безналичных денег проводится банковской системой (полностью коммерческими банками и частично центральным банком;

— эмиссия наличных денег – центральным банком.

В условиях административно-распределительной экономики (по типу бывшего СССР) и ту, и другую эмиссию, как правило, осуществлял Государственный банк.

Главная цель эмиссии безналичных денег в оборот — удовлетворение дополнительной потребности предприятии в оборотных средствах. Коммерческие банки удовлетворяют эту потребность, предоставляя предприятиям кредиты. Однако кредиты банки могут выдавать только в пределах имеющихся у них ресурсов, т. е. тех средств, которые они мобилизовали в виде собственного капитала и средств, находящихся на депозитных счетах. С помощью же этих ресурсов можно удовлетворить лишь обычную, а не дополнительную потребность хозяйства в оборотных средствах. Между тем либо в связи с ростом производства, либо в связи с ростом цен на товары постоянно возникает дополнительная потребность хозяйства и населения в деньгах. Поэтому должен существовать механизм эмиссии безналичных денег, удовлетворяющий эту дополнительную потребность — механизм мультипликации. Центральный банк, управляя механизмом мультипликации, расширяет или сужает эмиссионные возможности коммерческих банков.

Выделяют: денежный и банковский (депозитный, кредитный) мультипликаторы.

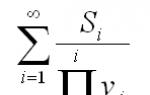

Под денежной мультипликацией понимают процесс эмиссии платежных средств участниками хозяйственного оборота при возрастании денежной базы (денег центрального банка, резервных денег) на одну денежную единицу. Резервные деньги превышают широкую денежную базу на сумму депозитов до востребования участников хозяйственного оборота, обслуживающихся в центральном банке. Денежный мультипликатор показывает, насколько увеличится предложение денег (количество денег в стране) при увеличении денежной базы на единицу. Он определяется как отношение предложения денег (М2) к денежной базе.

При оценке действия денежного мультипликатора следует учитывать такие факторы, как:

— условия перемещения денежных средств между банками;

— влияние перемещения денежных средств на расширение кредитных вложений банков;

— уровень обоснованности зависимости возможного объема кредитных вложений от наличия депозитов в банках;

— возможность резервирования банками больших денежных средств, чем по нормативам центрального банка;

— изъятие части банковских депозитов в идее наличных денег;

— превращение части банковских депозитов в срочные депозиты;

— платность банковского кредита;

— степень заинтересованности банков в получении прибыли;

— открытость финансового рынка.

Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

Банковский мультипликатор определяется с помощью:

— коэффициента банковской мультипликации: отношение М2 на конец года к (М2 на коне года – М0 на начало года);

— коэффициента изменения денежной массы: отношение М2 на конец года к М2 на начало года.

Депозитный мультипликатор показывает, насколько максимально могут возрасти депозиты в коммерческих банках при увеличении денежной базы на единицу.

Кредитный мультипликатор показывает, насколько максимально может увеличиться сумма банковских кредитов населению при увеличении денежной базы на единицу.

Механизм банковского мультипликатора непосредственно связан со свободным резервом — совокупностью ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

Эмиссионную деятельность банковской системы можно проиллюстрировать на следующем примере:

|

Банк |

Поступление депозитов |

Обязательный резерв |

Выдача кредитов |

|

№1 |

|||

|

№2 |

80,9 |

||

|

Банковская система |

1000 |

На практике коэффициент банковской мультипликации не достигнет 10, потому что часть денежных средств всегда используется для других, некредитных операций, в кассе банка должны быть наличные средств и т.д.

Действие подобного механизма возможно только в рамках двухуровневой банковской системы.

Механизм банковского мультипликатора работает при предоставлении централизованных кредитов, покупке центральным банком у коммерческих банков ценных бумаг или валюты, уменьшении нормы отчислений в централизованный резерв. В результате этого увеличиваются свободные резервы этих банков, используемые для кредитных операций, т. е. включается механизм банковской мультипликации.

Эмиссия наличных денег.

Эмиссия наличных денег представляет собой выпуск наличных денег центральных банком в обращение, при котором увеличивается масса наличных денег, находящаяся в обращении.

Наличные деньги выпускаются в оборот в процессе осуществления кассовых операций коммерческими банками, которые выдают клиентам наличные деньги из своих операционных касс. Но монополия на эмиссию наличных денег принадлежит центральному банку.

Центральный банк обязан обеспечить стабильность национальной валюты, банкнот, увязывая их эмиссию банкнот с процессом производства товаров и услуг. Основными статьями активов ЦБ, обеспечивающих выпуск банкнот в обращение, являются официальные валютные резервы, государственные и прочие ценные бумаги, кредиты банкам, предоставленные под залог ценных бумаг.

Эмиссия наличных денег осуществляется децентрализованно — ЦБ и его расчетно-кассовыми центрами (РКЦ). Размер эмиссии определяется потребностью коммерческих банков в наличных деньгах, которая, в свою очередь, зависит от потребности в них юридических и физических лиц, обслуживаемых этими банками, а она постоянно меняется. Поэтому обеспечение этой потребности через РКЦ, а не единого центра экономит издержки обращения.

РКЦ открываются в различных регионах страны и выполняют расчетно-кассовое обслуживание расположенных в этих регионах коммерческих банков. Для эмиссии наличных денег в расчетно-кассовых центрах открываются резервные фонды и оборотные кассы. В резервных фондах хранится запас денежных знаков, предназначенных для выпуска их в обращение, в случае увеличения потребности хозяйства данного региона в наличных деньгах. Эти денежные знаки не считаются деньгами, находящимися в обращении, поскольку они не совершают движения, являются резервом.

В оборотную кассу расчетно-кассового центра постоянно поступают наличные деньги от коммерческих банков, но и из нее постоянно выдаются наличные деньги. Таким образом, деньги в оборотной кассе пребывают в постоянном движении; они считаются деньгами, находящимися в обращении. Если сумма поступлений наличных денег в оборотную кассу расчетно-кассового центра превышает сумму выдач денег из нее, то деньги изымаются из обращения. При этом они переводятся из оборотной кассы РКЦ в ее резервный фонд.

Резервными фондами РКЦ распоряжаются территориальные управления Центрального банка России. Расчетно-кассовые центры обязаны выдавать коммерческим банкам бесплатно наличные деньги в пределах их свободных резервов. Поэтому, если у большинства коммерческих банков, обслуживаемых РКЦ, возрастет потребность в наличных деньгах, а поступления денег в их операционные кассы эквивалентно не возрастет, то РКЦ вынужден будет увеличить выпуск наличных денег в обращение. Для этого он на основе разрешения управления Центрального банка РФ переведет наличные деньги из резервного фонда в оборотную кассу РКЦ. Для данного РКЦ это будет эмиссионной операцией, хотя в целом по стране эмиссии наличных денег может и не произойти.

При осуществлении эмиссии одним РКЦ, другой РКЦ может в то же время дополнительно изъять аналогичную сумму наличных денег, поэтому общая масса денег в обращении может и не измениться. Сведениями о том, произошла или не произошла в данный день эмиссия, располагает только Правление Центрального банка, где составляется ежедневный эмиссионный баланс.

Деньги, эмитируемые РКЦ в обращение, поступят в операционные кассы коммерческих банков, откуда будут выданы клиентам этих банков, т. е. поступят или в кассы предприятий, или непосредственно населению. При этом деньги списываются со счетов клиентов до востребования. Следовательно, наличные деньги трансформируются из безналичных денег, находящихся на депозитных счетах, и представляют собой составную часть денежной массы, созданной коммерческими банками, в результате действия механизма банковского мультипликатора.

4. Денежная система России

Современная денежная система России, как и в большинстве других стран, основана на не разменных на золото деньгах. Основные параметры денежной системы РФ определены в Федеральном законе от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (с изменениями и дополнениями).

Согласно данному Закону официальной денежной единицей РФ является рубль, который равняется 100 копейкам. Закон запрещает обращение на территории России других денежных единиц или различных денежных суррогатов. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается.

Монопольное право эмиссии или изъятия наличных денег из обращения предоставлено Банку России. Он же несет полную ответственность за организацию их обращения в народном хозяйстве.

В связи с этим на Банк России возложены следующие функции:

Прогнозирование и организация производства, перевозка и хранение банкнот и монет, создание резервных фондов;

Установление правил хранения, перевозки и инкассации наличных денег, порядка ведения кассовых операций для кредитных организаций;

Установление признаков платежеспособности банкнот и монет, порядка их уничтожения, а также замены поврежденных на действующие.

По действующему законодательству в России существуют два вида денежных знаков: банкноты (банковские билеты) и монеты. Они являются безусловными обязательствами Банка России и обеспечиваются всеми его активами.

18 сентября 1997 г. Правительство РФ приняло постановление об изменении нарицательной стоимости российских денежных знаков и монет. С 1 января 1998 г. Банк России ввел в обращение банкноты и монеты образца 1997 г.:

Банкноты достоинством 5; 10; 50; 100; 500 руб.;

Монеты достоинством 1; 5; 10; 50 коп. и 1; 2; 5 руб.

С 1 января 2001 г. в обращение введена банкнота достоинством 1000 руб., в первой половине 2006 г. — 5000 руб.

Платежи на территории РФ осуществляются в виде наличных и безналичных расчетов. Банк России утверждает образцы платежных документов, используемых для безналичных расчетов.

5. Денежная реформа: предпосылки, сущность, цели и способы проведения

Денежная реформа представляет собой полное или частичное преобразование денежной системы, проводимое с целью упорядочения и укрепления денежного обращения.

В зависимости от масштабов преобразований выделяют полные (радикальные) реформы, связанные с изменением принципов организации денежной системы, и частичные, направленные на устранение отдельных негативных последствий.

В зависимости от целей выделяют реформы, направленные на:

— образование новой денежной системы;

— частичное преобразование денежной системы (порядка эмиссии, наименования денежной единицы и др.);

— относительная стабилизация денежного обращения с целью сдерживания инфляции.

В истории денежного обращения имели место денежные реформы, связанные:

— с переходом от одного денежного товара к другому (от серебряных денег к золотым, от биметаллизма к монометаллизму);

— заменой неполноценной и обесцененной монеты на полноценную, неразменных обесценившихся денег на разменные;

— формированием новой денежной системы в результате создания новых государств (СССР – Россия), объединением денежных систем ряда государств (еврозона);

— частичными мерами по стабилизации денежной системы.

Денежные реформы осуществляются в соответствии с законодательными актами, направленными на укрепление денежной системы страны. В ходе денежных реформ изымаются из обращения обесцененные бумажные деньги, выпускаются новые, изменяется денежная единица, происходит переход от одной денежной системы к другой. Во всех этих случаях речь идет об изменении денежной единицы как в налично-денежном обороте, так и в безналичных расчетах. При этом необязательно, особенно в современных условиях, изменение золотого содержания денежной единицы, но может измениться курс национальной валюты.

Денежные реформы осуществляются различными методами в зависимости от форм обращающихся денег, общественного устройства страны, целей и масштабов реформы, политики государства.

Основными методами проведения денежных реформ являются следующие:

— нуллификация – объявление государством обесценившихся старых денежных знаков недействительными и выпуск новых денежных знаков;

— деноминация – изменение номинальной стоимости денежных знаков с их обменом по определенному соотношению на новые более крупные денежные единицы с одновременным пересчетом всех денежных обязательств в стране;

— девальвация — при золотом стандарте – уменьшение металлического содержания денежной единицы, с прекращением размена денег на золото – снижение курса национальных денежных знаков к иностранной валюте;

— ревальвация — при золотом стандарте – увеличение металлического содержания денежной единицы, с прекращением размена денег на золото – повышение курса национальных денежных знаков к иностранной валюте;

— реставрация – восстановление прежнего содержания денежной единицы.

При металлическом денежном обращении денежные реформы совпадали с указанными методами и сопровождались восстановлением размена бумажных денег на металл, изменением их металлического содержания или возвратом к золотому или серебряному стандарту. В современных условиях деноминация, девальвация и ревальвация используются как методы денежно-кредитной и валютной политики.

Рост производства, способствующий увеличению объема предложения товаров и ограничивающий возможность роста цен, что имеет первостепенное значение для поддержания устойчивости денежной единицы;

Бездефицитность бюджета, позволяющая обойтись без использования денежной эмиссии и привлечения кредита для покрытия расходов бюджета, благодаря чему происходит ограничение платежеспособного спроса и возможного его влияния на рост цен;

Наличие достаточных золото-валютных резервов, позволяющих поддерживать стабильность курса национальной валюты, а при необходимости использовать такие резервы для ввоза товаров, увеличивать их предложение на рынке.

Значение каждого из перечисленных факторов при проведении различных денежных реформ неодинаково, лишь при наличии этих предпосылок проведение реформы может быть успешным. Так, при проведении реформы Витте в России в 1895-1897 гг. существовали необходимые предпосылки в виде роста производства и практически бездефицитного бюджета. Однако так как эта реформа предусматривала переход к свободному размену денежных знаков на золото, особое значение приобрело накопление достаточно золотого запаса.

Завершение денежной реформы не дает гарантии сохранения устойчивости новой денежной единицы в последующем. После проведения денежной реформы необходимо систематическое осуществление определенных мер по сохранению достигнутых результатов. Немалую роль в этом играет обоснованная денежно-кредитная политика, с помощью которой может быть осуществлено необходимое регулирование денежной сферы.

Денежные реформы в России

1531-1535 г. Денежные реформы Елены Глинской. Первая централизованная денежная реформа в России была проведена Еленой Глинской - вдовствующей великой княгиней московской, женой Василия III и матерью малолетнего Ивана IV Васильевича «Грозного». Основной причиной реформы, было разнообразие монет, использовавшихся на Руси из-за чего возникали большие сложности с денежным обращением и заключением торговых сделок. Процветали обрез и подмесь монет. Цель реформы был запрет всех старых Русских и иностранных монет (обрезанных и необрезанных), и замена их новой монетой - копейкой.

1654-1663 гг. Реформа Алексея Михайловича Романова.

При царе Алексее Михайловиче (1645-1676) впервые были выпущены реальные рублевые серебряные монеты - «ефимки», перечеканенные из западногерманских талеров - полноценных ходячих монет Европы. На монете впервые была помещена надпись «Рубль», на лицевой стороне - двуглавый орел, на оборотной - царь на коне. Однако в это время рубль был неполноценной монетой, он содержал меньше серебра, чем 100 серебряных копеек. Фактическая его стоимость равнялась 64 копейкам. Также в обращение были выпущены медные копейки по образцу серебряных, фактически по 400-рублевой монетной стопе. Попытка введения в денежное обращение необеспеченных легковесных денег привела к инфляции и нарастанию внутренней напряженности и в конце концов окончилось народными волнениями, В 1655 году выпуск «ефимков» был прекращен, на смену им пришли полновесные талеры с клеймом (всадник на лошади и год - 1655), которые получили название «ефимки с признаками», медная монета перестала выпускаться.Регулярная чеканка серебряных рублей и медных копеек началась лишь в 1704 г. в ходе проведения денежной реформы 1700-1718 гг.

1700-1718 гг. Финансовая реформа Петра I. Основной причиной, послужившей проведению финансовой реформы, была нужда в денежных средствах для строительства флота, обустройства армии, ведения Великой Северной войны 1700-1721 годов. Петр I решил ввести новую денежную систему, которая бы отвечала требованиям развивающейся экономики и торговли. Реформа проводилась постепенно в течение 15 лет. За время реформы, в 1701 году, были введены в обращение золотые монеты - червонец (3 рубля), равный по весу западноевропейскому дукату (3,4 грамма), двойной червонец (6 рублей) и двойной рубль (около 4 грамм). В 1704 году в обращении появилась медная копейка равная 1/100 части серебряного рубля.

1730-1755 гг. Выкуп легковесной монеты. В первой четверти XVIII века Российская империя встала на курс интенсивной модернизации, вела активную внешнюю политику, в стране проводились многочисленные реформы. При этом расходы превышали суммы доходов от налогов и других традиционных видов поступлений. Успешная денежная реформа 1700-1718г. дала в руки правительству новый инструмент для получения дохода — эксплуатация монетной регалии. Начиная с 1718 года в стране начинают выпускаться медные монеты по 40 р. из пуда меди (при цене на медь около 8р). Большая разница в стоимости сырой и «обмонеченой» меди привело к всплеску фальшивомонетчества (фальшивые деньги выпускались не только частными лицами, этим также занимались монетные дворы других стран). Эти процессы начали принимать угрожающий характер. Нормализация денежного обращения заняла более 20 лет. Начиная с 1730г., выпуск легковесной монеты был прекращен, вместо нее начался выпуск монет (денег и полушек) по 10 руб. из пуда. Это позволило изъять из обращения однокопеечные монеты (которые перечеканивались в новые деньги), но основной проблемой было большое количество пятикопеечной монеты (к 1730г. только официально выпущенных на 3,2 млн. р, количество фальшивых оценке не поддается), выкуп которой казне был не по карману. Начиная с 1744г. покупательская способность 5-копеечных монет законодательно снижалась, достигнув к 1755г. двух копеек. После этого было объявлено о выкупе легковесных монет по 2 копейке за штуку в сжатые сроки с последующим запретом на их обращение. В силу ограниченного срока обмена, к выкупу было предъявлено около 206тыс рублей пятикопеечниками. Выкупленные монеты перечеканивались в новые копейки 8-рублевой монетной стопы.

1769 г. Первые бумажные деньги России. В 1769 г. во время правления Екатерины II (1729-1796) в России были введены в обращение первые бумажные денежные знаки, которые просуществовали под названием ассигнаций вплоть до 1843 г. Причиной необходимости введения ассигнаций явилось то, что основой денежного обращения был серебряный рубль, который играл роль всеобщего эквивалента и был обеспечен ценой заключенного в нем металла. Но производительность отечественных рудников (6-7 тыс. кг серебра в год) была недостаточна для обеспечения возросших требований к объему денег в экономике. Ассигнации также использовались для финансирования войны с Турцией. Как главную причину введения ассигнаций Манифест 29 декабря 1768 г. указывал необходимость размена медной монеты на денежные знаки, удобные к перевозке. Ассигнации первого выпуска 1769-1786 гг. прочно вошли в русское денежное обращение. Они не были обязательны к приему частными лицами, однако для этого времени их курс был очень высок - от 98 до 101 коп. серебром за рубль ассигнациями, то есть они были равноценны серебряной монете. Однако усиленный выпуск ассигнаций, превысивший обеспечение, привел к падению её курса. В 1797 г. правительство решилось на изъятие части выпущенных на рынок ассигнаций; состоялось торжественное сожжение в присутствии самого Павла I ассигнаций на сумму 6 млн рублей. Постоянные войны требовали экстренных расходов и к 1802 г. общая сумма ассигнаций с 151 млн поднялась до 212 млн рублей, что окончательно снизило курс бумажного рубля, падение рубля особенно усилилось во время Отечественной войны 1812 года.

1839-1843 гг. Реформы Е.Ф. Канкрина и Николая I. В 1839-1843 гг., в период правления Николая I, Министр финансов графом Е. Ф. Канкрином была проведена денежная реформе в ходе которой ассигнации были выведены из обращения и их заменили кредитные билеты, разменные на серебро. В России был введен серебряный монометаллизм, который просуществовал в России по 1852 год. Но уже к 1849 году билеты и старые ассигнации были обменены на ассигнации нового образца, которые скоро обесценились. Поэтому с началом Крымской войны 1853-1857 годов банки прекратили обмен ассигнаций на золото и серебро. В России наступил период широкого бумажно-денежного обращения.

1895-1897 г. Денежная реформа С.Ю. Витте и Николая II. В 1895-1897 годах министром финансов С. Ю. Витте (1849-1915) была осуществлена новая денежная реформа, целью которой было установление в России золотого монометаллизма. В ее основе - золотое обеспечение денежной системы государства. По замыслу реформаторов для обеспечения устойчивой конвертируемости рубля был установлен свободный размен кредитных билетов, выпуск которых был ограничен на золотую монету из расчета один бумажный рубль за один рубль в золоте, а также уменьшено золотое содержание империала. С началом Первой мировой войны в 1914 обмен денег на золото был прекращен.

Денежные реформы в СССР. Реформа 1922-1924 гг. Сокольникова и Юровского. Первая денежная реформа в СССР была проведена в 1922-1924 гг. Обесценившиеся в годы гражданской войны бумажные деньги были заменены устойчивыми банковскими билетами - червонцами и устойчивыми разменными денежными знаками. При первой деноминации один рубль образца 1922 г. приравнивался к 10000 рублей в денежных знаках всех прежних выпусков. В результате находившиеся в обращении денежные знаки различных образцов были заменены знаками одного образца. При второй деноминации 1924 г. 1 рубль образца 1923 г, был приравнен к 100 рублям выпуска 1922 г., или к 1 000 000 рублей в знаках до 1922 г. Обе деноминации были первым шагом к стабилизации советской валюты, покупательная способность которой снизилась в результате гражданской войны и иностранной военной интервенции. В 1923 году были выпущены первые советские золотые червонцы, соответствовавшие по содержанию в них чистого золота дореволюционным 10 рублям. Советские червонцы получили прозвище «сеятель» так как для лицевой стороны монеты было выбрано изображение сеятеля по скульптуре Ивана Дмитриевича Шадра (1887-1941). Автором эскиза был главный медальер Монетного двора А. Ф. Васютинский.

Денежная реформа 1947 г. была проведена с целью изъятия из обращения избыточного количества денег и замены новыми полноценными деньгами старых, подвергшихся в период Великой Отечественной войны обесценению. Денежная реформа в форме деноминации с конфискацией. 10 старых рублей наличными обменивались на один рубль новых. Обмен наличных денег проводился в течение одной недели («Кто не успел, тот опоздал»). Переоценка вкладов в Сбербанке осуществлялась так: суммы до 3 тыс. руб. менялись один к одному, по вкладам от 3 тыс. до 10 тыс. руб. за три старых рубля давали два новых. Если сумма вклада превышала 10 тыс. руб., то один новый рубль давали за два старых. От этой реформы пострадали в первую очередь сельские жители, которые не верили сберкассам и хранили деньги наличными. Стоимость товаров в магазинах осталась на прежнем уровне, но были отменены продуктовые карточки.

Денежная реформа 1961 г. была проведена в форме «чистой» деноминации. ЦК КПСС назвал эту денежную реформу «самой гуманной в истории». По всем вкладам в Сбербанке граждане получили на 10 старых рублей один новый рубль. Наличные деньги обменивались без ограничений по такому же коэффициенту. К началу февраля 1961 года около 90 % наличных денег было обменяно на новые купюры. В государственных магазинах цены снизили в 10 раз, хотя на колхозных рынках аналогичного снижения не произошло.

1991 г. - Павловская реформа. Конфискационная денежная реформа, впоследствии названная «Павловской», в честь министра финансов СССР Павлова Валентина Сергеевича. В течение трех суток января граждане могли обменять 50- и 100-рублевые купюры на новые. Обменять можно было только наличными сумму до 500 руб. В Сбербанке с вклада можно было получить только 500 руб. новыми. Менее чем за две недели до этого события Павлов выступил с заявлением, что никакой денежной реформы не будет. По заявлениям властей, эта мера должна была заморозить нетрудовые доходы, средства спекулянтов, коррупционеров, теневого бизнеса и фальшивые деньги, а в результате сжать денежную массу и остановить инфляцию. Одновременно вклады в Сбербанке были заморожены, а 1 апреля произошло повышение цен по всей стране. На замороженные вклады было начислено 40 %, деньги можно было получить наличными только в следующем году. Гиперинфляция, которая только по итогам 1992 года составила 2600 %, обесценила сбережения граждан в Сбербанке.

Денежные реформы в России. 1993 г. Из-за возросшей инфляции в 1993 году Российское правительство проводит новую конфискационную денежную реформу. Обмен банкнот советских купюр на российские был проведен 26 июля - 7 августа 1993 года. Граждане России (согласно прописке в паспорте) могли обменять суммы до 100 тыс. руб., о чем в паспорте ставился штамп. Слухи о реформе ходили заранее, власти их опровергали, при этом, реформа была проведена в период отпусков, когда многие были вдали от места прописки. В результате, многие физически не успели обменять свои наличные сбережения, и эти деньги пропали. В итоге недовольства населения сроки обмена купюр были значительно продлены. «Хотели как лучше, а получилось как всегда» - фраза, которую произнёс Виктор Черномырдин, премьер-министр Российской Федерации 6 августа 1993 г. на пресс-конференции, рассказывая, как готовилась денежная реформа 1993 года.

Деноминация 1998 г. 4 августа 1997 года Президент РФ Борис Ельцин подписал Указ № 822, в соответствии с которым 1 января 1998 года правительство и ЦБ провели деноминацию рубля. Теперь 1 новый рубль равнялся 1000 старых рублей. Изменился и международный код рубля с RUR на RUB. Вскоре после деноминации, 17 августа 1998 года правительство объявило дефолт по внутренним обязательствам, а курс рубля сильно упал по отношению к другим валютам. Несмотря на то, что эти два события отстоят друг от друга более, чем на полгода, люди их необоснованно связывают между собой. В течение 1998 года параллельно обращались старые и новые деньги, а цены указывались как в старых, так и в новых деньгах. В общей сложности в этот период законным платёжным средством являлись:

Старые деньги

Банкноты Банка России образца 1993 года (и их модификации 1994 года)

Банкноты Банка России образца 1995 года

Монеты Банка России образца 1992 года

Все монеты Госбанка СССР образца 1961 года

Монеты Госбанка СССР 1, 2 и 3 копейки выпусков до 1961 года

Новые деньги

Банкноты Банка России образца 1997 года

Монеты Банка России образца 1997 года

С 1 января 1999 года старые деньги утратили платёжеспособность, однако в соответствии с упомянутым указом Президента и положением Банка России от 15 декабря 1998 года № 63-П обменивались во всех отделениях Банка на новые в количествах, кратных 1 новой копейке до 2002 года (позднее этот период был продлён до 2003 года), т.е. теоретически существовала возможность обменять тысячу советских копеек на одну российскую.

Денежный оборот и его структура

Финансовая система государства

Финансовая система государства

Валютные отношения и валютная система

Валютные отношения и валютная система

1. Понятие денежной системы.

2. Основные элементы денежной системы.

3. Принципы функционирования денежной системы.

4. Денежная система Российской Федерации.

1. Понятие денежной системы.

Денежная система-это форма организации денежного обращения в стране, исторически сложившаяся и закрепленная законодательно.

Денежная система начали формироваться в XVI-XVII вв. составной частью денежной системы является национальная валютная система. Различают следующие виды денежных систем, в зависимости от денег, играющих роль всеобщего эквивалента:

денежная система металлического обращения – система, базирующаяся на действительных деньгах, которые выполняют все пять функций.

денежная бумажно-кредитная система – система, сформировавшаяся, когда были ликвидированы все формы золотого стандарта.

Выделяют ряд особенностей денежно-кредитной системы:

отмена официального золотого содержания денежных единиц, т. е. золото полностью вытеснено из всех оборотов;

сохранение золотого резерва в Центральном Банке и у частных лиц в виде золотых монет, слитков, украшений;

переход к неразменным на золото кредитным деньгам;

национальной денежной единицей становится банкнота Центрального Банка;

выпуск банкнот в обращение в порядке кредитования государства банками;

расширение эмиссии банкнот для покрытия дефицита бюджета;

преобладание безналичного оборота в денежном обращении;

создание и развитие механизмов государственного денежно-кредитного регулирования.

2.Основные элементы денежной системы.

Современная денежная система включает следующие элементы:

наименование денежной единицы – установление законом денежного знака;

порядок обеспечения денежных знаков – действует в странах в соответствии с установленными законами;

эмиссионный механизм – это законодательно установленный порядок выпуска в обращение денежных знаков.

Эмиссионные операции по выпуску и изъятию денег из обращения в государстве осуществляют:

Центральный Банк и эмиссионный банк;

Казначейство (государственный исполнительный орган, выпускающий монеты).

Эмиссия банкнот Центральным Банком осуществляется тремя путями:

предоставление кредита коммерческим учреждениям;

2. кредитование государства под обеспечение государственных ценных бумаг;

3. выпуск банкнот путем их обмена на иностранную валюту.

Структура денежной массы в обращении – это соотношение наличных и безналичных денег и соотношение денежных знаков разной купюрности.

Механизм денежного кредитного регулирования – это набор инструментов государственного влияния на экономику.

Котировка валют – это соотношение денежной единицы страны к иностранной валюте.

3.Принципы функционирования денежной системы.

Выделяют следующие принципы функционирования современной денежной системы:

центральное управление денежной системой осуществляется экономическими методами через аппарат Центрального Банка;

прогнозное планирование денежного оборота означает разработку планов и планов – прогнозов;

устойчивость и эластичность денежного оборота должны исключать инфляцию;

кредитный характер денежной эмиссии осуществляется только в результате проведения банками кредитных операций;

обеспеченность, т. е. выпускаемые в оборот денежные знаки должны быть реально застрахованы активами банка;

Правительству предоставляются средства в порядке кредитования на возвратной и возмездной основах;

комплексное денежно-кредитное регулирование осуществляется Центральным Банком;

надзор и контроль над денежным обращением со стороны осуществляется через банковскую, финансовую и налоговую системы;

на территории страны функционирует исключительно национальная денежная единица.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Введение

2.1 Происхождение денег

2.2 История эволюции денежной системы в России

3. Особенности и проблемы функционирования денежной системы в России на современном этапе

3.2 Проблемы и перспективы развития денежной системы России

Заключение

Список использованной литературы

Приложение

Введение

Деньги - одно из величайших изобретений человечества. Они составляют наиболее увлекательный аспект экономической науки. Деньги, пожалуй, один из наиболее важных элементов любой экономической системы, содействующих работе экономики. Если действующая денежная система работает хорошо и слаженно, то она вливает жизненную силу во все стадии процесса производства, в кругооборот доходов и расходов, способствует полному использованию имеющихся производственных мощностей и трудовых ресурсов. И наоборот, если функционирующая денежная система работает плохо, с перебоями, то это может стать главной причиной снижения или резких колебаний уровня производства, занятости, роста цен и снижения доходов населения.

Развернувшиеся в мире процессы глобализации ведут к стиранию граней между национальными системами денежного обращения. В результате образуется единое финансовое пространство, мировой рынок капитала. Российская экономика не может находиться в стороне от мировых интеграционных процессов: изоляция отрицательно скажется на проведении рыночных реформ в стране. Но и полная открытость экономики в условиях незрелой кредитно-денежной системы, слабой национальной валюты превращает страну в средство решения внутренних проблем развитых стран.

По своему содержанию денежная система представляет собой структурированную совокупность определенных элементов, тесно взаимодействующих и обеспечивающих ее целостность. По своей форме денежная система реализуется посредством организации денежных отношений в стране или в едином экономическом пространстве. Форма денежной системы складывается исторически и закрепляется соответствующим законодательством.

Она появилась в Европе в XVI-XVIII вв. с возникновением и утверждением капиталистического производства, а также централизованного государства и национального рынка, денежная система по мере развития товарно-денежных отношений претерпела качественные изменения.

В течение последних двухсот лет Россия переживала денежные реформы, в результате которых создавалась новая денежная система, задачей которой было упорядочение существовавшей денежной системы с целью стабилизации денежного обращения. На подготовку и проведение денежных реформ в России влияла, прежде всего, специфика денежной и банковской систем страны.

Выбранная тема курсовой работы является актуальной, так как деньги, денежные системы и денежный рынок тесно связаны с нашей повседневной деятельностью, и играют немаловажную роль, как в жизни общества в целом, так и в жизни отдельно взятого человека и гражданина.

Цель курсовой работы: рассмотреть и проанализировать особенности эволюции денежной системы в России, а также раскрыть её проблемы и перспективы развития.

Для достижения данной цели были поставлены следующие задачи:

· изучить теоретические основы денежной системы;

· рассмотреть исторический аспект возникновения денег;

· проанализировать современное состояние денежной системы в России;

· раскрыть проблемы развития денежной системы в России;

· найти способы решения этих проблем.

1. Теоретико-методические основы функционирования денежной системы

1.1 Понятие и элементы денежной системы

Денежная система - это сложившаяся исторически и закрепленная национальным законодательством форма организации денежного обращения в стране или регионе.

Выделяют три ключевые функции денежной системы:

· эмиссионную;

· регулирующую;

· контрольную.

С помощью этих функций достигается основная цель денежной системы: обеспечение ее стабильности и эластичности.

Основными элементами денежной системы являются:

· название денежной единицы и масштаб цен;

· виды денежных знаков;

· эмиссионный механизм и порядок обеспечения денежных знаков;

· структура денежной массы в обороте;

· порядок установления валютного курса и обмена на иностранные;

· механизм денежно-кредитного регулирования.

Название денежной единицы и масштаб цен как элемент денежной системы складывался исторически. Например, рубль вначале был синонимом гривны - денежной и весовой единицы Древней Руси.

Виды денежных знаков - это в основном кредитные банковские билеты, а также бумажные деньги (казначейские билеты и разменные монеты).

Эмиссионный механизм понимается как порядок выпуска денег в оборот и изъятие из оборота. Порядок обеспечения денежных знаков устанавливается законодательством стран. В частности, в России в законах «О Центральном банке Российской Федерации (Банке России)» и «О банках и банковской деятельности» устанавливается, что в качестве обеспечения могут служить товарно-материальные ценности: золото и драгоценные металлы, свободно-конвертируемая валюта и пр.

Структура денежной массы в обороте - это соотношение либо между наличной и безналичной денежной массой, либо между отдельными купюрами в общей сумме банкнот или в общем количестве банкнот.

Порядок установления валютного курса представляет собой котировку валют, или отношение единицы валюты данной страны к валюте других стран (например, 1 $ = 33,06 руб. на 25.08.13).

Механизм денежно-кредитного регулирования - это различные инструменты денежно-кредитного регулирования для поддержки устойчивости денежного оборота и национальной денежной единицы.

По мере развития товарно-денежных отношений денежная система претерпела качественные изменения.

В мире существуют различные системы денежного обращения, которые сложились исторически и закреплены законодательно каждым государством.

Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как знак стоимости.

В процессе эволюции сложились три вида денежных систем: биметаллизм, монометаллизм и система бумажных и/или кредитных денег (рис. 1).

Биметаллизм - это денежная система, при которой роль всеобщего эквивалента законодательно была закреплена за двумя металлами - золотом и серебром. В рамках этой системы предусматривалась свободная чеканка монет из обоих металлов. Различают три разновидности биметаллизма:

· систему параллельной валюты, в рамках которой соотношение между золотом и серебром устанавливалась стихийно в соответствии с рыночной ценой этих металлов;

· систему двойной валюты - соотношение между металлами устанавливалось государством, и в соответствии с этим производилась чеканка монет из золота и серебра;

· систему «хромающей» валюты - систему, при которой и золотые, и серебряные монеты служили законным платежным средством, однако не на равных условиях, поскольку монеты из серебра чеканились в закрытом порядке, а из золота - свободно, и серебряные монеты являлись знаком золота.

Рис. 1. Типы, виды и формы денежных систем.

Биметаллизм был широко распространен в Европе в XVI-XVIII вв. Однако функционирование двух металлов в качестве всеобщего эквивалента противоречило самой природе денег. Законодательно закрепленные соотношения между двумя валютами обычно не соответствовали их рыночной стоимости, а двойная система цен приводила к нарушению сложившихся ценовых пропорций, что отрицательно сказывалось на хозяйственной жизни.

Франция и ряд других стран в 1866 г., чтобы сохранить биметаллизм, подписали соглашение о поддержании твердого соотношения между серебряными и золотыми монетами (15,5:1). Однако система двойной валюты не соответствовала рыночной стоимости золота и серебра. Кроме того, в конце XIX в. произошло обесценение серебра вследствие удешевления его производства: и рыночное соотношение серебра и золота составляло 20:1 или 22:1. В результате недооцененные золотые монеты (по закону) стали уходить из обращения в сокровище. Это еще раз подчеркнуло неустойчивость и противоречие биметаллизма.