"Управление в кредитной организации", 2007, N 2

Парадокс рейтинговой системы состоит в том, что сама компания (в данном случае - банк) платит за присвоение рейтинга. Однако заметим, что плата взимается не за уровень рейтинга, а за прохождение процедуры определения рейтинга. То есть плательщик возмещает расходы рейтингового агентства на проведение тщательного анализа не только публичной отчетности, но и дополнительной информации, которую нельзя получить из открытых источников. Рейтинговые агентства превратились в таких же важных участников рынка, как и брокеры. Дальнейшее повышение их влияния на финансовый рынок должно сопровождаться регламентацией и регулированием их деятельности. Помимо международных рейтинговых агентств в каждой стране возникли и развиваются национальные рейтинговые компании, однако данный материал не направлен на то, чтобы подчеркнуть преимущества международных рейтингов над национальными.

Преимущества получения рейтинга для банкаУровень кредитного рейтинга фигурирует во всех годовых отчетах банков. Показательно, что снижение кредитного рейтинга на 1 - 2 уровня моделируется всеми ведущими банками при анализе риска ликвидности, поскольку такое изменение влечет за собой удорожание стоимости привлечения ресурсов.

По мнению агентства Standard & Poor"s, собой уникальный инструмент оценки кредитного риска эмитентов и долговых обязательств в различных секторах экономики. С помощью кредитного рейтинга возможно сравнение кредитоспособности эмитентов и долговых обязательств корпораций, финансовых институтов, органов государственной власти и местного самоуправления. Кроме того:

- кредитный рейтинг представляет собой оценку кредитного риска, то есть способность и желание эмитента исполнять свои обязательства в срок и в полном объеме, тогда как рэнкинги охватывают более узкие аспекты экономической и финансовой деятельности;

- для рейтингов характерно четкое определение кредитного риска, соответствующее рейтинговым категориям шкалы, независимое от числа присвоенных рейтингов и типа рейтингуемых объектов, тогда как ранг целиком зависит от состава объектов, их числа и особенностей: стоит вывести хоть один объект из списка, и все ранги изменятся.

Кредитный рейтинг представляет собой мнение рейтингового агентства, основанное как на количественной информации, так и на информации качественного характера, тогда как рэнкинги ориентированы исключительно на количественные показатели, такие как выручка, капитал, прибыль и т.п.

Таблица 1

Преимущества получения международных кредитных рейтингов| Кому это выгодно | В чем состоит выгода | Почему выгодно | ||||||||

| 1 | 2 | 3 | ||||||||

| Эмитенты | Более высокая гибкость финансирования | Являясь независимым, обоснованным и компетентным мнением, кредитный рейтинг помогает расширить доступ эмитента к заемным средствам и другим источникам капитала, тем самым повышая его финансовую гибкость | ||||||||

| Более привлекательные условия привлечения заемных средств | Кредитный рейтинг представляет собой независимую и надежную оценку кредитоспособности эмитента, на основе которой участники рынка могут принимать обоснованные финансовые решения. Это может повлечь за собой снижение издержек по привлечению заемных средств. Для тех эмитентов, которые привлекают средства под гарантии третьих лиц, кредитный рейтинг может снизить стоимость такой гарантии или с большей эффективностью привлечь средства без приобретения гарантии | |||||||||

| Оценка кредитоспособности делового партнера | Кредитный рейтинг часто используется банками и другими финансовыми посредниками для принятия решений по кредитованию, сделкам на денежном рынке, страхованию, лизингу и в любых других ситуациях, где требуется оценка кредитоспособности делового партнера. Многие компании предпочитают не раскрывать свою финансовую информацию в процессе деловых переговоров. В этом случае кредитный рейтинг эмитента позволяет сохранять больший уровень информационной закрытости | |||||||||

| Внутреннее стратегическое управление | Кредитный рейтинг эмитента помогает менеджменту компании определить стоимость заимствований в будущем | |||||||||

| Получение кредитного рейтинга по международной шкале | В случае если эмитент планирует получить кредитный рейтинг Standard & Poor"s по международной шкале, получение рейтинга по национальной шкале существенно ускорит этот процесс. Рейтинги по национальной и международной шкале основаны на единой методологии, и, вероятнее всего, работу по ним будет вести одна команда аналитиков. Эмитенты, желающие получить сразу два рейтинга, имеют преимущество, так как процедура присвоения рейтинга в этом случае будет единой, что существенно сэкономит время и усилия менеджмента эмитента | |||||||||

| Инвесторы и кредиторы | Кредитный рейтинг - простой и понятный индикатор кредитного риска | Кредитные рейтинги конкретной компании конкретного долгового обязательства могут использоваться в качестве простого и удобного инструмента определения кредитного риска и сопоставления его с собственной инвестиционной стратегией инвестора | ||||||||

| Оценка премии за риск | Кредитный рейтинг представляет собой важный индикатор, позволяющий определить часть требуемого дохода инвестора, которая необходима для компенсации того или иного риска дефолта | |||||||||

| Мониторинг инвестиционного портфеля | Для управляющих пенсионными, попечительскими, паевыми фондами и другими формами доверительного управления финансовыми средствами кредитные рейтинги являются прекрасным инструментом системы мониторинга. Изменения кредитных рейтингов могут означать необходимость соответствующей коррекции инвестиционного портфеля | |||||||||

| Финансовые посредники | Упрощение ценообразования и андеррайтинга | Инвестиционные банки и другие финансовые посредники, действующие на рынке облигаций, могут использовать кредитный рейтинг при планировании и размещении эмиссий облигаций | ||||||||

| Маркетинг | Кредитный рейтинг может способствовать размещению новых облигационных займов, направленных на расширение круга инвесторов, а также снизить неопределенность о кредитоспособности эмитента/ займа. Компания Standard & Poor"s будет рада представить соответствующие отчеты в период подготовки эмиссий к размещению | |||||||||

| Мониторинг кредитоспособности делового партнера | Кредитный рейтинг может использоваться финансовыми посредниками в качестве инструмента для мониторинга собственных активов на предмет кредитного риска, которые действуют как по поручению клиента, так и в собственных интересах | |||||||||

Рейтинги не дают определенного прогноза относительно вероятности дефолта, однако следует отметить, что за долгий период времени процент дефолтов по корпоративным облигациям США, которым присвоены рейтинги "AAA", составил в среднем менее 0,10% в год, в то время как процент дефолтов по облигациям с рейтингом "BBB" достиг 0,35%, а по облигациям с рейтингом "B" - 3,0%.

Эмитенты или выпуски ценных бумаг, которым присвоены рейтинги одного уровня, имеют схожую, но не обязательно идентичную кредитоспособность, так как рейтинговые категории не полностью отражают мелкие различия в степени кредитного риска.

Виды кредитных рейтингов международных агентствНеобходимо четко отличать рейтинги, которые присваиваются только на основе публичной отчетности, и рейтинги, которые присваиваются именно описанным выше способом. Первого типа рейтинги не признаются, как правило, инвесторами как серьезный источник.

Рейтинг инвестиционного уровня указывает на относительно низкую вероятность дефолта (неплатежа), в то время как спекулятивного уровня (или неинвестиционного класса) - на более высокую вероятность дефолта или на то, что дефолт возникал в прошлом. В различных странах от банков требуется, чтобы они совершали инвестиции в ценные бумаги, которые имеют как минимум инвестиционный класс. Кредитные рейтинги используются инвесторами в качестве показателей вероятности того, что платежи будут производиться в соответствии с условиями, на которых были сделаны инвестиции.

Международные рейтинговые агентства присваивают не только кредитные рейтинги, но и рейтинги корпоративного управления, которые в рамках данной публикации не рассматриваются. Однако заметим, что высокий рейтинг корпоративного управления положительно влияет на рейтинг кредитный.

Международные рейтинговые агентства разработали также национальную шкалу рейтингов как относительный уровень кредитоспособности в рамках конкретной страны. Поэтому данные рейтинги не предназначены для сравнивания эмитентов различных стран, а в большей мере учитывают специфику кредитного риска в данной стране. Использование такого рейтинга приемлемо только в рамках определенной части риска портфеля операций на местном рынке данной страны, учитывая различные риски, которые принимаются во внимание рейтингами в иностранной и национальной валютах для этой страны.

Кредитные рейтинги присваиваются правительствам (рейтинг суверена, или страновой риск), местным органам самоуправления (муниципалитетам) и корпорациям (частным и государственным). Различают рейтинг эмитента и рейтинг самой ценной бумаги, естественно, что рейтинг ценной бумаги не будет выше рейтинга самого эмитента.

Рейтинги могут быть дополнены знаком "+" или "-" для обозначения относительного положения в рамках основных рейтинговых категорий. Данные значки не добавляются к рейтингам категории "AAA" или рейтинговым категориям ниже "CCC". Пометка "нет рейтинга" означает, что агентство не присваивает публичных рейтингов соответствующему эмитенту или выпуску. Пометка "отозван" ставится тогда, когда рейтинг отзывается, если агентство считает, что объем доступной информации недостаточен для рейтинговых целей, либо в случае наступления срока платежей по облигациям, их отзыва или рефинансирования.

В отдельных случаях агентства включают эмитента или ценную бумагу в особый список Rating Watch для уведомления инвесторов о существующей вероятности обоснованного изменения рейтинга, а также о направлении такого изменения. Последнее может определяться пометками "позитивный", что обозначает возможность повышения рейтинга, "негативный" - в случае возможности понижения рейтинга или "развивающийся", если рейтинг может быть повышен, понижен или подтвержден на прежнем уровне. Как правило, рейтинг помещается в список Rating Watch на относительно короткий период времени.

Лидирующие международные рейтинговые агентстваВ каждой стране существуют национальные рейтинговые агентства, но им сложно конкурировать по уровню авторитета, профессионализма экспертов, признанности имени на рынке с международными агентствами. Лидерами в присвоении кредитного рейтинга на международном уровне являются три компании:

Standard & Poor"s;

Moody"s Investor Service;

Таблица 2 позволяет сравнить рейтинговые системы трех ведущих агентств. Рейтинги имеют определенную градацию значений от высшего до низшего качества кредитоспособности оцениваемых эмитентов. Как считают обозреватели фондового рынка, S&P является самым консервативным рейтинговым агентством, Moody"s - авторитет для инвесторов Западной Европы, а Fitch - молодое агентство, специализация которого - рейтинги банков. Однако такое утверждение не представляется достаточно квалифицированным.

Таблица 2

Рейтинги качества долгосрочных кредитов ведущих рейтинговых агентств| Moody"s | Standard & Poor"s | Fitch Ratings | Значение рейтинга | ||||||||

| Aaa | AAA | AAA | Лучший из возможных рейтингов для ценных бумаг. Даже если обстоятельства изменятся, вероятность, что платежеспособность эмитента пострадала вследствие предвидимых событий, крайне мала | ||||||||

| Aa | AA | AA | Очень высокое качество. Платежеспособность несущественно восприимчива к прогнозируемым событиям | ||||||||

| A | A | A | Инвестиционный класс, считается надежной инвестицией. Способность своевременно погасить является высокой, но существует вероятность, что она может быть подвержена отрицательным последствиям изменений в экономических и политических обстоятельствах | ||||||||

| Baa | BB | BB | Самый низкий рейтинг инвестиционного класса. Нуждается в мониторинге, несмотря на то что считается адекватным по условиям способности к своевременному погашению. Отрицательные изменения среды бизнеса могут негативно сказаться на платежеспособности | ||||||||

| Ba | BB | BB | Считается спекулятивным классом с возможностью повышения кредитных рисков | ||||||||

| B | B | B | Считается весьма спекулятивным с существенными кредитными рисками и ограниченным запасом надежности. Текущие долговые обязательства выполняются, но это выполнение могло бы быть затруднено в случае изменения обстоятельств | ||||||||

| Caa | CCC | CCC | Считается крайне спекулятивным с существенными кредитными рисками | ||||||||

| Ca | CC | CC | Может быть дефолт либо считается сверхспекулятивным | ||||||||

| C | C | C | Считается хламом (junk). Находится в состоянии дефолта | ||||||||

| Con (Conditional) | Рейтинг является условным (conditional) до получения дополнительной информации или выполнения требований | ||||||||||

| N/R (Not Rated) | N/R (Not Rated) | N/R (Not Rated) | Ценным бумагам не присвоен рейтинг, например эмитент не обращался ни в какое агентство за получением рейтинга. Это не всегда означает, что ценная бумага плохого качества, однако она заслуживает более тщательного изучения, поскольку большинство эмитентов, которые рассчитывают на хороший рейтинг, обратились бы за его получением | ||||||||

Все указанные фирмы проводят оценку новых эмиссий, осуществляют мониторинг проведенных выпусков ценных бумаг и публикуют соответствующие доклады.

Таблица 3

Сравнительные характеристики международных рейтинговых агентств| Параметр | Moody"s | Standard & Poor"s | Fitch | ||||

| Штаб-квартира | США, Нью-Йорк (www.moodys. com) | США, Нью-Йорк (www.standardandpoors. com); по странам СНГ офис в Москве (www.standardandpoors. ru) | США, Нью-Йорк, и Великобритания, Лондон (www.fitchratings. com); по странам СНГ офис в Москве (www.fitchratings. ru) | ||||

| Принадлежность | Moody"s Corporation | Подразделение финансовых услуг корпорации McGraw-Hill Companies, Inc. Однако свою деятельность Standard & Poor"s осуществляет независимо от McGraw-Hill | Приобретена была в 1997 г. группой Fimalac (Париж, Франция), в состав которой входит помимо Fitch Ratings также компания Algorithmics по управлению финансовыми рисками | ||||

| Доходы | Доходы - 1,2 млрд долл.; прибыль - 363 млн долл. (2003 г.) | Доходы от финансовых услуг - 1,7 млрд долл.; прибыль (корпорации) - 687 млн долл. (2003 г.) | Доходы от финансовых услуг - 476 млн евро; прибыль - 149 млн евро (2005 г.) | ||||

| Направление бизнеса | - Рейтинги и аналитические исследования | - Рейтинги и аналитические исследования | - Рейтинги и аналитические исследования | ||||

| Масштабы бизнеса | - 100 рейтингов стран (правительств); - 11 000 компаний- эмитентов; 25 000 государственных эмитентов; - 2400 сотрудников, в том числе свыше 1000 аналитиков | - 6500 сотрудников, в том числе 1500 аналитиков | - Рейтинги 3100 финансовых учреждений, включая 1600 банков и 1400 страховых компаний; - 89 стран; - 45 000 муниципальных инструментов; - 1500 сотрудников | ||||

| Начало деятельности | В 1900 г. основал John Moody. В 1914 г. была создана корпорация Moody"s Investors Service | В 1860 г. основал Henry V. Poor. В 1916 г. Standard Statistics Bureau, которое было создано в 1906 г. для предоставления финансовой информации об американских компаниях, начало присваивать рейтинги эмитентам. - Poor"s Publishing Company и Standard Statistics Bureau слились в 1941 г. и образовали Standard & Poor"s Corporation. В 1966 г. McGraw-Hill Companies приобрела Standard & Poor"s | - Основана в 1913 г. John Knowles Fitch. Публиковала финансовые отчеты и работала для Нью-Йоркской фондовой биржи. - В 1924 г. Fitch предложила шкалу рейтингов (от "AAA" до "D") для независимого анализа финансовых инвестиций. - Fitch поглотила двух конкурентов Duff & Phelps Credit Rating Co. (Чикаго) в апреле 2000 г., а в 2001 г. - Thomson BankWatch | ||||

Кредитный рейтинг долговых обязательств не является рекомендацией относительно того, продавать или покупать конкретное долговое обязательство, а также не является мнением о рыночной цене долгового обязательства и инвестиционной привлекательности долгового обязательства для конкретного инвестора. Также все рейтинговые агентства подчеркивают, что рейтинги не страхуют от возникновения дефолта.

- рейтинга страны;

- рейтинга отрасли (в данном случае - финансового сектора);

- рейтинга самого эмитента (в нашем случае - банка).

Необходим сбор информации об эмитенте качественного характера. Поскольку информационная прозрачность эмитентов остается на достаточно низком уровне, для проведения глубокого анализа кредитоспособности публичной информации зачастую недостаточно. Агентства присваивают рейтинг только при наличии достаточной информации, на основе прозрачной методологии, учитывающей количественные и качественные параметры, финансовые риски и бизнес-риски.

При этом методика оценки компаний отличается тем, что анализируются характеристики бизнеса (рынок, позиция в конкуренции, менеджмент и стратегия), финансовый профиль (финансовая политика, прибыльность, структура капитала, показатели денежных потоков, финансовая гибкость), а в отношении банков акцент делается на изучении факторов ведения бизнеса (позиция на рынке, структура собственности, стратегия и менеджмент), а также финансовых факторов (качество активов, прибыльность, фондирование и управление ликвидностью, капитал).

Например , Standard & Poor"s при получении запроса на присвоение рейтинга формирует аналитическую группу, в которую обязательно входит как минимум один аналитик с опытом работы в странах СНГ. Назначается ведущий аналитик, который руководит процессом, являясь главным контактным лицом для эмитента. Перед официальной встречей группа анализирует информацию, предоставленную эмитентом по запросу, а также информацию из других источников, которые Standard & Poor"s считает надежными: финансовую отчетность за предшествующие периоды, прогнозы финансовых показателей и денежных потоков, документацию по сделкам, юридические заключения и прочие данные.

Между моментом обращения за рейтингом и моментом, когда эмитенту сообщается о присвоенном рейтинге, обычно проходит от 6 до 8 недель. В отдельных случаях процесс присвоения рейтинга может быть ускорен по специальной просьбе эмитента. Основным фактором, определяющим продолжительность процесса присвоения рейтинга, является способность эмитента быстро - до встречи с менеджментом - подготовить необходимую информацию и ответить на дополнительные запросы информации, которые могут возникнуть во время этой встречи.

Для корпораций и финансовых институтов наличие бухгалтерской отчетности по международным стандартам (IFRS) является важным преимуществом. Вся конфиденциальная информация, переданная компании, хранится в условиях строгой конфиденциальности.

во-первых, они не проводят аудит и не подтверждают отчетность компаний, которые они рейтингуют;

По каждому рейтингу агентства публикуют пресс-релиз, краткое и полное обоснование рейтинга на своих сайтах, однако развернутая характеристика эмитента в некоторых случаях доступна только для подписчиков, при этом сама подписка сможет быть бесплатной или платной, либо допускать определенный бесплатный ознакомительный период.

Изменение рейтингаВ случаях когда представляется необходимым изменение рейтинга, проводится предварительный анализ, результатом которого может быть регистрация данного рейтинга в списке CreditWatch (особое внимание) агентства Standard & Poor"s.

Регистрация в этом списке указывает на то, что рейтинг может быть в ближайшее время изменен. Это служит сигналом для инвесторов о том, что проводится дополнительный анализ.

После присвоения рейтинга аналитики агентства постоянно контролируют все факторы, которые могут повлиять на него, такие как изменения в структуре капитала, поглощение других компаний или иные крупные экономические события. Существенные события, связанные с деятельностью эмитента, отслеживаются ежедневно. Предусмотрено проведение встреч аналитиков с руководством.

Существенные события, связанные с деятельностью эмитента, отслеживаются регулярно. На основе информации, полученной от эмитента или из других открытых источников, рейтинг может повышаться или понижаться так часто, как часто меняется кредитоспособность эмитента. В случае если никаких существенных событий не происходит, формальный пересмотр рейтинга (его подтверждение или изменение) осуществляется раз в год.

В случае если присвоенный рейтинг не отвечает ожиданиям эмитента, последний может оспорить данное решение. На период апелляции Standard & Poor"s воздерживается от опубликования значения присвоенного рейтинга до тех пор, пока не будет проанализирована какая-либо новая информация, предоставленная эмитентом.

Агентство Moody"s устанавливает свое мнение относительно вероятного изменения рейтинга в среднесрочном периоде. Перспектива рейтинга устанавливается из четырех нижеследующих категорий на выбор:

положительная - Positive (POS);

негативная - Negative (NEG);

стабильная - Stable (STA);

развивающаяся - Developing (DEV - ситуация может измениться в зависимости от исхода какого-то события).

В некоторых случаях, когда у эмитента в наличии несколько перспектив в различных направлениях, агентство Moody"s указывает знак "(m)" (означающий множество различных перспектив), а письменный исследовательский доклад Moody"s будет содержать пояснение такого многообразия и обоснование причин расхождения. Присвоение рейтинга RUR (Rating(s) Under Review) - рейтинги под анализом - указывает, что эмитент имеет один или более рейтингов, которые изучаются на предмет возможного изменения, и это игнорирует присвоение рейтинга. Когда перспектива не определяется для приемлемого эмитента, то может быть приведено обозначение NOO (No Outlook) - отсутствует определенность перспективы.

Символ TWR применяется преимущественно к эмиссиям, которые уже погашены или выкуплены без присвоения рейтинга.

Рейтинг подчеркнутый (underlying rating) представляет опубликованную агентством Moody"s оценку кредитного качества конкретного займа при отсутствии улучшения кредита. Moody"s выдает публичную информацию в отношении подчеркнутого рейтинга, по запросу эмитента в отношении долга (займа), кредитное качества которого в целом улучшается. Шкала рейтинга идентична той, что применяет Moody"s для долгосрочных обязательств.

Агентство Moody"s также использует перечень "Под особым наблюдением" (watchlist), для того чтобы указать, что рейтинг находится под пересмотром для возможного изменения в краткосрочной перспективе. Рейтинг может быть помещен в категорию анализа для возможного повышения (upgrade, или UPG), для возможного снижения (downgrade, или DNG) либо (в редких случаях) для неопределенного направления (direction uncertain, или UNC). Кредит выводится из списка "Под особым наблюдением", когда рейтинг повышается, снижается или подтверждается.

Отказ банка от рейтингаСуществуют прецеденты, когда банк отказывается от рейтинга, если не видит в этом необходимости. Так, в Украине одним из первых прецедентов стало прекращение рейтингования Приватбанка агентством Standard & Poor"s. В России же это довольно распространенная практика. Только в 2006 г. три банка отказались от рейтингов. В январе 2006 г. рейтинговое агентство Fitch отозвало рейтинги российского банка "Авангард", который стал первым российским банком, полностью отказавшимся от поддержки международных рейтингов. При этом банк имел неплохие рейтинги: долгосрочный рейтинг "B-", краткосрочный - "B", поддержки - 5, индивидуальный - "D" и долгосрочный рейтинг по национальной шкале "BB+"(rus), занимая 45-е место по размеру собственного капитала (3,52 млрд руб.) и 47-е место по сумме чистых активов (20,62 млрд руб.).

Какие доводы приводит этот банк?

Во-первых, банк хочет сэкономить деньги, полагая, что тратить 60 тыс. долл. в год на поддержание международных рейтингов для него экономически нецелесообразно.

Во-вторых, эти затраты не считаются эффективными. Поскольку существует стандартизованный подход к оценке степени риска на заемщиков, предусмотренный соглашением Базель II, которым руководствуются международные финансовые институты при установлении лимитов риска на российские банки, поддержка международных кредитных рейтингов для большинства российских банков нецелесообразна.

В-третьих, снижение процентных ставок в России и повышение их в Америке привели к тому, что стоимость заимствования на внутреннем рынке практически равна стоимости заимствования на международном.

Так, в начале 2006 г. о намерении расторгнуть контракт с Fitch Ratings официально объявил Альфа-Банк. Теперь на ближайший год вместо рейтинга трех международных агентств у банка будут рейтинги Standard & Poor"s и Moody"s. Этот банк замечателен тем, что проводит тендеры на закупки любых товаров и услуг - от канцтоваров до рейтинга. Оказалось, что условия агентства Fitch были менее выгодными для банка. Хотя причина такого решения также связывается руководством банка с необходимостью оптимизации затрат и достаточностью уже двух других рейтингов, не последнюю роль сыграл, по мнению экспертов, низкий рейтинг, присвоенный банку. Одной из главных целей конкурса стало сокращение расходов. Выбор делали по критериям стоимости услуг и их качества. Это единственный случай, когда частный банк выбирал рейтинговое агентство с помощью тендера.

В октябре 2005 г. банк "Дельта Кредит" разорвал контракт с S&P, пояснив, что агентство не смогло предоставить ему необходимую услугу. До этого в истории российской банковской системы был только один случай: в марте 2005 г. от рейтинга S&P фактически отказался банк "МЕНАТЕП СПб", перестав предоставлять агентству информацию. Банк счел несправедливым понижение агентством его рейтингов из-за истории с корпорацией "ЮКОС". Впрочем, и в случаях с остальными банками эксперты чаще всего называли главной причиной их нежелание иметь низкие рейтинги. Другие банкиры считают, что для крупного банка, работающего на разных рынках, нужны все три рейтинга или, по крайней мере, два. Действительная причина может заключаться в том, что банк недоволен присваиваемым ему рейтингом, который оказывается ниже, чем рейтинг сравнимых по конкурентоспособности банков.

Однако сегодня все банки в странах СНГ стремятся привлечь дешевые деньги на Западе, а доверие западных финансовых институтов в большой степени зависит от наличия международного рейтинга, то есть такой рейтинг - это своеобразная плата за ресурсы. Если банк работает с иностранными контрагентами, то наличие международного рейтинга в принципе обязательно. Сегодня говорить о том, что международный рейтинг не нужен, могут лишь те банки, которые ориентируются на контрагентов только внутри страны.

Проблемы надежности рейтинговой оценкиНа Западе абсолютная достоверность рейтингов была поставлена под сомнение после серии скандалов, связанных с падением гигантов фондового рынка, таких как Enron, Parmalat и др. При этом рейтинги авторитетных компаний явно отставали от признания рынком высоких рисков дефолта. В 2005 г. в США было проведено широкое обсуждение нового документа, который бы регулировал деятельность рейтинговых агентств. Остается открытым вопрос, насколько правомерно, что рейтинговые агентства берут плату за присвоение рейтинга с самих эмитентов. Ведь эмитенты заинтересованы в получении именно хорошего рейтинга (мы не берем во внимание тот крайний случай, когда банк получает рейтинг только ради самого факта включения в рейтинг).

Агентство заинтересовано в получении доходов от рейтингования, при этом, как показала практика, такие усилия по сохранению добрых отношений с заказчиками принимали иногда форму задержки в снижении рейтинга или присвоении благоприятного рейтинга. Например , агентство предупреждает о снижении рейтинга и позволяет эмитенту оперативно улучшить свои показатели. Особенно это чувствительно для эмитента, который находился в классе "инвестиционных ценных бумаг" и рискует упасть на класс ниже, в категорию "спекулятивная" (или, как называют на жаргоне аналитиков, стать "падшим ангелом"). Ведь в результате могут быть выдвинуты требования к эмитенту о досрочном погашении долга или закрытии кредитных линий, а это еще более усугубит финансовое положение эмитента и приведет даже к банкротству.

Так, в случае с компанией Enron (США) кредитные агентства надеялись, что задержка со снижением рейтинга этой корпорации позволит выиграть время для возможного слияния с другой компанией, которая смогла бы покрыть долги Enron. Хотя нельзя забывать, что кредитный рейтинг отличается в корне от курса акций и не может изменяться только на основе квартального отчета эмитента, а рассчитан на длительную перспективу.

Известно, что анализ, проводимый рейтинговыми агентствами, влияет на определение процентных ставок, которые заемщики платят по своим долгам. Поэтому было признано, что деятельность рейтинговых агентств следует также регулировать, как и деятельность самих эмитентов.

Падение корпорации Enron выявило факты, когда агентства давали инвесторам необъективные оценки кредитоспособности заемщиков. Рейтинговые агентства бодро сообщали о деятельности этой корпорации перед самым ее крахом.

Агентство Moody"s отвергало тогда обвинения в свой адрес в том, что оно было более осведомлено в отношении "упавших" компаний, чем другие аналитики. Агентство Moody"s ссылалось на то, что в основе рейтинга была публичная финансовая отчетность. При этом признавалось, что встречи с руководством эмитента проводились, но эмитенты делились информацией по своему усмотрению и сами выбирали уровень ее раскрытия.

Участники рынка, в частности представители Bank of America, отмечали тогда, что если эти агентства просто реагируют на те изменения риска, которые уже рынком учтены в ценах на курсы ценных бумаг, то такие рейтинги утрачивают свою полезность.

Так, кредитные рейтинговые агентства продолжали поддерживать инвестиционный класс долгов корпорации Enron за пять дней до того, как компания была объявлена банкротом. Было трудно тогда понять, почему рейтинговые агентства Standard & Poor"s и Moody"s не понизили рейтинг долгов Enron до статуса "мусорных" облигаций (junk status) до декабря 2001 г., в то время как предприятия специального назначения с обеспеченным капиталом (так называемые SPE, equity-backed special purpose entities), используемые корпорацией Enron для поддержания хорошего соотношения собственных и заемных средств, были хорошо известны публике до объявления дефолта, а потому наверняка и рейтинговым агентствам.

В западных СМИ сообщалось, что бывший секретарь Казначейства США Роберт Рубин, ныне занимающий высокий пост в Citigroup, лоббировал интересы Enron в рейтинговых агентствах . Выяснилось, что он помогал в фальсификации данных бухгалтерии, чтобы скрыть финансовое состояние Enron от рейтинговых агентств. В частности, звонил в Департамент Казначейства США, чтобы оно оказало давление на кредитные агентства в пользу Enron, когда те собирались снизить рейтинг этой корпорации. Рубин также напрямую выходил на руководство Moody"s Investors Service, чтобы убедить его в необходимости повысить кредитный рейтинг для Enron. Citigroup инвестировала почти 1 млрд долл. в эту корпорацию и рассматривала ее на предмет сделки о поглощении и получении комиссии за такую сделку, поэтому так была заинтересована в защите кредитного рейтинга Enron.

См.: http://www.opec.ru/news_doc.asp?d_no=19319.

Открытое обсуждение работы рейтинговых агентств выявило также проблему перегрузки аналитиков, которые подчас делают оценку механически. Иначе просто невозможно представить, как одному эксперту удается вести одновременно рейтинг 55 компаний. В результате приходилось сомневаться в достоверности и глубине качественного и количественного анализа эмитентов. Все это только усиливало проблему заинтересованности агентств в сокрытии негативной информации об эмитентах из-за боязни потерять своих клиентов.

Еще одна проблема заключается в том, что аналогично аудиторским компаниям рейтинговые агентства предоставляли консультации, в том числе эмитентам, а именно как улучшить показатели для повышения рейтинга. В этом случае рейтинговые агентства неизбежно входили в конфликт с интересами инвесторов, ради которых и присваиваются рейтинги.

Размежевание интересов консультанта и аналитика представляет одну из актуальных задач для всех рейтинговых агентств. Хотя на практике у того же агентства Moody"s только 1% всех доходов поступает от консалтинга. Рейтинговые агентства часто оказываются перед дилеммой: понижать или не понижать рейтинг эмитентам, которым недавно был выставлен высокий рейтинг. Агентства соперничают с инвестиционными банками, консультируя клиентов, как тем улучшить свое финансовое состояние, чтобы повысить кредитные рейтинги.

До недавнего времени не существовало запрета на занятость в эмитентах, которые работают в рейтинговых агентствах. В результате на уровне работника конфликтуют две роли, как это было выявлено в ходе расследования корпоративного скандала с корпорацией WorldCom. Тогда оказалось, что Клиффорд Александер, председатель агентства Moody"s, являлся членом совета директоров этой корпорации. Причем он оставил свой пост в корпорации WorldCom лишь за год до объявления ее банкротства.

Поэтому во многих учреждениях, в том числе органах регулирования, не разрешается сотрудникам работать в других компаниях, которые имеют отношение к данному работодателю, и не только на протяжении всей занятости в данном учреждении, но и некоторое время после того, как они оставили свою работу.

В начале февраля 2004 г. в России разразился громкий инсайдерский скандал, когда за полчаса до объявления S&P о присвоении России кредитного рейтинга началась ажиотажная скупка акций. Осведомленные граждане могли тогда заработать около 700% годовых. А в октябре 2003 г. аналогичная история произошла с другим рейтинговым агентством Moody"s: "улов" инсайдеров составил 550% годовых .

См.: http://www.ko.ru/document.asp?d_no=11202.

После серии таких скандалов все три лидирующие кредитные рейтинговые агентства заявили о действиях по пересмотру своей работы.

Реформирование надзора за агентствамиВ ответ на корпоративные скандалы 2001 г. Конгресс США в Законе Sarbanes-Oxley Act потребовал от Комиссии по ценным бумагам и биржам SEC провести расследование кредитных рейтинговых агентств, изучив роль этих агентств для инвесторов и обратив внимание на то, что препятствует добросовестной оценке, выставляемой этими агентствами. Также было дано указание изучить, существуют ли какие-либо барьеры вхождению на рынок кредитных рейтингов и существуют ли конфликты интересов, которые мешают работе рейтинговых агентств.

В январе 2003 г. Комиссия SEC завершила и распространила свой исследовательский доклад, выявив пять основных проблем для дальнейшего более глубокого анализа:

В июне 2003 г. Комиссия SEC представила концепцию для обсуждения.

В октябре 2004 г. Международная организация комиссий по ценным бумагам (International Organization of Securities Commissions, IOSCO) вынесла для общественного обсуждения разработанный ею кодекс поведения для кредитных агентств.

В марте 2005 г. Комиссия SEC выпустила предложенный вариант правил определения статуса "Национально признанная статистическая рейтинговая организация" (Nationally Recognized Statistical Rating Organization, или NRSRO), указав при этом, что ей недостает полномочий на проведение постоянного надзора кредитных рейтинговых агентств.

В марте 2006 г. Банковский комитет Сената США провел третьи слушания по оценке существующего надзора и деятельности кредитных рейтинговых агентств. В июне 2006 г. Комитетом по финансовым услугам Палаты представителей был одобрен Акт по дуополии рейтинговых агентств (Credit Rating Agency Duopoly Relief Act), поскольку в США рынок рейтинговых услуг фактически поделен между двумя агентствами - Standard & Poor"s и Moody"s.

В сентябре 2006 г. президент США Джордж Буш подписал Закон о кредитных рейтинговых агентствах, который позволяет реформировать регулирование деятельности кредитных рейтинговых агентств в США.

В-третьих, обеспечивается более надежная защита от конфликта интересов и некорректного использования инсайдерской информации.

В документах SEC отмечалось: традиционно считается, что кредитный рейтинг - это мнение, которое доводится до ведома инвесторов, чтобы помочь им в определении кредитного риска, связанного с эмиссией обязательств. То есть подчеркивалось, что это именно мнение, а не рекомендация. Однако в новом Законе определено, что рейтинговые агентства по своему статусу ближе к брокерам, инвестиционным банкам, чем к средствам массовой информации. Агентства подобны брокерам, так как имеют ту же систему оплаты услуг и организационную структуру, являются поставщиками информации для инвесторов и осуществляют мониторинг корпоративного управления в эмитентах.

Индустрия кредитных рейтингов - это составная часть мировой финансовой системы. Снижение кредитного рейтинга с инвестиционного уровня до спекулятивного может нанести серьезный урон финансовой стабильности компании. Учитывая такое влияние кредитного рейтинга, нельзя ограничиваться определением рейтинга только как мнения. Поэтому новый Закон о кредитных рейтинговых агентствах в США уточняет, что кредитный рейтинг имеет тот же юридический статус, что и информация, которую предоставляют брокеры. Такое повышение ответственности должно повысить мотивацию агентств действовать в интересах инвесторов, а также улучшить отношения между рейтинговыми агентствами и эмитентами.

Ожидается, что новый Закон позволит развиваться новым рейтинговым агентствам, которые, скорее всего, займут какие-то ниши на рынке рейтингования, например рейтинги рынка страхования. Вместе с тем признается опасность того, что "новички" могут завышать рейтинги в стремлении привлечь новых клиентов, а это дестабилизирует индустрию кредитных рейтингов.

Новым Законом Комиссия по ценным бумагам и фондовым биржам уполномочена запрещать компаниям совмещение услуг консалтинга и присвоения рейтингов. Консалтингом будут заниматься только другие фирмы. Вводится также запрет для аналитиков из рейтинговых агентств занимать должности в других компаниях.

Напрашивается необходимость введения механизма регулирования рейтинговых агентств в других странах.

Г.Б.Петров

Банковский эксперт

компания "Синергия"

И собственными службами банка, может носить формализованный, экспертный или смешанный характер.

При формализованном подходе выделяют ряд показателей, позволяющих оценить отдельные характеристики кредитоспособности клиента, и на их основе определяют формулу сводного индекса. Как правило, она представляет собой сумму показателей, взвешенных на коэффициенты в соответствии с важностью анализируемых характеристик. Итоговый индекс разбивают на ряд интервалов по группам, классам, категориям и т.п., каждый из которых характеризует разную степень кредито- и платежеспособности заемщиков.

При экспертном подходе отнесение заемщика к той или иной группе (классу, категории и т.п.) проводят на основе мнения эксперта о его кредитоспособности.

Точность и качество полученных результатов во многом определяют:

- при экспертном подходе – компетентность эксперта, проводящего анализ;

- при формализованном – то, насколько глубоко и комплексно оценивается характеристика кредито- и платежеспособности заемщика и насколько корректно и обоснованно рассчитывается итоговый балл.

При смешанном подходе часть расчета проводят на основе формализованной методики, а часть (как правило, определение сводного индекса) – на основе мнений экспертов.

Методики оценки кредито- и платежеспособности заемщиков различаются по субъектам анализа, составу анализируемой информации, составу показателей. По субъектам анализа выделяют заемщиков, чья деятельность имеет отличительные особенности с точки зрения оценки кредито- и платежеспособности и (т.к. невозможно составить единую методику оценки, которая в равной степени хорошо оценивала бы кредито- и платежеспособность банков, предприятий, страховых или брокерских организаций).

Анализ и специализированной отчетности осуществляется на базе доступной о заемщике информации. Международные кредитные рейтинги, присваиваемые рейтинговыми агентствами, используются в основном для оценки инвестиционных качеств и риска облигаций, и в первую очередь, корпоративных облигаций. Некоторые агентства присваивают рейтинги также и акциям.

Кредитные рейтинги, присваиваемые стране в целом, отражают уровень суверенного риска (так называемые суверенные рейтинги). Суверенный риск является индикатором политической, экономической и финансовой стабильности страны. В случае присвоения рейтингов отдельным субфедеральным органам и организациям говорят о . Уровень странового риска не может быть выше уровня суверенного риска (потолка суверена).

Кредитный рейтинг представляет собой независимую и надежную оценку кредитоспособности эмитента, на основе которой участники рынка могут принимать обоснованные финансовые решения. Это может повлечь за собой снижение издержек эмитента по привлечению заемных средств. Для тех эмитентов, которые привлекают средства под гарантии третьих лиц, кредитный рейтинг может снизить стоимость такой гарантии или с большей эффективностью привлечь средства без приобретения гарантии.

S&PМеждународное рейтинговое агентство — дочерняя компания корпорации McGraw Hill, занимающаяся аналитическими исследованиями . Принадлежит к тройке самых влиятельных международных рейтинговых агентств. В качестве международного рейтингового агентства Standard & Poor’s занимается присвоением краткосрочных и долгосрочных кредитных рейтингов.

Кредитные рейтинги могут присваиваться эмитенту (правительству страны, региональным и местным органам власти, корпорациям, финансовым институтам, страховым компаниям, фондам и др.) или отдельному долговому обязательству.

В странах СНГ Standard & Poor’s присваивает рейтинги по международной шкале (по обязательствам в национальной и иностранной валюте) и по национальным шкалам, созданным специально для каждой конкретной страны.

Индексы семейства Standard & Poors используются инвесторами во всем мире для оценки эффективности инвестиций, а также в качестве базы для широкого круга финансовых инструментов, таких как индексные фонды, депозитные продукты, фьючерсы, опционы и фонды, обращающиеся на биржах (ETFs).

Кредитный рейтинг эмитента по международной шкале Standard & Poor’s выражает текущее мнение об общей кредитоспособности эмитента долговых обязательств, гаранта или поручителя, делового партнера, его способности и намерении своевременно и полностью выполнять свои долговые обязательства.

Кредитный рейтинг долговых обязательств по международной шкале Standard & Poors выражает текущее мнение о кредитном риске по конкретным долговым обязательствам (облигациям, кредитам банков, займам, другим финансовым инструментам).

Долгосрочный рейтинг Standard & Poor’s оценивает способность эмитента своевременно исполнять свои долговые обязательства. Долгосрочные рейтинги варьируются от наивысшей категории — «ААА» до самой низкой — «D». Рейтинги в интервале от «АА» до «ССС» могут быть дополнены знаком «плюс» (+) или «минус» (-), обозначающим промежуточные рейтинговые категории по отношению к основным категориям.

Краткосрочный рейтинг представляет собой оценку вероятности своевременного погашения обязательств, считающихся краткосрочными на соответствующих рынках. Краткосрочные рейтинги также имеют диапазон — от «А-1» для обязательств наивысшего качества до «D» для обязательств самого низкого качества. Рейтинги внутри категории «А-1» могут содержать знак «плюс» (+) для выделения более надежных обязательств в данной категории.

Помимо долгосрочных рейтингов, у Standard & Poor’s имеются специальные определения рейтингов привилегированных акций, фондов денежного рынка, паевых облигационных фондов, платежеспособности страховых компаний и компаний, работающих с производными инструментами.

Прогноз рейтинга показывает возможное направление движения рейтинга в ближайшие два-три года: «Позитивный» — рейтинг может повыситься; «Негативный» — рейтинг может понизиться; «Стабильный» — изменение маловероятно; «Развивающийся» — возможно повышение или понижение рейтинга.

Moody’sКорпорация (NYSE: MCO) является головной компанией Investors Service Moody’s. Международное рейтинговое агентство Moody’s присваивает рейтинги и публикует независимые заключения о кредитоспособности и кредитном качестве выпускаемых ими . Moody’s присваивает рейтинги долговым обязательствам банков, корпораций, страховых компаний, фондов доверительного управления, региональных и местных администраций, государств, международных образований. Moody’s также присваивает рейтинги структурированного финансирования.

Компания проводит анализ по более 110 государств.

Для оценки облигаций Moody’s использует две различные рейтинговые системы, или шкалы. Одна из них — глобальная (международная) шкала Moody’s (Moody’s Global Scale) — используется для присвоения рейтингов нефинансовым и финансовым организациям, суверенным и субсуверенным эмитентам, а также ценным бумагам структурированного финансирования. Глобальная шкала устанавливает соответствие между различными рейтинговыми категориями и относительными уровнями математического ожидания потерь в различные по продолжительности промежутки времени. Математическое ожидание потерь включает в себя оценку вероятности и ожидание потерь при дефолте.

По замыслу агентства Moody’s, математическое ожидание потерь, ассоциируемое с конкретным рейтинговым символом и определенным периодом времени, должно быть одинаковым для всех долговых обязательств и эмитентов, которым присвоен соответствующий рейтинг по глобальной (международной) шкале. Все рейтинговые методологии агентства Moody’s, практика присвоения рейтингов и системы их мониторинга направлены на то, чтобы обеспечить согласованность рейтинговых оценок.

Помимо этого, в целях удовлетворения потребностей инвесторов агентство Moody’s также присваивает в некоторых юрисдикциях рейтинги по национальной шкале (National Scale Ratings), которые представляют собой мнения об относительной кредитоспособности эмитентов и выпусков долговых обязательств в пределах данной страны и не могут быть использованы для сопоставления с рейтингами, присвоенными в других странах.

Fitch Ratings— международное рейтинговое агентство, нацеленное на предоставление мировым кредитным рынкам независимых и ориентированных на перспективу оценок кредитоспособности, аналитических исследований и данных. Сотрудники Fitch Ratings, работающие в 50 офисах по всему миру и проводят анализ по рынкам капитала более 150 государств.

Fitch Ratings имеет штаб-квартиры в Нью-Йорке и Лондоне и входит в состав группы Fitch. Помимо Fitch Ratings в группу входит Fitch Solutions, подразделение по распространению продуктов и услуг Fitch Ratings, предоставляющее информационные и аналитические материалы и сопутствующие услуги. Также в группу Fitch входит Algorithmics, мировой лидер в области решений для управления рисками компаний. Мажоритарный пакет акций группы Fitch принадлежит компании Fimalac S.A., штаб-квартира которой расположена в Париже, Франция.

Fitch более 15 лет присваивает международные и национальные кредитные рейтинги банкам, небанковским финансовым организациям, страховым компаниям, эмитентам корпоративного сектора, региональным и местным органам власти, суверенным правительствам. Fitch также рейтингует выпуски долговых инструментов с фиксированным доходом и сделки структурного финансирования.

Кредитные рейтинги Fitch представляют собой мнение об относительной способности эмитента выполнять свои финансовые обязательства, такие как выплата процентов, выплата дивидендов по привилегированным акциям, погашение основной суммы долга, урегулирование страховых убытков и выполнение контрагентских обязательств.

Кредитные рейтинги Fitch охватывают корпоративных, суверенных (включая межгосударственные и субнациональные образования), финансовых, банковских и страховых эмитентов, муниципальные и прочие структуры в рамках государственных финансов, а также ценные бумаги и другие обязательства, которые выпускают такие эмитенты, и, наконец, инструменты структурированного финансирования, обеспеченные дебиторской задолженностью или другими финансовыми активами.

Кредитные рейтинги Fitch не оценивают напрямую какие-либо риски, за исключением кредитных рисков. В частности, рейтинги не оценивают риски снижения рыночной стоимости рейтингуемой ценной бумаги вследствие изменения процентных ставок, ликвидности или других рыночных факторов. Однако что касается обязательств по выплатам по рейтингуемым обязательствам, рыночные риски могут рассматриваться в той степени, в которой это влияет на способность эмитента проводить необходимые выплаты. Рейтинги не отражают рыночный риск в плане его влияния на размер или условия обязательств по выплатам (например, в случае облигаций, привязанных к индексам).

В дефолтных компонентах рейтингов конкретных обязательств или инструментов агентство, как правило, учитывает вероятность неплатежей или дефолтов исходя из условий документации данного инструмента. В отдельных случаях с учетом особых факторов Fitch может присваивать рейтинг на более высоком или более низком уровне, чем можно предположить по документации облигаций. В таких случаях агентство четко указывает основания для такого мнения в соответствующем рейтинговом сообщении.

10 марта 2010 г.

Рейтинги широко применяются в различных сферах жизни. Самый простой пример - оценки в школе от 1 до 10, они позволяют понять уровень владения каждым учеником тем или иным предметом.

В сфере финансов рейтинги имеют очень важное значение, чтобы понять почему, коротко рассмотрим историю возникновения трех наиболее значимых в международном масштабе рейтинговых копаний: Fitch Ratings, Standard & Poor"s и Moody"s Investors Service.

Компания Moody’s начала свою историю в первом десятилетии XX-го века. В 1909 году Джон Муди впервые опубликовал бюллетень “Анализ капиталовложений в железные дороги” (Moody’s Analyses of Railroad Investments). В разделе “Ключ к рейтингам облигаций” (Key to the Bond Ratings), предваряющем каждый выпуск этого ежегодного издания, были даны определения различных рейтинговых категорий. Джона Муди изначально интересовало инвестиционное качество ценных бумаг, иными словами, их надежность.

Fitch Ratings было основано Джоном Ноулзом Фитчем еще в начале прошлого века - 24 декабря 1913 г. как издательство Fitch Publishing Company. Компания располагалась в самом сердце финансового района Нью-Йорка и начинала свою деятельность с публикации финансовых статистических данных.

Компания Standard & Poor"s образовалась в результате слияния в 1941 г. двух корпораций: Standard Statistics и Poor"s Publishing Company. Хотя начало истории бизнеса Standard & Poor"s принято связывать с выходом гораздо ранее, в 1860 году, исследования Генри Варнума Пура «История железных дорог и каналов в Соединенных Штатах».

Именно в это время Генри Пур начал публиковать финансовую информацию, в которой остро нуждались европейские инвесторы, озабоченные судьбой своих вложений в проекты создания инфраструктуры в Америке. В 1867 г. Генри Пур вместе с сыном открывают компанию Poor’s Railway Manual Company (впоследствии - Poor’s Publishing Company). А в 1906 г. Лютер Блейк создает Standard Statistics Bureau, предоставившее американским компаниям ранее недоступную для них финансовую информацию.

Очевидно, что причиной возникновения крупнейших рейтинговых компаний стала потребность в независимых исследованиях по финансовой надежности компаний для финансового сообщества того времени.

Таким образом, рейтинговые агентства были призваны помочь инвесторам при принятии решений по вложению денежных средств.

Задачи рейтинговых компаний не изменилась в общем плане и поныне. Рейтинговые агентства присваивают и публикуют рейтинги двух видов:

1) Кредитные рейтинги и другие индикаторы кредитного риска

Данные рейтинги представляют собой мнения о кредитном качестве отдельных долговых обязательств или об общей кредитоспособности, какого-либо эмитента.

Попросту говоря – это единая и понятная для всех оценка банка, государства или другого потенциального должника для принятия решений другими по кредитованию, сделкам на денежном рынке, страхованию, лизингу и в любых других ситуациях.

2) Ко второй группе относятся различные некредитные рейтинги, которые представляют собой рейтинговые системы для оценки других аспектов риска.

Например, рейтинги фондов акций, рейтинги рыночных рисков, рейтинги качества услуг инвестиционных управляющих, рейтинги качества услуг сервисных агентов.

Как видно из названий, такие рейтинги используются для оценки деятельности в узко специализированных областях

Теперь давайте остановимся на предназначении кредитного рейтинга, ибо он имеет целый ряд преимуществ для эмитентов, инвесторов, кредиторов и финансовых посредников.

| Зачем нужен кредитный рейтинг? |

Предоставляя независимое, обоснованное и компетентное мнение, кредитный рейтинг помогает эмитенту расширить доступ к заемным средствам и другим источникам капитала.

Кредитный рейтинг представляет собой независимую и надежную оценку кредитоспособности эмитента, на основе которой участники рынка могут принимать обоснованные финансовые решения.

Это может повлечь за собой снижение издержек эмитента по привлечению заемных средств. Для тех эмитентов, которые привлекают средства под гарантии третьих лиц, кредитный рейтинг может снизить стоимость такой гарантии или с большей эффективностью привлечь средства без приобретения гарантии.

Кредитный рейтинг часто используется банками и другими финансовыми посредниками для принятия решений по кредитованию, сделкам на денежном рынке, страхованию, лизингу и в любых других ситуациях, где требуется оценка кредитоспособности делового партнера.

Многие компании предпочитают не раскрывать свою финансовую информацию в процессе деловых переговоров. В этом случае кредитный рейтинг эмитента служит надежным ориентиром кредитоспособности.

Кредитный рейтинг может также использоваться финансовыми посредниками, которые действуют как по поручению клиента, так и в собственных интересах, в качестве инструмента для мониторинга собственных активов на предмет кредитного риска.

1. Международные долгосрочные кредитные рейтинги , или долгосрочные рейтинги, присваиваются большинству эмитентов для обозначения вероятности дефолта, охватывают период более 13 месяцев и формально называются "Рейтинги дефолта эмитента" ("РДЭ").

Шкала рейтингов состоит из букв латинского алфавита от "AAA " наивысший уровень кредитоспособности до "D" рейтинг этого уровня присваивается банку (эмитенту) объявившему дефолт по всем своим финансовым обязательствам.

Соответственно, краткосрочные рейтинги представляют собой мнения о вероятности дефолта за период менее 13 месяцев. Шкала рейтингов стоит из букв латинского алфавита от "F1" наивысший уровень кредитоспособности до "D" рейтинг этого уровня присваивается банку (эмитенту) объявившему дефолт по всем своим финансовым обязательствам.

Под дефолтом в широком смысле подразумевается одно из следующего:

- неспособность должника провести своевременную выплату основной суммы долга и/или процентов согласно своим финансовым обязательствам;

- начало процедуры банкротства, назначение конкурсного управляющего и начало конкурсного производства, ликвидация или прочие формы закрытия предприятия или прекращения деятельности должника;

или

- какой-либо принудительный обмен обязательств, при котором кредиторам предлагаются ценные бумаги с менее благоприятными структурными или экономическими условиями в сравнении с имеющимися обязательствами.

Так же, как и рейтинг поддержки, уровень поддержки долгосрочного РДЭ представляет собой мнение Fitch о потенциальной готовности и возможности предоставления поддержки банку. Уровни поддержки не являются оценкой внутренней кредитоспособности банка, а, скорее, представляют собой мнение Fitch о возможности получения банком поддержки в случае необходимости.

Уровни поддержки долгосрочного РДЭ присваиваются по той же шкале, что и долгосрочные рейтинги, и показывают уровень, ниже которого Fitch не будет понижать рейтинг дефолта эмитента при отсутствии каких-либо изменений относительно предположений, лежащих в основе рейтинга поддержки соответствующего банка.

3. Индивидуальные рейтинги, отражают мнение Fitch о финансовом положении банка как самостоятельной организации. Они рассматриваются в связке с рейтингами поддержки в процессе присвоения эмитентам и долговым обязательствам традиционных долгосрочных рейтингов по шкале от "AAA " до "D".

Fitch также присваивает банкам индивидуальные рейтинги и рейтинги поддержки. Первые оценивают вероятность возникновения у банков значительных финансовых трудностей, которые вызовут потребность в получении поддержки, вторые - вероятность получения внешней поддержки в такой ситуации.

Данные рейтинги оценивают подверженность банка рискам, "аппетит" к рискам и управление рисками, и являются мнением агентства - насколько вероятно возникновение значительных трудностей, в результате которых банку потребуется поддержка.

Шкала рейтингов стоит из букв латинского алфавита от "A" - исключительно устойчивый банк до "E" - банк, испытывающий очень серьезные трудности, и которому уже требуется или, скорее всего, потребуется внешняя поддержка Помимо пяти существующих уровней рейтингов возможно присвоение рейтингов на смежных уровнях: A/B, B/C, C/D и D/E.

4. К основным факторам, которые агентство анализирует при оценке банков и определении уровня их индивидуального рейтинга, относятся прибыльность, прозрачность и устойчивость баланса (включая капитализацию), клиентская база и менеджмент, экономическая среда и перспективы развития. Важными факторами являются последовательность политики и размер банка (объем собственных средств), а также диверсификация (деятельность в различных отраслях экономики и географическая экспансия).

5. Прогноз рейтинга показывает возможное направление движения рейтинга

в ближайшие два-три года. Прогноз отражает финансовые или иные тенденции.

«Позитивный» - рейтинг может повыситься.

«Негативный» - рейтинг может понизиться.

«Стабильный» - изменение маловероятно.

«Развивающийся» - возможно повышение или понижение рейтинга

При этом "Позитивный" или "Негативный" прогноз по рейтингам не подразумевает, что изменение рейтинга является неизбежным. Аналогичным образом, рейтинги со "Стабильным" прогнозом могут быть повышены или понижены без предварительного пересмотра прогноза.

6. Рейтинги поддержки указывают на возможность банка получить поддержку от государства или владельцев.

Рейтинг может быть установлен от "1" обозначает исключительно высокую вероятность оказания внешней поддержки банку, до "5" обозначает, что вероятность оказания внешней поддержки банку существует, однако на нее нельзя полагаться.

|

Кредитный рейтинг - мера кредитоспособности частного лица, предприятия, региона или страны. Кредитные рейтинги рассчитываются на основе прошлой и текущей финансовой истории вышеперечисленных участников рынка, а также на основе оценок размера их собственности и взятых на себя финансовых обязательств (долгов). Основное предназначение подобных оценок - дать потенциальным кредиторам / вкладчикам представление о вероятности своевременной выплаты взятых финансовых обязательств. В последнее время расширилась и сфера применения кредитных рейтингов: они стали применяться и для установления новых размеров страховых взносов, для определения арендных залогов , определения качества новых кандидатов при приёме их на работу.

Кредитные рейтинги относительны, поэтому важно учитывать специфику той или иной страны , предприятия, отрасли промышленности. Невысокие кредитные рейтинги, конечно, нежелательны, ибо свидетельствуют о высокой вероятности дефолта .

Независимые рейтинговые агентстваКрупнейшими рейтинговыми агентствами (которые работают во всём мире) являются Moody"s , Standard and Poor"s и Fitch Ratings . Крупнейшими российскими рейтинговыми агентствами являются «Эксперт РА », «РусРейтинг», «Национальное Рейтинговое Агентство » и Рейтинговое агентство АК&M . Крупнейшим украинским рейтинговым агентством является «Кредит-Рейтинг (рейтинговое агентство)»

Обозначения кредитного рейтингаWikimedia Foundation . 2010 .

Почему в XXI веке кредитные рейтинги, присваиваемые рейтинговыми агентствами по методикам XX века, неприемлемы для принятия эффективных экономических решений

Валерий Галасюк

–

академик АЭН Украины, генеральный директор аудиторской фирмы «КАУПЕРВУД»

(г. Днепропетровск), член Президиума Совета Союза аудиторов Украины,

член Аудиторской Палаты Украины, заместитель председателя Правления Ассоциации

налогоплательщиков Украины

Мария Сорока

– консультант аудиторской фирмы

«КАУПЕРВУД» (консалтинговая группа «КАУПЕРВУД»)

Виктор Галасюк –

директор департамента кредитного

консалтинга информационно-консалтинговой фирмы «ИНКОН-ЦЕНТР» (консалтинговая

группа «КАУПЕРВУД»), лауреат конкурсов молодых оценщиков Украинского общества

оценщиков

Вопрос построения кредитных рейтингов в настоящее время является одним из наиболее обсуждаемых в средствах массовой информации. Повышение интереса к данному вопросу обусловлено, прежде всего, развитием украинского рынка заемных финансовых ресурсов. Наряду с использованием наиболее традиционного инструмента заемного финансирования – банковского кредитования субъекты экономических отношений начали привлекать дополнительные финансовые ресурсы посредством эмиссии долговых ценных бумаг. Так, например, в 2001 году объем эмиссии корпоративных облигаций составил 694,32 млн.грн. За предыдущие пять лет эта величина составляла всего 339,515 млн.грн. В 2002 году, по прогнозам ГКЦБФР, объем эмиссии корпоративных облигаций вырастет еще в два раза .

В условиях «функционирующего» финансового рынка перед кредиторами стоят вопросы: «В какие долговые ценные бумаги можно инвестировать свободные денежные ресурсы, чтобы обеспечить желаемую доходность с минимальным риском? Способен ли эмитент долговых ценных бумаг выполнить по ним свои обязательства в полном объеме и в установленный срок?»

Зачастую для кредитора оценка способности заемщика выполнять свои обязательства является неразрешимой задачей, так как он не обладает для этого необходимой информацией. В такой ситуации кредитор нуждается в получении соответствующей информации от независимых субъектов, профессионально осуществляющих эту оценку. В странах c развитой рыночной экономикой в качестве такой оценки уже давно используется кредитный рейтинг, присваиваемый специализированными рейтинговыми агентствами.

Обзор деятельности ведущих мировых рейтинговых агентств Standard and Poor’s, Moody’s, IBCA, SERM, Fitch, а также ряда российских и украинских рейтинговых агентств показывает, что наряду с кредитными рейтингами они предлагают и другие рейтинги (рис.1), однако в рамках данной статьи мы будем рассматривать лишь кредитные рейтинги.

Следует отметить, что в современной практике рейтингования не существует единого общепринятого определения «кредитного рейтинга».

Так, по мнению специалистов одного из ведущих рейтинговых агентств Standard & Poor"s, «кредитный рейтинг выражает мнение данного агентства об общей кредитоспособности заемщика или же о его кредитоспособности в отношении конкретной долговой ценной бумаги или иного финансового обязательства. Рейтинг представляет собой заключение не только о способности, но и о готовности заемщика своевременно оплачивать обязательства» .

Специалисты российского рейтингового агентства «Эксперт РА» утверждают, что «кредитный рейтинг в классическом смысле представляет собой стандартизованную оценку кредитоспособности, на основе которой компания относится к определенному классу, вне зависимости от уровня надежности других компаний». Под корпоративным кредитным рейтингом специалисты агентства «Эксперт РА» понимают «стандартизированную субъективную оценку вероятности полного и своевременного выполнения должником обязательств по выплате процентов и погашению основной части долга по долговым обязательствам и других связанных с этим обязательств перед держателем долговой ценной бумаги» .

Согласно специалистам украинского рейтингового агентства «Рейтинг – Банк Сервис», кредитный рейтинг банка должен «определять способность банка погасить (вернуть) кредит и проценты по нему, в более общей постановке, выполнить свои обязательства своевременно и в полном объеме» .

Кредитный рейтинг банка, присваиваемый независимым рейтинговым агентством "Прозрачная Украина", «выражает текущее мнение РА "Прозрачная Украина" о способности менеджмента банка эффективно привлекать ресурсы и надежно их размещать, соблюдая высокую (но не чрезмерную) ликвидность, и в то же время, добиваться максимально возможной рентабельности, используя все существующие финансовые инструменты» .

Так, например, кредитный рейтинг эмитента , присвоенный агентством Standard & Poor"s, - «это текущее заключение относительно способности и готовности должника исполнять свои финансовые обязательства. Это заключение об общей кредитоспособности юридического лица, оно отличается от кредитного рейтинга отдельной эмиссии. В отличие от последнего, кредитный рейтинг эмитента не учитывает характер и условия конкретного обязательства, его статус в случае банкротства, гарантов, страховку и иные атрибуты, характерные для такого инструмента» .

Под кредитным рейтингом эмиссии специалисты Standard & Poor"s понимают «текущую оценку кредитоспособности эмитента в отношении конкретного финансового обязательства, конкретного типа финансовых обязательств или конкретного финансового проекта» .

Краткосрочные кредитные рейтинги эмиссии присваиваются долговым обязательствам, которые были выпущены с первоначальным сроком оплаты 12 месяцев или менее, а долгосрочные кредитные рейтинги эмиссии – долговым обязательствам со сроком погашения более 12 месяцев.

В настоящее время существует множество методик построения кредитных рейтингов. Это, прежде всего, связано с тем, что каждое рейтинговое агентство осуществляет рейтингование на основании индивидуальных методик рейтингования. Методики построения кредитных рейтингов ведущих мировых рейтинговых агентств (Moody’s, Standard and Poor’s (США), IBCA (Великобритания)) в большинстве своем заключаются в том, что на основании результатов исследования деятельности заемщиков, а также внешних условий, заемщик или его долговые обязательства относятся к тому или иному классу, который и отражает соответствующий кредитный рейтинг.

Наряду с зарубежными рейтинговыми агентствами в последнее время на рынке рейтинговых услуг появляются и национальные рейтинговые агентства. В большинстве своем отечественные методики определения кредитного рейтинга повторяют или ориентируются на методики ведущих мировых рейтинговых агентств.

Специалисты рейтинговых агентств в своей деятельности подчеркивают, что важность и ценность кредитных рейтингов заключается в том, что они представляют собой информацию для принятия участниками финансовых рынков различных экономических решений. Так, по существующим оценкам, в зарубежных странах около 75% частных инвесторов формируют свои предпочтения на базе соответствующих рейтингов; для институциональных инвесторов эта величина равна строго 100% . Кроме того, согласно мнению специалистов Standard & Poor’s, «рейтинги часто используются в процессе принятия связанных с рисками решений за пределами традиционных рынков капитала. Банки, корпорации, правительства - все они используют рейтинги в качестве руководства для выработки решений в таких областях, как торговые операции, своповые контракты, сделки на межбанковском рынке, корреспондентские банковские отношения и другие виды деятельности, связанные с риском контрагентов» .

Поскольку основной задачей как экономистов-теоретиков, так и экономистов-практиков, является трансформация информационных потоков в формат, удобный для принятия экономических решений , постольку задача рейтингового агентства сводится к тому, чтобы на основании обширной информации, полученной от заемщика и из внешней среды дать независимую и профессиональную оценку способности заемщика выполнять свои долговые обязательства и представить эту оценку в виде кредитного рейтинга в таком информационном формате, чтобы внешние пользователи кредитных рейтингов могли на их базе принимать необходимые экономические решения.

Основные элементы процесса присвоения кредитного рейтинга представлены на рис.4.

Рисунок 4. Основные элементы процесса присвоения кредитного рейтинга

В данной статье наше внимание будет сосредоточено в основном на результатах процесса присвоения кредитного рейтинга.

Как видно на рисунке 4, результат деятельности любого рейтингового агентства включает в себя две составляющие: непосредственно кредитный рейтинг и рейтинговый отчет. Публичный характер в большинстве случаев имеет только кредитный рейтинг и именно на его основании пользователи рейтингов принимают экономические решения. Рейтинговый отчет включает в себя обоснование присвоенного кредитного рейтинга и доказывает, что кредитный рейтинг адекватно отражает способность заемщика выполнить свои обязательства перед кредиторами. Рейтинговый отчет чаще всего недоступен широкому кругу пользователей и предоставляется только заказчику рейтинга.

Поскольку полезной является только та информация, которая позволяет субъектам экономических отношений принимать эффективные экономические решения, то кредитные рейтинги, являясь информацией для принятия экономических решений, должны содержать именно полезную информацию. В противном случае, эти рейтинги не могут быть использованы для принятия эффективных экономических решений.

Как известно, чтобы информация была полезной

с точки зрения

принятия экономический решений, она должна удовлетворять ряду требований,

основными из которых являются:

- достоверность

- определяет насколько информация соответствует

реальному ходу событий и процессов, которые она отражает.

- своевременность

- определяет соответствие информации времени

потребности в ней с учетом срока ее возможного полезного использования.

- информативность –

определяет насколько информация содержательна

для принятия конкретного решения.

- однозначность –

определяет обеспечивает ли формат представления

информации однозначное ее восприятие субъектом, принимающим решение.

- сопоставимость

- определяет возможность проведения сравнительного

анализа.

Проанализируем кредитные рейтинги, присваиваемые рейтинговыми агентствами,

с позиций их соответсвия этим требованиям.

На первый взгляд может показаться, что достоверность кредитного рейтинга зависит исключительно от степени достоверности информации, использование которой предусмотрено в рамках определенного методологического подхода для определения кредитного рейтинга. То есть рейтинговое агентство при определении рейтинга должно стремиться использовать ту информацию, которая обладает наибольшей достоверностью.

В рамках большинства существующих методик рейтингования в качестве исходной информации предусмотрено использование публичной финансовой отчетности заемщика, другой информации, предоставленной заемщиком, и внешней информации. Достоверность публичной финансовой отчетности заемщика обеспечивается последовательным выполнением принципов ведения бухгалтерского учета, а также принципов и процедур аудита. Что касается другой информации, предоставленной заемщиком и внешней информации , то оценка и обеспечение ее достоверности осуществляется рейтинговым агентством самостоятельно (рис. 5

Рисунок 5. Обеспечение достоверной информации, используемой для определения кредитного рейтинга.

Таким образом, с определенной осторожностью можно утверждать, что кредитные рейтинги в настоящее время определяются на основании достоверной информации.

Однако, следует обратить внимание, что достоверность кредитного рейтинга не определяется исключительно достоверностью исходной информации . Возможна такая ситуация, когда кредитный рейтинг, определенный на основании достоверной информации, не является достоверным (рис.6).

Рисунок 6. Недостоверность кредитного рейтинга, полученного на основании достоверной исходной информации

Такая ситуация может быть следствием:

- применения неадекватного методологического инструментария для определения

кредитного рейтинга, в результате чего информация, содержащаяся в кредитном

рейтинге, не соответсвует реальному ходу событий и процессов, которые

она отражает;

- ошибок в процессе реализации методик рейтингования;

- существенного изменения процессов, которые отражает кредитный рейтинг.

Если предположить, что методики определения кредитных рейтингов соответствуют задачам оценки способности заемщика выполнять свои обязательства в полном объеме и при этом максимально обеспечена безошибочность их реализации, то достоверность кредитного рейтинга определяется тем, изменились существенно процессы, которые отражает кредитный рейтинг, или нет.

События и процессы существенно изменяются весьма часто, однако кредитные рейтинги, присваиваемые рейтинговыми агентствами, зачастую не менятся месяцами, а то и годами. Следовательно, информация, содержащаяся в кредитных рейтингах рейтинговых агентств, чаще всего не является достоверной.

Кроме того, исследование достоверности кредитных рейтингов, позволило нам сделать очень важный вывод. Так как события и процессы изменяются в каждый момент времени, то информация, содержащаяся в кредитном рейтинге, никогда не будет абсолютно достоверной, если только он не определяется в режиме реального времени. Следовательно, можно говорить только о достоверности кредитного рейтинга в определенный момент времени либо об относительной достоверности кредитного рейтинга.

Отличие своевременной информации от несвоевременной состоит в том, что своевременная информация позволяет ее пользователям – субъектам, принимающим решения, своевременно реагировать на изменение ситуации, а несвоевременная – нет .

Степень своевременности информации тем выше, чем короче интервал времени между событием и моментом времени, в который стало известно о нем пользователю информации .

С увеличением временного интервала предоставления информации пользователю, в конце концов, наступает такой момент времени, когда информации более не отражает действительной ситуации (что связано с изменением самой ситуации). Реакция пользователей этой информации на изменение ситуации более не является своевременной, так как не отвечает условиям и требованиям вновь сложившейся ситуации. Информация в этот момент времени превращается из своевременной в несвоевременную .

Схема движения информационных потоков во времени при осуществлении процедуры рейтингования, принятии экономических решений на основании кредитных рейтингов и их реализации представлена на рис.7.

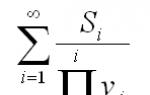

Исходя из рис. 7 условие своевременности кредитного рейтинга в математической форме может быть представлено следующим образом:

![]() . (1)

. (1)

Необходимо также отметить, что в современных экономических условиях обеспечение своевременности кредитного рейтинга становится все более сложной задачей. Тенденции развития экономики свидетельствуют о том, что скорости протекания экономических процессов существенно возрастают. Прежде всего, это относится к рынкам ликвидных активов, особенно к финансовым рынкам. В результате длительность «интервала относительной неизменности кредитного рейтинга» () существенно сокращается.

Например, на официальном сайте Standard and Poor’s в России сообщается, что «обычно рейтинг пересматривается не реже одного раза в год, когда проводится встреча с эмитентом. Тем не менее, Standard and Poor’s оставляет за собой право изменять рейтинг в любое время в течение обычного цикла наблюдения» .

Кроме того, большинство рейтинговых агентств не сообщают так называемый «интервал относительной неизменности кредитного рейтинга». Это приводит к тому, что пользователи кредитных рейтингов не имеют возможности оценить, является ли кредитный рейтинг своевременным в момент принятия ими экономического решения.

Возникает вопрос: как определить длительность «интервала относительной неизменности кредитного рейтинга»?

Как нами уже было определено ранее, «интервал относительной неизменности кредитного рейтинга» - это интервал времени, в течение которого изменение величины кредитного рейтинга несущественно для субъекта экономических отношений – пользователя рейтинга.

Исходя из того, что кредитные рейтинги являются информацией, на основании которой пользователи кредитных рейтингов делают выводы о кредитоспособности заемщиков и принимают экономические решения об их кредитовании, существенным изменением кредитного рейтинга с точки зрения пользователя кредитного рейтинга будет такое его изменение, при котором заемщик из класса «кредитоспособных» заемщиков перейдет в класс «некредитоспособных».

Следовательно, «интервал относительной неизменности кредитного рейтинга» можно определять интервалом времени, в течение которого заемщик будет сохранять свою кредитоспособность.

Очевидно, что определить момент времени, когда заемщик перестанет быть кредитоспособным, сложно. Вместе с тем, нами разработан подход, который позволяет определить минимальный прогнозиуремый критический период сохранения кредитоспособности заемщика . При определении этого периода мы исходим из того, что даже при наступлении критической ситуации, когда заемщик не будет способен для выполнения своих долговых обязательств генерировать в ходе обычной деятельности позитивные потоки исключительно денежных средств (SC-потоки), эти обязательства могут быть погашены за счет реализации тех активов заемщика, прекращение контроля над которыми не приводит к потере его стоимости . Исходя из этих посылок, определяется минимальный прогнозируемый критический период сохранения кредитоспособности заемщика. Более детально данный вопрос будет рассмотрен нами в последующих публикациях.

Минимальный прогнозируемый критический период сохранения кредитоспособности заемщика и будет составлять «интервал относительной неизменности кредитного рейтинга», так как в течение этого периода сохраняется кредитоспособность заемщика, и следовательно, пользователи кредитного рейтинга делают правильные экономические выводы и принимают правильные экономические решения.

Чтобы добиться максимально возможного уровня своевременности кредитных рейтингов в условиях ускорения протекания экономических процессов рейтинговые агентства должны:

1) обеспечить максимальную своевременность информации для формирования кредитных рейтингов;

2) минимизировать продолжительность процедуры присвоения кредитного рейтинга;

3) ускорить процедуры доведения информации о кредитных рейтингах до ее пользователей;