Формирование денежных фондов организации (предприятия) начинается с момента его создания - это важнейшая сторона деятельности организации. В соответствии с законодательством организация создает уставный капитал. Его минимальный размер установлен законодательно в зависимости от формы собственности и определяет минимальный размер имущества предприятия, гарантирующий интересы его кредиторов.

Уставный капитал - основной первоначальный источник собственных средств организации (предприятия). В соответствии с Гражданским кодексом размер уставного капитала не может быть менее суммы, гарантирующей интересы его кредиторов. Он служит источником формирования основного и оборотного капиталов, которые в свою очередь направляются на приобретение основных производственных фондов, нематериальных активов, оборотных средств.

Собственный капитал представляет собой разницу между совокупными активами организации (предприятия) и его обязательствами, т.е. его долгами. Собственный капитал в свою очередь подразделяется на постоянную часть - уставный капитал и переменную, размер которой зависит от финансовых результатов деятельности организации (предприятия). В состав переменного капитала входят:

- добавочный капитал,

- резервный капитал,

- нераспределенная прибыль,

- специальные фонды.

Добавочный капитал создается за счет прироста стоимости имущества в результате переоценки основных фондов; эмиссионного дохода (превышение продажной ценой акций номинальной цены за минусом издержек по их продаже); безвозмездно полученных денежных и материальных ценностей на производственные цели. Он может быть использован на погашение сумм снижения стоимости имущества, выявившихся по результатам его переоценки, па погашение убытков, возникших в результате безвозмездной передачи имущества другим предприятиям и лицам, на увеличение уставного капитала, на погашение убытка, выявленного по результатам работы предприятия за отчетный год.

Результат и конечная цель хозяйственной деятельности коммерческой организации - прибыль. После налоговых выплат образуется прибыль, остающаяся в ее распоряжении, из которой формируются: резервный капитал (фонд) и другие аналогичные резервы, а также фонд накопления и фонд потребления.

Резервный капитал (резервный фонд) - денежный фонд организации (предприятия), который образуется в соответствии с законодательством Российской Федерации и учредительными документами, Источник его образования - отчисления от прибыли, остающейся в распоряжении организации (предприятия). Во всех случаях предельный размер резервного капитала не может превышать той суммы, которая определена собственниками организации и зафиксирована в его учредительских документах. Для акционерных обществ (открытого и закрытого типа) и организаций с иностранными инвестициями формирование резервного капитала определено законодательством. Его величина должна быть не менее 5% их уставного капитала. Таким образом, предельный размер резервного капитала находится в прямой зависимости от величины уставного капитала. Резервный капитал формируется путем обязательных ежегодных отчислений до достижения им размера, установленного Уставом общества. Он предназначен для покрытия убытков отчетного года, выплаты дивидендов при отсутствии или недостаточности прибыли отчетного года для этих целей, выкупа акций общества. В мировой практике предельная сумма резервного (запасного) капитала колеблется от 10 до 40% уставного капитала.

Наличие резервного капитала у хозяйствующего субъекта - важнейший фактор стабильности его деятельности в рыночной экономике, условие обеспечения устойчивого финансового состояния.

К числу резервных фондов денежных средств относятся также резервы под обесценение вложений в ценные бумаги, резервы по сомнительным долгам, резервы предстоящих расходов и другие, создаваемые в акционерных обществах для погашения облигаций и выкупа акций.

Нераспределенная прибыль - прибыль организации, остающаяся после уплаты налогов, формирования резервного фонда, выплаты дивидендов, и используемая в целях реинвестирования.

Фонд накопления - денежные средства, предназначенные для развития и расширения производства. Использование этих средств связано как с развитием основного производства в целях увеличения имущества предприятия, так и с финансовыми вложениями для извлечения прибыли.

Фонд потребления - денежные средства, направляемые на социальные нужды, финансирование объектов непроизводственной сферы, единовременное поощрение, выплаты компенсационного характера и другие аналогичные цели.

Валютный фонд формируется в организациях, осуществляющих реализацию продукции на экспорт и получающих валютную выручку.

Амортизационный фонд создается в процессе использования капитала и по своей экономической сущности предназначен для финансирования простого воспроизводства основных фондов.

Использование переменной части собственного капитала на выполнение платежных обязательств перед бюджетами разных уровней и банками осуществляется в нефондовой форме.

ВВЕДЕНИЕ

Финансовые

резервы

– это особым образом организованная

часть денежных средств, находящаяся в

обороте предприятия и предназначенная

для специальных потребностей, покрытия

непредвиденных расходов, разрывов между

оборотом капитала в натурально-вещественной

форме и его финансовым сопровождением.

В

форме финансовых резервов денежные

средства могут находиться в одном

случае – если они временно свободны от

обслуживания основного оборота. Определить

степень свободы денежных средств от выполнения

этой функции можно с помощью методов

нормирования. Поддержание на уровне норматива

объема задействованных оборотных средств

является определяющим для расчета свободных

денежных средств.

В

обычных условиях деятельности у

предприятия всегда есть свободные

денежные средства. Процесс их накопления

есть процесс объективный, не связанный

с чьей-то волей. Это перманентная, постоянная

и регулярная особенность капитала.

Все

свободные денежные средства, за исключением

специально накопленных резервных фондов,

предназначены для строго определенных

целей. При накоплении средств и наступлении

для предприятия даты финансирования

целевых мероприятий вся денежная масса

данного источника используется на запланированные

цели. Однако несовпадение объемов, периодов

накопления и сроков изъятия свободных

денежных средств позволяет предприятию

всегда иметь определенный минимальный

остаток финансовых резервов. Такой минимум

на каждом предприятии определяется в

ходе расчетов при формировании финансового

плана. В них учитываются основные факторы:

объем финансового источника, период накопления

денежных средств, начало и продолжительность

периода расхода и другие существенные

элементы.

ЦЕЛИ ФОРМИРОВАНИЯ ФИНАНСОВЫХ РЕЗЕРВОВ

ПРЕДПРИЯТИЯ

Финансовые резервы как свободные денежные средства могут использоваться предприятием на различные производственные и непроизводственные цели. Наиболее значимыми целями являются следующие:- пополнение

оборотных средств,

связанное с изменением

конъюнктуры рынка.

Рост спроса на продукцию

предприятия ведет к росту ее производства

и требует соответствующего увеличения

норматива оборотных средств. Этого же

требует и рост цен. Величина нормируемых

оборотных средств при воздействии обоих

указанных факторов пропорционально увеличивается.

Источником пополнения этих средств выступает

финансовый резерв, образовавшийся в предшествующем

периоде, когда снижался объем производства

и продаж.

защита своих рынков сбыта и расширение рынков сбыта в других регионах с использованием различных методов конкуренции;

страхование своих коммерческих рисков без использования в случае отрицательного результата средств из оборота;

направление части финансовых резервов на вложения в спонсорскую, меценатскую и благотворительную деятельность.

ИСТОЧНИКИ ФИНАНСОВЫХ РЕЗЕРВОВ ПРЕДПРИЯТИЯ

Источники финансовых резервов предприятия, методика их определения, расчеты объема и периодов накопления и использования, планирование и контроль – важнейшие инструменты управления этой частью финансовых ресурсов предприятия. К основным источникам финансовых резервов предприятия относятся следующие:- Фонд

амортизационных

отчислений основных

средств.

Амортизационные отчисления производятся ежемесячно и при стабильных продажах также стабильно в составе стоимости продукции возвращаются предприятию в денежной форме.

В качестве финансовых резервов можно использовать только остатки амортизационного фонда как разницу между накопленной и израсходованной его суммами.

- Снижение

норматива оборотных

средств.

- Инфляционный

доход предприятия.

- Увеличение

уставного капитала

предприятия за счет

ввода в действие основных

производственных фондов

- Увеличение

уставного капитала

предприятия на сумму

переоценки основных

производственных фондов

- Дополнительная

эмиссия акций

- Эмиссионный

доход

ВИДЫ ФИНАНСОВЫХ РЕЗЕРВОВ ПРЕДПРИЯТИЯ

Необходимость создания резервов организации вытекает из неопределенных обязательств либо в случаях угрозы убытков по незавершенным сделкам. Они должны быть созданы для отложенных (не произведенных в отчетном году) расходов на ремонт, для создания гарантий, предоставленных без правового обязательства со стороны организации, и др.Резервы могут быть представлены следующими обязательствами:

- резервы

неопределенных обязательств;

резервы возможных убытков от незавершенных сделок;

гарантийные резервы, созданные без правового обязательства со стороны организации;

резервы предстоящих расходов и платежей.

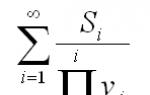

Рис. 1 Классификация резервов по характеру возникновения обязательств

Внешние

обязательства связаны с обязательствами

перед третьими лицами, например, резервы

на дополнительное пенсионное обеспечение,

гарантийные резервы и др.

Внутренние

резервы предполагают наличие обязательств

внутри организации.

Резерв

неопределенных обязательств

создается

в случаях вероятного, но не бесспорного

возникновения обязательств перед третьими

лицами. При этом неопределенные обязательства

характеризуются следующими условиями:

- обязательства

перед третьей стороной имеют правовой

характер, например, в случаях поставки

некачественной продукции организация

на основе действующего законодательства

или договорных отношений должна устранить

недостатки с возмещением материального

ущерба. Аналогично могут возникать налоговые

обязательства, величина которых еще не

определена, или не представлена налоговая

декларация в налоговый орган;

резерв неопределенных обязательств связан с экономической нагрузкой при погашении определенных обязательств (например, по уплате налогов, выплате дополнительных пенсий, проведению гарантийного ремонта и т. п.). При этом в будущем происходит расходование активов, вызывающее уменьшение имущества организации;

резерв должен иметь количественное выражение в рамках определенного интервала, например, при определении величины гарантийного резерва можно принять во внимание опыт прошлых лет, например, если аналогичные расходы составляли ранее от 0,5 до 1% выручки от реализации, то данный резерв может быть создан в размере 1% при соблюдении принципа осторожности.

- расходы на

охрану окружающей среды;

расходы на обязательную инспекцию охраны труда;

отсроченные налоги;

расходы на аудит;

расходы на внутреннюю ревизию организации;

обязательства по гарантийным договорам;

дополнительное пенсионное обеспечение;

расходы по заключению подрядов на строительство;

судебные издержки;

неиспользованные отпуска сотрудников.

Третий вид резервов – резервы, образованные без правового обязательства со стороны организации, так называемые «резервы любезности». Они создаются, когда гарантийный срок обслуживания по договору уже истек либо дефект не обусловлен условиями гарантии, но клиент может получить услуги по его исправлению у конкурента. В этом случае организация для сохранения клиента может пойти на оказание дополнительных «услуг любезности».

Очевидно, что в данной ситуации имеет место экономическая нагрузка, выраженная количественно. Поэтому при создании резерва целесообразно использовать прошлый опыт.

Резервы предстоящих расходов и платежей создаются для обеспечения правильности исчисления финансового результата отчетного периода, когда исчисление свободно от произвольного толкования права выбора на создание такого резерва. При этом устанавливается определенный норматив на формирование данного резерва, а следовательно, для него характерен принцип отражения статей в пассиве баланса, т. е. дебетуется счет «Расходы на текущий ремонт» и кредитуется счет «Резерв предстоящих расходов и платежей».

и т.д.................

13/03/2017 моя жена посетила офис ВТБ24 для получения предодобренного кредита с целью рефинансирования ранее взятого кредита в этом же банке. Менеджеру было сразу же сообщено, что ей не нужны никакие страховые продукты, только кредит. Как и большинству ниже написавших, менеджер кредитного отдела сказала, дословно: "Чтобы получить одобренную сумму кредита в размере 412 000 руб., вам необходимо застраховаться - это условие банка ВТБ24, но вы можете в течении 5 дней отказаться от страховки, но в офисе "ВТБ Страхование"".

После распечатки кредитного договора, жена два раза акцентировала внимание менеджера на том, что сумма в договоре составляет 495 000 руб. и что ей не нужны страховые продукты, т.к. она уже застрахована в другом месте и ей элементарно не выгодно рефинансироваться при таких условиях, на что менеджер еще раз заверила - "график платежей будет перерасчитан, за вычетом страховки, если в течении 5 дней вы напишите отказ".

Т.к. жена является постоянным клиентом банка у нее не было оснований не доверять кредитному специалисту и она подписала договор. Также было подписано заявление на включение в программу коллективного страхования "Финансовый резерв", НО! в заявлении НЕ БЫЛ ВЫБРАН НИ ОДИН ИЗ ПРОДУКТОВ (Лайф+ или Профи), наш экземпляр заявления с подписью и печатью банка на руках. Как оказалось в последствии, мою жену нагло обманули в офисе банка и страховку вернуть нельзя, хотя в условиях страхования, размещенных на сайте ВТБ и на которые ссылаются работники филиала, нет ни слова о том, что сумму оплаченную за страховку вернуть нельзя, в случая выхода застрахованного из участников коллективного страхования. В целом вся эта "схема", придуманная юристами банка напоминает обман и уход от исполнения п.1 Указания ЦБ РФ №3854-У от 20 ноября 2015 года.

Сегодня мы написали заявление об отказе от навязанной страховки и дезинформации сотрудника банка, где получали кредит, а также в офисе "ВТБ Страхование" об возвращении денежных средств и признании заявления о вступлении в коллективное страхование не действительным, т.к. продукт страхования не был выбран.

Также предупреждаю сотрудников банка, что оба заявления идентичны и если в экземпляре банка появятся какие-либо отличия с нашим экземпляром, то в обмане уже не будет сомнений. В целом доверие к банку подорвано и если данная ситуация не разрешится в досудебном порядке, то услугами ВТБ24 мы больше никогда не воспользуемся.

Людям, собравшимся брать кредит в ВТБ24, рекомендую воздержаться до принятия каких-либо решений в судебных инстанциях, по кредитным договорам заключенным с 01.02.2017 г.

Денежные резервы могут относиться к деньгам, которые компания или физическое лицо держит под рукой для удовлетворения потребностей в краткосрочном и срочном финансировании. Резервы наличных средств также могут относиться к краткосрочным высоколиквидным инвестициям, которые получают низкую норму прибыли (возможно, 3% в год), например, паевой фонд инвестиционной компании Fidelity под названием Fidelity Cash Reserve; это - то, где некоторые люди держат деньги, к которым они хотят иметь быстрый доступ.

BREAKING DOWN "Cash Reserves"

имея значительные резервы наличности, дает физическому лицу, группе физических лиц или компании возможность совершить крупную покупку немедленно.Причина, по которой компания удерживает резервы наличности, должна иметь необходимую ликвидность для покрытия расходов на все ожидаемые и неожиданные затраты в краткосрочной перспективе, а также иметь наличные деньги для потенциальных инвестиций. Денежные средства являются наиболее ликвидной формой богатства, но краткосрочные активы, такие как трехмесячные казначейские векселя, считаются резервами наличности из-за их высокой частоты обмена и близкого к дате созревания. Крупные корпорации, такие как General Electric, Alphabet и Apple, имеют резервы наличных средств от $ 50 млрд до $ 150 млрд. По состоянию на первый квартал 2016 года у Алфавита было 75 долларов. 3 миллиарда наличных резервов, позволяющих компании совершать покупки, например, приобретение Nest за 3 миллиарда долларов в 2014 году.

Банки, которые считаются особенно важными для здоровья экономики, подпадают под требования к количеству резервов наличности, которые они должны соблюдать, как это предусмотрено Федеральным резервом США. Эта сумма определяется как процент от обязательств (чистые счета операций). Сумма в наличных резервах, что депозитарное учреждение с более чем $ 110. 2 млн. Счетов нетто-транзакций составляют 10% от этих обязательств, действующих на 1 января 2016 года. Эти резервы должны храниться в виде наличных или депозитных ценных бумаг в Федеральном резервном банке. Однако неличные срочные депозиты и обязательства по евро-валюте не подлежат какому-либо требованию о резерве наличности.

Резервы наличных средств для физических лиц

Физические лица должны иметь достаточное количество наличных средств в течение как минимум трех-шести месяцев в случае чрезвычайной ситуации. Этот аварийный фонд является типом резерва наличности. Лица держат свои денежные резервы на банковских счетах или в краткосрочных стабильных инвестициях, которые вряд ли потеряют ценность. Таким образом, они могут вывести эти средства или продать эти инвестиции в любое время без потери денег, независимо от того, насколько хорошо работает фондовый рынок.

Резервы денежных средств физических лиц могут состоять из денег на расчетном счете, сберегательном счете, фонде денежного рынка или на денежном рынке, а также на краткосрочных казначейских векселях и компакт-дисках. Лица и предприятия, которые не имеют достаточных резервов наличности, могут прибегать к кредитам или, в крайнем случае, могут быть вынуждены банкротства.

ВВЕДЕНИЕ

В рыночных условиях хозяйствования, как и при переходе к рынку, финансовые резервы играют важную роль в качестве стабилизатора экономики. При этом чем тяжелее экономическая обстановка в стране, тем большее значение приобретают финансовые резервы, от наличия и объема которых подчас зависит судьба страны, ее положение в общемировом хозяйстве.

Характерной чертой социальной политики 90-х годов была ее экономическая несостоятельность. Многолетний экономический спад привел к «проеданию» накопленных за предшествующие десятилетия запасов социального капитала. Сейчас ситуация существенно изменилась. За всю историю Российского государства в его казне еще ни разу не были сосредоточены такие огромные финансовые резервы, как сейчас.

Рост финансовых резервов, связанный с высокими мировыми ценами на топливо, происходит на фоне сохраняющихся сложных экономических и социальных проблем страны. Поэтому в настоящее время очень актуальны вопросы управления финансовыми резервами государства.

Цель работы – изучить финансовые резервы страны, за счет чего они формируются и их роль в экономике государства.

Для достижения поставленной цели необходимо решить следующие задачи:

- Определить сущность и необходимость финансовых резервов.

- Изучить виды финансовых резервов государства и источники их формирования.

- Рассмотреть порядок создания финансовых резервов и их использования.

ГЛАВА 1. Теоретические основы формирования и использования финансовых резервов

1.2 Сущность и назначение финансовых резервов

Финансовые резервы -денежные средства, находящиеся в распоряжении предприятий, объединений, фирм для осуществления возникающих дополнительных затрат; устранения временных финансовых затруднений и обеспечения нормальных условий деятельности. От англ. contingency funds - особая форма финансовых ресурсов, обособляемых органами государственного и муниципального управления и хозяйствующими субъектами на случай возникновения непредвиденных расходов и специфических потребностей, обусловленных необходимостью ликвидации отрицательных последствий случайных, неожиданно возникших событий и обстоятельств. Предназначены для финансирования текущих и капитальных затрат либо вообще не предусмотренными утвержденными финансовыми планами, либо предусмотренными в меньших объемах, либо не обеспеченными финансовыми источниками из-за недопоступления запланированных доходов. Формирование финансовых резервов объективно предопределено потребностями общественного воспроизводства, нуждающегося в бесперебойном финансировании даже при наступлении непредвиденных событий и различного рода случайностей. Оно происходит на стадии распределения финансовых ресурсов по фондам целевого назначения. Расходуются финансовые резервы только при наступлении событий, на случай возникновения которых они были предусмотрены, и только на цели, связанные с неблагоприятными последствиями наступивших событий. Если же случайных, непредвиденных событий не происходит, «сэкономленные» (оставшиеся неизрасходованными) финансовые резервы выступают источником накопления финансовых ресурсов, повышая устойчивость финансовой системы. Процессы функционирования финансовых резервов и финансовых ресурсов тесно взаимосвязаны: от величины финансовых ресурсов во многом зависит своевременность и полнота формирования финансовых резервов; использование финансовых резервов по их прямому назначению восстанавливает нормальное течение воспроизводственного процесса даже при наступлении неблагоприятных событий, приводя к бесперебойному формированию финансовых ресурсов.

1.2 Виды финансовых резервов

Финансовые резервы подразделяются на:

1.бюджетные - фонды, образуемые в государственном бюджете для бесперебойного финансирования предусмотренных мероприятий и финансового обеспечения вновь возникающих расходов неотложного характера.

2.страховые - часть имущества страховщика

В отличие от обычной компании, у которой все имущество находится в ее полном распоряжении, имущество страховой компании делится на две части: средства страховых резервов и так называемые "собственные средства" страховщика.

Собственными средствами страховщик может распоряжаться по своему усмотрению, а возможности распоряжения средствами резервов строго регламентированы.

По существу, возможности страховщика по распоряжению средствами резервов состоят в следующем:

* страховщик выплачивает из этих средств страховое возмещение или обеспечение;

* по окончании действия договора страхования часть резервов, соответствующая этому договору, переходит в состав собственных средств страховщика и при этом переходе облагается налогом на прибыль;

* средства, которые не израсходованы на выплаты и не перешли в состав собственных средств вкладываются в различные объекты инвестиций с целью получения прибыли; говорят, что эта часть средств резервов "размещается".

Другими способами распоряжаться средствами резервов страховщик не может.

3.Золотовалютные - официальные централизованные запасы резервных ликвидных активов, которые используются для международных макроэкономических расчетов стран, погашения внешних долговых обязательств, регулирования рыночных валютных курсов национальных денежных единиц. Находятся во владении и распоряжении центральных банков и государства, правительства, финансовых органов, а также международных валютно-кредитных организаций.

4.резервные фонды хозяйствующих субъектов

5.специальные резервные фонды некоторых министерств и ведомств.

Эта классификация финансовых резервов обусловливается группировкой финансовых отношений, их местом и ролью в процессе воспроизводства. В соответствии с ней бюджетные резервы способствуют ликвидации диспропорций и временных нарушений хода социально- экономических процессов; страховые резервы и резервные фонды хозяйствующих субъектов обеспечивают в нужных масштабах и пропорциях непрерывность процесса воспроизводства на микро- и макроуровне даже при возникновении неожиданных обстоятельств и разного рода случайностей: золотовалютные резервы гарантируют устойчивость национальной валюты; специальные резервные фонды министерств и ведомств и бюджетные резервы позволяют финансировать новые возникающие в течение финансового года потребности, обусловленные научно-техническими достижениями и открытиями; благодаря специальным фондам министерств создаются возможности для резервирования части финансовых ресурсов в рамках отдельных министерств.

В зависимости от функционального назначения выделяют финансовые резервы для:

1) осуществления непредвиденных расходов, потребность в которых возникает в ходе выполнения производственно-финансовых планов - частично используются бюджетные резервы (резервные фонды Президента РФ, Правительства РФ, органов исполнительной власти в субъектах РФ, фонды непредвиденных расходов и др.) и резервные фонды хозяйствующих субъектов, а также специальные резервные фонды министерств;

2) обеспечения стабильного исполнения бюджетов всех уровней - используются все виды бюджетных резервов, а в случае необходимости и золотовалютные резервы страны;

3) обеспечения отраслевых расходов (связанных с новыми научно-техническими достижениями и открытиями, оказанием финансовой помощи предприятиям и т.п.) - используются отраслевые фонды министерств и ведомственные резервные фонды Президента РФ и Правительства РФ, формируемые на федеральных и региональных уровнях;

4) покрытия убытков и иного ущерба, вызванного стихийными бедствиями, неблагоприятными погодными условиями, несчастными случаями и другими обстоятельствами - используются разнообразные страховые фонды, страховые резервы, резервные (страховые) фонды хозяйствующих субъектов и (частично) бюджетные резервы.

Финансовые резервы подразделяют также на:

А) стратегические, связанные с освоением новых месторождений полезных ископаемых, укреплением границ государства и т.п. (используются средства Резервного фонда Президента РФ и резервных фондов органов исполнительной власти);

Б) оперативные, предназначенные для ликвидации сбоев в воспроизводственном процессе у хозяйствующих субъектов (за счет страховых фондов) или внутригодовых кассовых разрывов в бюджетах органов власти разных уровней (за счет оборотной кассовой наличности)

Группировка финансовых резервов может осуществляться и в зависимости от уровня их формирования:

1.централизованные,

2.децентрализованные;

А также методов образования:

1.бюджетный - который предусматривает создание в составе каждого бюджета резервов;

2.отраслевой - предусматривает создание за счет отчислений из прибыли предприятий финансовых резервов на уровне определенной отрасли..

3.хоз-расчетный - формирование финансовых резервов предприятий, организаций, учреждений;

4.страховой - образование фондов страховых организаций.

ГЛАВА 2. Финансовые резервы РФ

2.1 Резервный фонд

Резервный фонд Российской Федерации сформирован 1 февраля 2008 года, после разделения Стабилизационного фонда на резервный фонд и Фонд национального благосостояния России. На 1 января 2012 года сумма резервного фонда составляла 811,52 млрд руб.

Резервный фонд представляет собой часть средств федерального бюджета, подлежащих обособленному учёту и управлению в целях осуществления нефтегазового трансферта в случае недостаточности нефтегазовых доходов для финансового обеспечения указанного трансферта.

После формирования нефтегазового трансферта в полном объёме нефтегазовые доходы поступают в Резервный фонд. Нормативная величина Резервного фонда утверждается федеральным законом о федеральном бюджете на очередной финансовый год и плановый период в абсолютном размере, определенном исходя из 10 % прогнозируемого на соответствующий год объёма валового внутреннего продукта. После наполнения Резервного фонда до указанного размера нефтегазовые доходы направляются в Фонд национального благосостояния России.

Резервный фонд формируется за счет:

- нефтегазовых доходов федерального бюджета в объёме, превышающем утверждённую на соответствующий финансовый год величину нефтегазового трансферта при условии, что накопленный объём Резервного фонда не превышает его нормативной величины;

- доходов от управления средствами Резервного фонда.

Целями управления средствами Резервного фонда являются обеспечение сохранности средств Фонда и стабильного уровня доходов от его размещения в долгосрочной перспективе. Управление средствами фонда в указанных целях допускает возможность получения отрицательных финансовых результатов в краткосрочном периоде.

Управление средствами Резервного фонда осуществляется Министерством финансов Российской Федерации в порядке, установленном Правительством Российской Федерации. Отдельные полномочия по управлению средствами Резервного фонда могут осуществляться Центральным банком Российской Федерации.

Управление средствами Резервного фонда может осуществляться следующими способами (как каждым по отдельности, так и одновременно):

1) путем приобретения за счет средств Фонда иностранной валюты и ее размещения на счетах по учету средств Резервного фонда в иностранной валюте (долларах США, евро, фунтах стерлингов) в Центральном банке Российской Федерации. За пользование денежными средствами на указанных счетах Центральный банк Российской Федерации уплачивает проценты, установленные договором банковского счета;

2) путем размещения средств Фонда в иностранную валюту и финансовые активы, номинированные в иностранной валюте, перечень которых определен законодательством Российской Федерации.

Министерство финансов Российской Федерации управляет средствами Резервного фонда в соответствии с первым способом, то есть путем размещения средств на валютных счетах в Центральном банке Российской Федерации, следующим образом. Согласно утвержденному Министерством финансов Российской Федерации порядку расчета и зачисления процентов, начисляемых на счета по учету средств Резервного фонда в иностранной валюте, Банк России уплачивает на остатки на указанных счетах проценты, эквивалентные доходности индексов, сформированных из финансовых активов, в которые могут размещаться средства Резервного фонда, требования к которым утверждены Правительством Российской Федерации.

Правительство Российской Федерации устанавливает предельные доли разрешенных финансовых активов в общем объеме размещенных средств Резервного фонда. В целях повышения эффективности управления средствами Резервного фонда Министерство финансов Российской Федерации уполномочено утверждать нормативные доли разрешенных финансовых активов в общем объеме размещенных средств Резервного фонда в пределах соответствующих долей, установленных Правительством Российской Федерации.

2.2 Фонд национального благосостояния России

Фонд национального благосостояния России сформирован 1 февраля 2008 года, после разделения Стабилизационного фонда на Резервный фонд и Фонд национального благосостояния. На 1 января 2012 года сумма фонда составляла 2794,43 млрд руб.

Фонд национального благосостояния представляет собой часть средств федерального бюджета, подлежащих обособленному учету и управлению в целях обеспечения софинансирования добровольных пенсионных накоплений граждан Российской Федерации, а также обеспечения сбалансированности (покрытия дефицита) бюджета Пенсионного фонда.

Фонд национального благосостояния формируется за счет:

- нефтегазовых доходов федерального бюджета в объеме, превышающем утвержденный на соответствующий финансовый год объем нефтегазового трансферта, в случае, если накопленный объем средств Резервного фонда достигает (превышает) его нормативную величину;

- доходов от управления средствами Фонда национального благосостояния.

Средства Фонда национального благосостояния могут быть использованы на софинансирование добровольных пенсионных накоплений граждан России и обеспечение сбалансированности (покрытие дефицита) бюджета Пенсионного фонда Российской Федерации. Объем средств Фонда национального благосостояния, направляемых на указанные цели, устанавливается федеральным законом о федеральном бюджете на очередной год и плановый период.