На нашем форуме часто задают вопросы о том, должен ли индивидуальный предприниматель производиться отчисления в Фонд социальной защиты Министерства труда и социальный защиты Республики Беларусь.

В этом уроке я хотел бы раскрыть данный вопрос и описать наиболее распространенные случаи, возникающие в практике , относительно ИП и ФСЗН РБ.

Из этого урока вы узнаете:

1. Основные нормативные акты по заявленной теме.

2. Обязан ли ИП уплачивать взносы (отчисления) в ФСЗН?

2. Каков размер платежей в ФСЗН для индивидуальных предпринимателей?

Правовое регулирование детальности ИП, применительно к ФСЗН

Основными нормативными актами по теме нашего урока являются:

1) Трудовой Кодекс Республики Беларусь;

2) Указ Президента Республики Беларусь от 16.01.2009 № 40 «О Фонде социальной защиты населения Министерства труда и социальной защиты»;

3) Положение о Фонде социальной защиты населения Министерства труда и социальной защиты Республики Беларусь»;

4) Положение об уплате обязательных страховых взносов, взносов на профессиональное пенсионное страхование и иных платежей в Фонд социальной защиты населения Министерства труда и социальной защиты;

5) Налоговый кодекс Республики Беларусь.

Нужно ли ИП платить отчисления в ФСЗН?

По общему правилу, индивидуальные предприниматели обязаны производить отчисления в Фонд социальной защиты. О размерах таких отчислений поговорим чуть позже.

Для разных групп индивидуальных предпринимателей предусмотрены условия оплаты (не оплаты) отчислений, в зависимости от некоторых факторов.

Предлагаю условно разграничить предпринимателей по следующим четырем группам:

* Индивидуальные предприниматели, подпадающие под данное условие, не обязаны платить ФСЗН, но могут это делать, при условии подачи соответствующего заявления о желании производить отчисления. К таким ИП относятся, в том числе, предприниматели, получающие все виды пенсий, пособия по уходу за ребенком до достижения им возраста 3-х лет, обучающиеся на дневных отделениях в ПТУ, техникумах и ВУЗах.

Размеры и условия отчисления для ИП в ФСЗН

Предприниматели исчисляют и уплачивают отчисления в ФСЗН самостоятельно, не позднее 1 апреля текущего года за предыдущий год (год, в котором осуществлялась предпринимательская деятельность).

1. Индивидуальные предприниматели, плательщики единого налога. Исчисляют и уплачивают отчисления в ФСЗН самостоятельно. Сумма таких отчислений должна быть не менее суммы, исчисленной из минимальной заработной платы (МЗП), пропорционально количеству дней в истекшем году в которых ИП осуществлял предпринимательскую деятельность (уплачивал единый налог).

2. Индивидуальные предприниматели, которые не являются плательщиками единого налог (ОСН, УСН). Исчисляют и уплачивают ФСЗН самостоятельно исходя из МЗП за месяцы осуществления предпринимательской деятельности, при условии получения дохода.

То есть если деятельность осуществлялась, но дохода получено не было – объекта исчисления ФСЗН не будет. Если сума дохода в соответствующих месяцах была менее установленной МЗП – расчет отчислений производится исходя из фактически полученного дохода по правилам главы 16 Налогового кодекса Республики Беларусь.

3. Уплата ФСЗН за привлеченных лиц. Если ИП привлекает работников, то помимо соблюдения условий по пунктам № 1 и № 2 данной части урока, — ему необходимо исчислять и уплачивать ФСЗН (подоходный налог) за привлеченных лиц.

При предоставлении работы гражданам по трудовым и гражданско-правовым договорам, ИП обязан произвести отчисления не позднее дня, установленного договором для выплаты вознаграждения и/или дня, установленного для выплаты заработной платы за предыдущий (отработанный месяц).

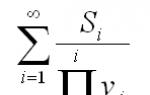

Размеры отчислений в ФСЗН

Надеюсь, что данная информация по работе ИП с ФСЗН будет вам полезной. В следующем уроке мы поговорим о случаях, когда индивидуальные предприниматели обязаны проходить постановку на учет в Белгосстрах и уплачивать отчисления в Белгосстрах.

Подписывайтесь на новые (форма подписки прямо под этим уроком) и всегда будьте в курсе изменений законодательства. Следите за нашими уроками!

© Андрей БУШМАКИН

Все индивидуальные предприниматели, осуществляющие свою деятельность, обязаны платить страховые взносы в соответствии с законодательством. Обязательные страховые взносы составляют: пенсионное и социальное виды страхования, которые уплачиваются в фонд социальном защиты населения (ФСЗН).

Кто платит взносы?

Платят все, кроме следующих ИП:

- занимающихся предпринимательством и состоящие в трудовых отношениях одновременно

- получающие пенсию

- получающие высшее, средне-специальное и техническое виды образования в дневной форме обучения

- имеющие право на пособие по уходу за ребенком в возрасте до 3-х лет.

Внимание!

Ранее, также освобождались от обязательной уплаты налогов иностранные граждане и лица без гражданства, зарегистрированные в качестве ИП на территории РБ. Но сейчас в соответствии с Указом Президента от 31.12.2015 №2015, данные лица в обязательном порядке уплачивают взносы на общих основаниях.

Также, если ИП привлекает работников, то он платит как за себя, так и за работника в обязательном порядке.

Что включают в себя взносы?

Виды обязательных взносов

Пенсионное страхование, которое включает:

- страхование на случай достижения пенсионное возраста

- страхование по случаю инвалидности

- страхование по случаю потери кормильца

Социальное страхование, включающее:

- Временная нетрудоспособность

- беременность и роды

- уход за ребенком в возрасте до 3-х лет

- предоставление одного свободного от работы дня в месяц родителю, воспитывающему ребенка-инвалида в возрасте до 18 лет

- смерть застрахованного или смерть члена семьи

Размер и расчет взносов

Сумма взносов определяется из дохода предпринимателя, полученного за истекший год. При этом сумма таких взносов не должна быть менее, чем сумма размеров минимальной заработной платы (330 рублей ), установленной законодательством с учетом индексации.

Обязательные взносы составляют 35% (29%-пенсионное страхование, 6%-социальное) от размера минимальной заработной платы, значит 35%*305 рублей=115,5 рублей сумма взносов за 1 месяц.

Срок уплаты взноса

Установлен единый срок уплаты обязательных страховых взносов-не позднее 1 марта года, следующего за отчетным годом. К примеру, до 1 марта 2020 года нужно уплатить взнос за весь 2019 год.

В 2019 году общая сумма взносов при сохранении нынешнего размера минимальной заработной платы составит 1386 р. (115,5 р. в месяц). Указ № 500 предусматривает также возможность уплачивать взносы в течение всего отчетного года.

Как платить если деятельность предпринимателя не осуществляется?

Если вы числитесь зарегистрированным в государственном регистре юридических лиц и индивидуальных предпринимателей, но по каким-то причинам не осуществляете деятельность (например, вы работали в течение 3-х месяцев, а потом временно на 2 месяца вы не осуществляете деятельность из-за экономических проблем или клиентов мало и пользуются услугами очень редко), то все равно вы обязаны перечислять обязательные взносы в фонд социальной защиты населения за все периоды. То есть хоть даже в течение одного года 2 месяца вы не осуществляли деятельность взнос придется уплатить.

Однако существуют случаи, когда предприниматель за какой-либо период не уплачивает взносов. Обязательные страховые взносы не уплачиваются в фонд социальной защиты населения в случаях, предусмотренных п.20 положения о ликвидации (прекращении деятельности) субъектов хозяйствования , а именно, в случаях:

- прохождения срочной или альтернативной службы

- нахождения в учреждениях уголовно-исполнительной системы

- нахождения в следственных изоляторов органов государственной безопасности

- вынесения ИП приговора, связанного с лишением права заниматься предпринимательской деятельностью

- иных случаях, предусмотренных законодательными актами

Брестчанин Владислав работает индивидуальным предпринимателем вот уже несколько лет. За это время у него не раз возникали сложности в работе: то просел рынок, потом пошли неплатежи. Бывали месяцы, когда доходов у него не было совсем и за них он остался должен Фонду социальной защиты больше 800 рублей.

- Я работаю по упрощенной системе налогообложения и обязан уплачивать взносы в ФСЗН в размере 35% от минимальной зарплаты в месяц (за прошлый год эта сумма составила 989 рублей. - Прим. Onliner.by), - говорит мужчина. - Занимался грузоперевозками, но в 2014-2015 году был спад в этой отрасли, объемы резко упали. Приходилось месяцами ждать оплаты, закладывать свои деньги, чтобы как-то жить и работать. В общем, все как-то как снежный ком навалилось. Решил менять сферу, пошел в торговлю: стал работать торговым представителем по договору подряда. Здесь тоже оказались проблемы со своевременной оплатой работы. Опять пошли месяцы провиса. Так за два года у меня появилось больше 800 рублей долга по отчислениям в ФСЗН плюс пошла пеня.

Мужчина говорит, что пытался общаться с управлением ФСЗН по Брестской области: ему предложили отсрочку на несколько месяцев либо второй вариант - приостановить деятельность.

- Потом я узнал, что приостановление деятельности ИП не освобождает меня от уплаты взносов в ФСЗН, - говорит Владислав. - Как только я возобновлю деятельность - мне придется уплатить все до копейки за тот период, на который я приостанавливался. Ну или вариант закрыть ИП, но этого по объективным причинам сделать не мог. В итоге до января нынешнего года у меня висел вот этот долг в 820 рублей. По белорусскому законодательству, если я не заплачу его, то меня не выпустят из страны или даже арестуют автомобиль, без которого я не могу работать. Но я же не виноват в том, что ситуация в стране сложная.

В итоге мужчина взял взаймы у друзей и выплатил долг. Сейчас ждет калькуляцию пени. Говорит, что там тоже немаленькая сумма.

- Знаете, что меня во всей этой истории больше всего возмущает? Ведь когда ты работаешь по найму и тебя вдруг увольняют, ты можешь месяцами искать новое место и никто не требует от тебя уплаты взносов в ФСЗН. Почему нельзя сделать для ИП точно так же: нет доходов - не плати. Почему такая несправедливость?

Что говорит ФСЗН?

Начальник управления методологии сбора платежей и профессионального пенсионного страхования Фонда социальной защиты населения Министерства труда и социальной защиты Елена Хлус отмечает: заданные предпринимателем вопросы связаны с развитием законодательства на перспективу и не касаются действующего порядка уплаты взносов в ФСЗН.

- Учитывая, что вопросы по поводу уплаты ФСЗН со стороны ИП поднимаются и обсуждаются, прорабатываются вопросы по изменению отдельных его положений, готовится соответствующий проект Указа, дату вступления в силу которого пока сложно определить, - объяснила Елена Хлус. - Но это только планы, а в реальности надо понимать, что за 2017 год срок уплаты истекает 1 марта 2018 года.

Доход для исчисления взносов определяется предпринимателем самостоятельно, но при этом его сумма не должна быть менее размеров минимальной заработной платы. Следует отметить, что ничто не мешает предпринимателю вносить платежи на протяжении текущего года и не накапливать всю сумму к 1 марта. Минимальный платеж за полный календарный год составляет 1113,00 руб.

В отношении тех лиц, которые имеют льготы по уплате взносов (наличие трудовых отношений, является собственником и руководителем юридического лица, уход за ребенком до 3 лет, обучение, приостановка деятельности в случаях пребывания в армии, местах лишения свободы, вынесения приговора о лишении права заниматься предпринимательской деятельностью) сумма взносов рассчитывается с учетом этих периодов. При этом предприниматели должны побеспокоиться о своевременном предоставлении подтверждающих сведений в органы фонда по месту постановки на учет (по законодательству это является их обязанностью). По тем предпринимателям, которые подали заявление на прекращение деятельности в регистрирующий орган, взносы рассчитываются до указанной в заявлении даты ее прекращения.

В случае неуплаты взносов в срок, начиная со 2 марта, формируется задолженность, которая в обязательном порядке подлежит взысканию органами фонда. За каждый день просрочки начисляются пени. При этом надо понимать, что задолженность, образовавшаяся за прошлые годы, должна быть также уплачена в фонд.

В дополнение хотелось бы отметить, что предпринимательская деятельность осуществляется на свой страх и риск (ст. 1 Гражданского кодекса). Полагаю, что минимизировать эти риски, в том числе связанные с уплатой налогов, взносов и др. платежей, возможно только при условии, что вы хорошо ориентируетесь в действующем законодательстве.

Хотелось бы просто напомнить, что уплата взносов в ФСЗН - это гарантия социальной защищенности гражданина при оплате пособий по временной нетрудоспособности и отдельных видов пособий семьям, воспитывающим детей, и, конечно, будущая пенсия. Сегодня право на трудовую пенсию имеют граждане, у которых продолжительность периода уплаты взносов в ФСЗН не менее 16 с половиной лет, в 2025 году - 20 лет. В противном случае пенсию по возрасту не назначат. Гражданин сможет лишь рассчитывать на получение социальной пенсии.

Источник: Інфа-Кур’ер

Сколько самозанятому надо платить в ФСЗН

Недавно принятый президентом указ №337 расширил до 30 перечень видов деятельности, которыми можно заниматься физическим лицам без регистрации в качестве индивидуального предпринимателя. Теперь, чтобы колоть дрова, стричь волосы и делать маникюр на дому, ремонтировать компьютеры и делать веб-сайты, класть печи, ремонтировать обувь и часы, достаточно уведомить налоговые органы о начале деятельности и уплатить налоги (раз в год) до начала ее осуществления.

Однако виды деятельности, которые не требуют открытия ИП, на данный момент не подпадают под социальное страхование. А для права на пенсию необходим страховой стаж. Сколько же самозанятому белорусу нужно платить в ФСЗН, чтобы обеспечить себя в старости хотя бы минимальной пенсией?

С 1 января 2017 года минимальная зарплата в Беларуси составляет 265 рублей. Для того чтобы самозанятому белорусу получать минимальную пенсию, необходимо в течение 16 лет (а к 2025 году страховой стаж увеличится до 20 лет) каждый год до 1 марта платить 35% (29% - на пенсионное страхование и 6% - на социальное) от минимальной заработной платы, установленной государством. То есть 1113 рублей в год. Платить можно как разовым платежом, так и ежемесячно.

«Если, например, ремесленник становится на учет в Фонд социальной защиты населения, уплачивает страховые взносы, то приобретает право в будущем на получение пенсии. Если же ремесленник не стал на учет в фонд и страхового стажа у него нет, то права на трудовую пенсию у него не будет. Ему может быть назначена только социальная пенсия. С 1 августа 2017 года размер бюджета прожиточного минимума составляет 197 рублей 57 копеек. Минимальный размер пенсии по возрасту с учётом доплаты - 174 рубля 61 копейка. Социальная пенсия назначается женщинам в возрасте 60 лет, мужчинам - в 65 лет. Размер пенсии - 50% от бюджета прожиточного минимума. А на сегодня это чуть меньше 100 рублей», - пояснил Валерий Ковальков, замминистра труда и социальной защиты.

Источник: Інфа-Кур’ер

Кто теперь может быть самозанятым

Указ №337, подписанный президентом 19 сентября, создает в стране дополнительные условия для самозанятости и содействует развитию предпринимательства. Согласно ему, уже с 19 октября многими видами деятельности можно будет заниматься без регистрации ИП или юрлица.

В список видов экономической деятельности, которыми белорусы могут заниматься, не регистрируя себя в качестве ИП при условии уплаты ими единого налога, попали:

- реализация самостоятельно изготовленных хлебобулочных, кондитерских и кулинарных изделий,

- предоставление мест для краткосрочного проживания (жилой или садовый дом, дача),

- выполнение работ по ремонту часов, обуви,

- ремонт и восстановление, в том числе перетяжка мебели из материалов заказчика,

- пошив одежды (в том числе и головных уборов),

- настройка музыкальных инструментов,

- распилка дров,

- погрузка грузов,

- кладка печей и каминов,

- выполнение отделочных работ,

- оформление (украшение) автомобилей,

- оказание услуг по разработке веб-сайтов,

- обслуживание компьютерного и периферийного оборудования,

- оказание услуг по дизайну помещений, интерьера, мебели, одежды и обуви, графическому дизайну,

- оказание парикмахерских и косметических услуг.

В перечне легализованы те виды деятельности, которые сегодня фактически осуществляются физлицами на дому, например, парикмахерские услуги, либо могут осуществляться в таких условиях без угрозы причинения вреда как отдельно взятым гражданам, так и обществу в целом, говорится в пояснении к указу.

Чтобы заниматься такими видами деятельности, нужно написать заявление (в произвольной форме) в местную налоговую инспекцию. После чего уплатить единый налог - и можно начинать работу.

Источник: БелТА

Какие налоги в разных городах возьмут с самозанятых

Базовые ставки единого налога для видов деятельности, которыми граждане вправе заниматься без регистрации в качестве индивидуальных предпринимателей (согласно указу №337) дифференцированы по типам населенных пунктов. По словам начальника отдела налогообложения ИП Министерства по налогам и сборам Татьяны Путрик, указом определен диапазон базовых ставок единого налога по каждому виду деятельности. При этом базовые ставки отличаются в зависимости от места жительства и работы самозанятого лица.

Например, для Минска, Минского района и областных центров свой диапазон ставок, для сельской местности - свой. Областные Советы депутатов и Минский горсовет до 19 октября должны установить конкретный размер ставки единого налога по каждому виду деятельности в пределах диапазона базовых ставок, установленных документом.

Механизм по уплате налогов будет работать так. Человеку, который пожелает работать как самозанятый, надо будет до начала этой работы представить в свою налоговую уведомление о том, чем конкретно и как долго он будет заниматься. Налоговый орган насчитает единый налог, который придется заплатить в бюджет, после чего гражданин может приступить к работе. Поскольку ему не нужно регистрироваться в качестве ИП, то нет и обязанности вести учет, предоставлять какую-либо отчетность в налоговую.

27 декабря 2018 год Президент Республики Беларусь подписал , в соответствии с которым самозанятые граждане, деятельность которых не относится к предпринимательской, получили право участвовать в государственном социальном страховании. А индивидуальные предприниматели, нотариусы и адвокаты теперь смогут платить взносы в ФСЗН только за период фактического осуществления своей деятельности с получением дохода. Ранее Министерство труда и социальной защиты нововведение. Теперь сотрудники Фонда социальной защиты населения Минтруда и соцзащиты пояснили некоторые нюансы реализации Указа.

Ответственность за неуплату взносов

Уплата взносов в ФСЗН для ИП, адвокатов и нотариусов осталась обязательной. Поэтому за неполноту или несвоевременность уплаты взносов будут применяться меры административной ответственности, сообщила управляющий Фондом социальной защиты населения Наталия Павлюченко . За уклонение от уплаты взносов полагается штраф в размере 20 % от суммы, не уплаченной в бюджет фонда, взыскание задолженности с ИП с учетом пени, которая сформирована. Ответственность также предусмотрена за не предоставление формы персонифицированного учета и предполагает предупреждение или взыскание суммы в размере до 20 базовых величин.

В первую очередь контроль за уплатой индивидуальными предпринимателями взносов в ФСЗН будет осуществляться при ликвидации ИП. Для этого будут запрашиваться сведения о движении средств на расчетных банковских счетах, осуществляться сверка с базой данных налоговых и других государственных органов. Например, информационными ресурсами республиканских органов государственного управления, в том числе Единым государственным регистром юридических лиц и индивидуальных предпринимателей.

Эти же инструменты выборочно будут применяться и при сверке данных о периодах осуществления и неосуществления деятельности после подачи форм персонифицированного учета.

К слову, вступило в силу правления Фонда социальной защиты населения Министерства труда и социальной защиты Республики Беларусь от 10 января 2019 г. № 1, которым инструкция о порядке заполнения формы документа персонифицированного учета дополняется специальным кодом, отражающим неосуществление деятельности физическим лицом, самостоятельно уплачивающим страховой взнос.

Декларировать периоды осуществления своей деятельности и предоставлять в ФСЗН документы персонифицированного учета ИП, адвокаты и нотариусы будут 1 раз в год, не позднее 31 марта года, следующего за отчетным годом.

Начальник управления развития информатизации и персонифицированного учета Фонда социальной защиты населения Нина Габар рассказала, как им действовать: имея ключ госСУОК и атрибутный сертификат, ИП, адвокат или нотариус в личном кабинете на портале фонда соцзащиты может проверить сумму уплаченных взносов, ознакомиться с формой ПУ-3, подписать ее электронной цифровой подписью и предоставить в орган фонда. Либо заполнить форму ПУ-3 с помощью программного комплекса по вводу документов индивидуального (персонифицированного) учета, распечатать, подписать, взять с собой копию в электронном виде и принести в орган фонда соцзащиты.

Уплатить обязательные страховые взносы за прошлый год следует не позднее 1 марта 2019 года, сумму можно подсчитать с помощью калькулятора на портале ФСЗН. Минимальный взнос в случае осуществления деятельности в течение всего года – 1281 р. (106,75 р. в месяц или 35 % от минимальной заработной платы). За 2019 год общая сумма взносов при сохранении нынешнего размера минимальной заработной платы составит 1386 р. (115,5 р. в месяц). Указ № 500 предусматривает также возможность уплачивать взносы в течение всего отчетного года.

Напомним, что по Указу № 500 органам Фонда социальной защиты населения разрешается взыскивать задолженность плательщиков взносов с электронных кошельков.

Как самозанятым гражданам уплачивать взносы в ФСЗН: алгоритм действий

По данным налоговых органов за 2018 год в Беларуси 37 тысяч самозанятых лиц. Наталия Павлюченко пояснила, как им следует действовать для уплаты взносов в ФСЗН – не менее, чем с размера минимальной заработной платы, чтобы получить право на пенсию при достижении пенсионного возраста, инвалидности, потере кормильца.

Надо обратиться в орган фонда по месту регистрации, предоставив паспорт и документ, подтверждающий ведение бизнеса как самозанятого лица (квитанцию об уплате единого налога), и написать заявление о постановке на учет в ФСЗН. Самозанятому лицу будет присвоен уникальный номер плательщика фонда, который вместе с уплатой взносов дает право на участие в государственной системе социального страхования.

Ежемесячная сумма взноса на пенсионное страхование для самозанятого лица – 29 % от минимальной заработной платы. Сейчас минималка состаявляет 330 р., соответственно ежемесячный взнос – 95,7 р. или 1 148,4 р. в год. Вносить ее можно сразу за год, помесячно и даже каждую неделю.

В страховой стаж работы, применяемый для определения права на трудовую пенсию, засчитываются периоды деятельности только при условии, что в течение этих периодов производилась уплата взносов в бюджет фонда соцзащиты. Периоды, за которые взносы не уплачены либо уплачены из расчета ниже минимального размера, в стаж работы зачтены не будут либо засчитаются пропорционально сумме уплаченных взносов.

Например, при минимальной заработной плате в 2018 году в 305 р. минимальный ежемесячный платеж для ИП при осуществлении деятельности целый месяц – 106,75 р., самозанятого лица – 88,45 рублей. Если ИП за месяц перечислил в бюджет ФСЗН половину – 53,4 р., самозанятый – 44,23 р., то в страховой стаж для назначения пенсии им засчитается только 15 дней.

До 2014 года страховой стаж, который учитывается при определении права на трудовую пенсию, составлял 5 лет, затем его увеличили до 10 и 15 лет. Сейчас продолжается поступательное (ежегодно на полгода) увеличение страхового стажа, в 2019 году минимальный страховой стаж для назначения пенсии составит 17 лет и к 2025 году достигнет 20 лет.

По возможности сумма уплаты взносов должна быть больше минимальной, предупреждают в фонде соцзащиты, потому что если уплачиваешь взносы 20 лет от минимальной заработной платы, то минимальная трудовая пенсия по возрасту составит 216 р. Те, кто не сформировал нужный для получения трудовой пенсии страховой стаж, могут по достижении пенсионного возраста оформить социальную пенсию, сегодня это 50 % бюджета прожиточного минимума – 107 р. В настоящий момент ее получают 3,6 тысяч человек.

Проверить свой страховой стаж за период, начиная с 1 января 2003 года, можно обратившись в органы фонда соцзащиты за бесплатной выпиской из индивидуального лицевого счета.

В цифрах

В бюджете ФСЗН на 2019 год заложены доходы от ИП и самозанятых лиц на уровне 2018 года, то есть порядка 123 млн рублей (по подсчетам на середину января, данные еще будут уточняться в течение отчетного периода) – это 1 % от суммы обязательных страховых взносов в целом.

Анна Шилец, Национальный правовой Интернет-портал Республики Беларусь

При использовании материала гиперссылка на источник обязательна!

Нашли ошибку? Выделите текст с ошибкой и нажмите «Ctrl+Enter ».