?11

Введение…………………………………………………….. ……………………2

Глава 1. Понятие и сущность оптимизации налогообложения

1.1 Системы налогообложения на предприятиях и сущность оптимизации налогообложения……………………………………… ………………………….4

1.2 Оптимизация налогообложения, как способ снижения налоговой нагрузки предприятия: методика и методы оптимизации………………………………...7

Глава 2. Анализ налогообложения ООО "Пет-хлеб"

2.1 Экономическая характеристика предприятия……………………………..16

2.2 Особенности налогового учета на предприятии…………………………..19

2.3 Анализ налогообложения предприятия……………………………………20

Глава3. Пути оптимизации налогообложения ООО "Пет-хлеб"……………..26

Заключение…………………………………………………… …………………40

Список литературы…………………………………………………… …………46

Приложения…………………………………………………… ………………...48

ВВЕДЕНИЕ

Рыночная отношения, сложившиеся в России, оказали влияние на экономическую систему страны на современном этапе развития, став основой развития различных видов производств. Важным фактором в развитии любого бизнеса является налоговая политика государства. Уплачивать законно установленные налоги и сборы обязанность каждого субъекта хозяйствования, при этом возникает естественное стремление сэкономить, вытекающее из определения предпринимательства. В этих условиях организация может функционировать успешно, только соблюдая правильную, грамотно спланированную налоговую политику предприятия. Обязательным элементом этой политики является оптимизация налогообложения призванная снизить размер налоговых отчислений.

Актуальность темы курсовой работы заключается в том, что в экономический кризис повлек за собой две совершенно противоположные тенденции в налоговом планировании. С одной стороны, компании в своем стремлении максимально сократить расходы стали применять более агрессивные методы налоговой оптимизации. Им явно не хватило тех поблажек, которые предоставило государство в виде поправок в НК РФ. С другой – чиновники усилившие контроль за пополнением бюджета. В такой ситуации особую важность приобретает для компаний тщательная продуманность при разработке новых и реализации существующих способов оптимизации.

Целью исследования является разработка комплекса научных предложений и практических рекомендаций по применению схем налоговой оптимизации на предприятии ООО "Пет-хлеб".

Для достижения намеченной цели в работе были поставлены следующие задачи:

? определить теоретические основы налоговой оптимизации;

? дать экономическую характеристику объекту исследования;

? изучить существующую на предприятии систему налогообложения;

? разработать пути оптимизации налогообложения данного предприятия.

Объектом исследования является предприятие ООО "Пет-хлеб".

Предметом исследования является существующая система налогообложения в ООО "Пет-хлеб".

Для достижения цели курсовой работы и реализации поставленных задач были использованы такие методы научного познания как: анализ, обобщение, описание, сравнительно-правовой и формально-юридический метод.

Структура работы включает: введение, три главы, заключение, список литературы и приложения.

В первой главе курсовой работы рассмотрены общие методологические вопросы оптимизации налогообложения, приведена методика налогообложения для предприятий.

Во второй главе курсовой работы дана экономическая характеристика ООО "Пет-хлеб". Произведен анализ экономического потенциала и действующей системы налогообложения исследуемого предприятия.

Третья глава посвящена разработке схем налоговой оптимизаций для ООО "Пет-хлеб".

ГЛАВА 1. ПОНЯТИЕ И СУЩНОСТЬ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ

1.1 СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ НА ПРЕДПРИЯТИЯХ И СУЩНОСТЬ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ

В современном мире сложилась тенденция, согласно которой предприниматели, руководители и рядовые налогоплательщики рассматривают налоги как потери для бизнеса, а государства в свою очередь стремится со своей стороны подействовать на своих граждан внушениями о том, что налоги являются платой за цивилизованное общество. По причине того, что предприниматели не могут самостоятельно выбирать виды и размеры налогов, которые они согласны платить, поскольку законодательно оговорены все налоги и порядок их уплаты в бюджет страны, при наличии соответствующих органов контроля в обязанности которых входит надзор за надлежащим исполнением налогового законодательства, бизнес сообществу остаётся только искать пути обхода этих законов, это естественное стремление снизить налоговое бремя послужило причиной возникновения такого явление, как оптимизация налогообложения. Под налоговой оптимизацией понимаются организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений.

Зачастую налоговая оптимизация ассоциируется с минимизацией налоговых отчислений в бюджет. В действительности, конечно, целью должна быть не минимизация, т.е. снижение налогов, а увеличение прибыли предприятия после налогообложения. Процесс оптимизация налогообложения, связан с достижением определенных пропорций всех финансовых аспектов сделки или проекта. Понятие оптимизация налогообложения намного шире: помимо минимизации, ее инструментами являются отсрочка уплаты налогов, уменьшение суммы выплачиваемых в бюджет средств и другие. В рамках действующего на данный момент в РФ законодательства, для предпринимательства предусмотрены несколько альтернативных налоговых режимов, характерные особенности которых показаны на рисунке 1.

Общая система налогообложения подразумевает уплату всех видов федеральных, региональных и местных налогов, таких как:

? НДС;

? акцизы, налог на прибыль;

? налог на доходы физических лиц;

? налог на имущество организаций;

? транспортный налог;

? единый социальный налог или с 2010г. взносы на социальные выплаты

В свою очередь упрощенная система налогообложения дает возможность юридическим лицам и индивидуальным предпринимателям добровольно перейти на уплату единого налога. Применение упрощенной системы налогообложения (УСН) предусматривает замену уплаты следующих налогов (таблица 1.1).

Налогоплательщики при такой системе налогообложения являются плательщиками страховых взносов на обязательное пенсионное страхование.

Применять УСН не имеют права организации и индивидуальные предприниматели, которые по виду занимающейся деятельностью, попадают в следующие категории: банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды, производители подакцизных товаров, а также занимающиеся добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых, занимающиеся игорным бизнесом, нотариусы, занимающиеся частной практикой.

Налогоплательщики, применяющие УСН, обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании Книги учета доходов и расходов.

Форма Книги доходов и расходов, а также порядок отражения в ней хозяйственных операций утверждается приказом Министерства РФ по налогам и сборам при согласовании с Министерством финансов.

Книга открывается на один календарный год, может выполняться как в бумажном, так и в электронном виде, и ведется на русском языке. По окончании налогового периода Книга, которая велась в электронном виде, выводится на бумажный носитель.

Объект налогообложения, налоговая база, ставки налога. Налоговый кодекс РФ определяет два объекта налогообложения: доходы и доходы, уменьшенные на величину расходов.

При этом выбор остаётся за налогоплательщиком и не может быть изменён в течение всего срока применения УСН.

Налоговой базой признаётся денежное выражение доходов и денежное выражение доходов, уменьшенных на величину расходов.

Организации и индивидуальные предприниматели, применяющие УСН, обязаны использовать только кассовый метод учёта доходов и расходов.

Налоговые ставки:

6% - объект налогообложения доходы;

15% - объект налогообложения доходы, уменьшенные на величину расходов.

Система налогообложения в виде единого налога на вменённый доход (ЕНВД) вводится в действие законами субъектов РФ, применяется наряду с общей системой налогообложения и распространяется только на определенные виды деятельности (346.26 НК РФ).

Налоги, которые заменяет ЕНВД:

? ЕСН (в отношении выплат, производимых физическим лицам в связи с деятельностью, облагаемой ЕНВД);

? налог на прибыль организаций (в части прибыли, полученной от деятельности, облагаемой ЕНВД);

? налог на имущество организаций (в отношении имущества, используемого для деятельности, облагаемой ЕНВД).

Организации не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ.

Обязательные виды учета и отчетности:

? Учет показателей по прочим налогам, сборам и взносам;

? Учет показателей по налогам, исчисляемых в качестве налоговых агентов;

? Соблюдение порядка ведения расчетных и кассовых операций и представления статистической отчетности.

В общем порядке уплачиваются: страховые взносы на обязательное пенсионное страхование, страховые взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Учет показателей для исчисления ЕНВД, ведется раздельно по каждому виду деятельности, облагаемой ЕНВД. Также раздельный учет ведется в отношении деятельности, подлежащей налогообложению ЕНВД, и деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения.

Объект налогообложения - вмененный доход налогоплательщика. Налоговая база - величина вмененного дохода.

Сумма единого налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, уплаченных за этот же период времени, но не более чем на 50% (таблица 1.3)

Многие специалисты считают, что для определения более выгодного режима налогообложения необходимо сравнить показатели налоговой нагрузки при применении различных режимов и отдать предпочтение режиму с наименьшей налоговой нагрузкой. Существуют и другие факторы, оказывающие иногда решающее влияние на выбор режима налогообложения. Основные из них представлены в таблице 1.4.

В таблице 1.5 приведены результаты анализа различий в налогообложении по общей системе налогообложения и ЕНВД.

Таким образом, налоговую оптимизацию можно определить как выбор оптимального сочетания правовых форм отношений и возможных вариантов их интерпретации в рамках действующего законодательства. Иными словами, это выбор между различными вариантами осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств, при этом целью является не снижение отдельных налогов, а увеличение доходов налогоплательщика после уплаты налогов.

Современное налоговое законодательство предусматривает различные налоговые режимы, которые зависят от статуса налогоплательщика, места его регистрации и организационно-правовой формы, а также направлений и результатов его финансово-хозяйственной деятельности. В этом плане государство сделало большой шаг на встречу, предприятиям малого бизнеса предоставив им альтернативные варианты налогообложения в виде специальных налоговых режимов, достоинством которых является в значительной степени упрощённые требования к ведению налоговой отчётности.

При этом следует отметить, что государство достаточно эффективно борется с процессом налоговой оптимизаций на предприятиях, устраняя недостатки существующего законодательства, в том числе его несовершенство, сложность и противоречивость.

1.2 ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ, КАК СПОСОБ СНИЖЕНИЯ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ: МЕТОДИКА И МЕТОДЫ ОПТИМИЗАЦИИ

В зависимости от периода времени, в котором осуществляется легальное уменьшение налогов, можно классифицировать налоговую оптимизацию как перспективную и текущую.

Перспективная (долгосрочная) налоговая оптимизация предполагает применение таких приемов и способов, которые уменьшают налоговое бремя налогоплательщика в процессе всей его деятельности. Перспективная налоговая оптимизация осуществляется в течение нескольких налоговых периодов и достигается, как правило, посредством правильной постановки на предприятии бухгалтерского и налогового учета, грамотного применения налоговых льгот и освобождений и др.

В то же время, текущая налоговая оптимизация предполагает применение некоторой совокупности методов, позволяющих снижать налоговое бремя для налогоплательщика в каждом конкретном случае в отдельно взятом налоговом периоде, например, при осуществлении той или иной операции путем выбора оптимальной формы сделки.

Комплексное и целенаправленное принятие налогоплательщиком мер, направленных на полное использование совокупности всех методов налоговой оптимизации (перспективная и текущая), составляет так называемое налоговое планирование.

Схема налоговой оптимизации должна быть продумана до мелочей:

? нельзя упускать из виду ни одной малейшей детали;

? нельзя строить метод налоговой оптимизации на использовании зарубежного опыта налогового планирования и исключительно на пробелах в законодательстве;

? нельзя строить способ оптимизации налогообложения только на смежных с налоговым отраслях права (гражданском, банковском, бухгалтерском и т.д.);

? при формировании системы налогового законодательства РФ не учитывалась взаимосвязь и привязка налогового права к нормам и положениям других отраслей права.

Существует несколько групп методов налоговой оптимизации:

- разработка приказа об учетной политике для целей налогообложения;

- оптимизация через договор;

- специальные методы оптимизации;

- применение льгот и освобождений.

Рассмотрим их подробнее.

Формирование учетной политики предприятия следует рассматривать как один из важнейших элементов налоговой оптимизации. Квалифицированная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный и с точки зрения режима налогообложения. Значимость данного документа особенно возросла в связи с вступлением в действие Главы 25 «Налог на прибыль организаций» Налогового кодекса РФ. Дело в том, что впервые в системе российского налогообложения законодательно установлена самостоятельная учетная система - учет операций в целях налогообложения. В связи с этим при разработке учетной политики в целях налогообложения необходимо обратить внимание на ряд положений, таких как метод признания дохода в целях налогообложения, амортизации (метод начисления, выбор срока полезного использования объектов, применение повышающих коэффициентов), создание резерва по сомнительным долгам, работе с просроченной дебиторской задолженностью и др.

При оптимизации через договор необходимо провести анализ формы сделки, контрагентов, предмета и цены договора, установлении штрафных санкций. И на основании этого анализа сделать выбрать наиболее подходящих положений договора, что будет способствовать снижению налоговых платежей.

Специальные методы включают несколько подгрупп методов – метод замены отношений, метод разделения отношений, метод отсрочки налогового платежа, метод прямого сокращения объекта налогообложения и метод оффшора.

Использование льгот и освобождений предполагает использование льгот, которые закреплены в Налоговом Кодексе РФ или в законодательных актах в области налогообложения законодательных органов субъектов РФ и органов местного самоуправления.

Рассмотрим некоторые схемы, используемые налогоплательщиками для оптимизации налоговых платежей. Данные схемы можно разделить на две группы.

«Простые» схемы, то есть схемы, реализация которых не требует целенаправленных затрат, а также оформления специальных документов или договоров. К данной группе следует отнести и те случаи, когда налогоплательщик вправе выбрать из двух и более вариантов периодичности уплаты налога или размера льготы (проценты или фиксированная сумма) и т.д. Ведь большинство предпринимателей решает вопрос об использовании той или иной схемы оптимизации еще на стадии планирования коммерческого проекта.

«Сложные» схемы, требующие для их реализации материальных затрат, например по их обслуживанию, составлению специальных документов, договоров, с помощью которых реально имеющиеся правоотношения заменяются другими, что влечет за собой частичное или полное избежание уплаты налогов и сборов (замена заработной платы страхованием жизни работников и т.д.). К данной группе относятся также схемы по изменению налоговой юрисдикции, проще говоря, использование оффшорных зон.

Следует отметить, что использование некоторых льгот предполагает возможность создания «серых» схем оптимизации. Законными их не назовешь, так как при их реализации появляются неучтенные наличные денежные средства, которые используются в личных корыстных интересах лиц, участвующих в данной схеме, но и незаконной ее назвать трудно, так как при правильной организации схема выглядит юридически безупречно.

Такой схемой является возможность пользования льготой по налогу на прибыль, предоставляемой некоторыми субъектами РФ, лицами при перечислении средств на благотворительные цели.

Суть льготы заключается в уменьшении суммы налога на прибыль, зачисляемого в бюджет субъекта РФ, на величину фактически произведенных затрат в случае перечисления этой суммы, например, на поддержку детских спортивных сооружений, лечение инвалидов, подвергшихся радиационному воздействию, и т.д.

После перечисления спонсорских средств, засчитываемых как часть налога на прибыль, часть средств (от 15 до 70%) возвращается инвестору в виде наличных денежных средств. Для этого организация, которой перечисляются средства, завышает затраты, произведенные на благотворительную целевую деятельность.

Конечно, проанализированные способы оптимизации налогообложения являются далеко не исчерпывающими. Многие налогоплательщики используют иные способы. Некоторые изобретают свое ноу-хау в этой области.

МЕТОДЫ ОПТИМИЗАЦИИ НАЛОГОВ

Самые популярные методы оптимизации налогообложения:

1. Метод замены отношений основывается на использовании в целях налоговой оптимизации такой организационно-правовой формы ведения бизнеса, в отношении которой действует более благоприятный режим налогообложения. Так, например, включение в бизнес-схему «инвалидных» компаний - имеющих льготы как общества инвалидов или имеющих долю инвалидов в штате более определенного уровня - позволяет экономить на прямых налогах.

2. Метод изменения вида деятельности налогового субъекта предполагает переход на осуществление таких видов деятельности, которые облагаются налогом в меньшей степени по сравнению с теми, которые осуществлялись. Примером использования этого метода может служить превращение торговой организации в торгового агента или комиссионера, работающего по «чужому» поручению с «чужим» товаром за определенное вознаграждение, или использование договора товарного кредита - из соображений более легкого учета и меньшего налогообложения.

3. Метод замены налоговой юрисдикции заключается в регистрации организации на территории, предоставляющей при определенных условиях льготное налогообложение. Выбор места регистрации (территории и юрисдикции) важен при условии неоднородности территории. Когда каждый регион страны наделен полномочиями по формированию местного законодательства и на этом поле субъекты обладают некоторой свободой, каждая территория использует эту свободу по-своему. Отсюда различия в размере налоговых отчислений.

Разработка стратегии развития компании подразумевает возможную организацию аффилиационных структур во внешних зонах сминимальным налоговым бременем (офшор).

При выборе места регистрации ориентируются не только на размер налоговых ставок. При небольших налоговых ставках законодательством обычно устанавливается расширенная налоговая база, что в конечном итоге может привести к обратному эффекту - повышению налоговых платежей. Если небольшая налоговая ставка жестко привязана к единице результата деятельности, то налоговое планирование становится практически невозможным.

4. Переход организации на упрощенную систему налогообложения .

Налоговое планирование организации основывается на трех подходах к минимизации налоговых платежей:

? использование льгот при уплате налогов;

? разработка грамотной учетной политики;

? контроль за сроками уплаты налогов(использование налогового контроля).

Однако прежде чем выбрать тот или иной способ учета, организации необходимо обосновать свой выбор с помощью расчетов налогов, величина которых зависит от альтернативного способа учета, и убедиться в правильности сделанного выбора. Это поможет фирме избежать проблем с налоговыми инспекторами.

«Легальное» или «законное» уклонение от уплаты налогов - весьма сложное явление, в котором находят свое отражение многие проблемы и противоречия современных рыночных экономических систем. Так, по некоторым оценкам, в России от 20 до 40% и более всех налоговых поступлений «теряется» из-за применения предпринимателями современных методов оптимизации налогов. Консультирование предпринимателей и руководителей достаточно крупных компаний по вопросам легального уклонения от налогов превратилось в последние годы в процветающую самостоятельную отрасль бизнеса, охватывающую сотни мелких юридических фирм и тысячи частнопрактикующих экспертов из числа экономистов или юристов. Для предпринимателей и организаций же налоговая оптимизация с использованием легальных методов это реальная возможность уменьшить размер налоговых платежей и, следовательно, налоговую нагрузку на предприятие. Что, как правило, улучшает их финансовое состояние и способствует развитию, как отдельным субъектам, так и экономики в целом.

АНАЛИЗ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ.

На первом этапе анализа важно проверить правильность определения объекта налогообложения, налогооблагаемую базу и её составляющие элементы:

1) установить случаи и причины занижения объектов налогообложения, виновных лиц, допустивших искажение налогооблагаемых баз;

2) определить экономические санкции, потери и убытки для предприятия; правильно отразить налоги и др. обязательные платежи в бухгалтерском и налоговом учёте; выявить случаи, причины и виновников, допустивших несвоевременную уплату налогов в бюджет и суммы финансовых санкций за несвоевременность выплат в бюджет;

3) разработать меры по улучшению расчётно-платёжной дисциплины и другой экономической работы по налогообложению.

Следует отметить, что отсутствие системного подхода к исследованию различных факторов на налоги и сборы не позволяет проводить комплексный и глубокий анализ налогообложения. При проведении факторного анализа налогообложения важно определить и оценить влияние различных факторов на обязательные платежи в бюджет, и рассчитать влияние налогов на результаты хозяйственной деятельности предприятия.

С учётом специфики предприятий отрасли следует подробнее проанализировать динамику налогов, уплачиваемых из выручки от реализации товаров.

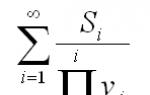

Сумма налогов и др. обязательных платежей рассматривается как функция зависимости величины налоговой базы, величины льготы по налоговой базе, ставки обязательного платежа, льгот по ставке и по сумме обязательного платежа. Такая зависимость выражается формулой:

Н = (НБ - Лнб) Ч (НС - Лнс) - Ли, (1)

Где Н - сумма налогов и других обязательных платежей; НБ - величина налоговой базы; Лнб - льгота по налоговой базе; НС - ставка налогов и др платежей; Лнс - льгота по ставке обязательного платежа; Лн - льгота по сумме налогов и сборов.

Влияние величины налоговой базы, ставки налога, налоговых льгот на налоги и сборы можно определить при помощи приёма цепных подстановок. Далее необходимо изучить влияние на изменение суммы обязательных платежей в бюджет в разрезе отдельных групп налогов следующих факторов: величины налоговой базы, ставки налога.

Факторная модель:

i = HEi Ч HCi /100 (2)

Тогда уровень влияния факторов первого порядка можно будет рассчитать, используя приём абсолютных разниц:

ДНi = ДНБi Ч НСi0 /100 ДНi = ДНБi1 Ч ДНСi / 100 (3)

Влияние факторов второго и последующих порядков определяется формулой:

ДН (хi) = ДНБi(хi) Ч ДНСi0 /100 (4)

Вместе с тем можно выделить внутренние факторы, влияющие на отдельные налоги: переоценка долгосрочных активов; использование нелинейных методов начисления амортизации и специальных коэффициентов; выбор порядка списания расходов будущих периодов; создания резервов.

Возникает необходимость изучения налоговой нагрузки (в соответствии с таблице 1.6).

Источником для изучения относительной налоговой нагрузки предприятия могут служить: справка о платежах в бюджет и внебюджетные фонды, форма 2 «Отчёт о прибылях и убытках», налоговые расчёты.

Для проведения анализа относительной налоговой нагрузки рассчитываются следующие показатели:

1) общие аналитические коэффициенты относительной налоговой нагрузки:

- коэффициент налогоёмкости выручки от реализации товаров;

- коэффициент налогоёмкости издержек обращения;

- коэффициент налогообложения прибыли;

- общая величина относительной налоговой нагрузки с учётом косвенных налогов и без учета косвенных налогов;

- интегральный показатель относительной налоговой нагрузки;

2) частные аналитические коэффициенты с учётом отраслевой специфики торговых предприятий:

- доля налогов, уплачиваемых из выручки от реализации товаров в товарообороте в действующих и сопоставимых ценах;

- доля налогов, уплачиваемых из выручки от реализации товаров в добавленной стоимости.

Для расчета общей величины относительной налоговой нагрузки используется формула:

НН = У Нн / ДС Ч 100, (5)

Где Нн - сумма начисленных налогов и сборов; ДС - добавленная стоимость.

Интегральный показатель относительной налоговой нагрузки:

НН = У Ннi / к, (6)

Где Ннi - налоговая нагрузка на отдельные показатели; к - количество изучаемых показателей.

При изучении путей оптимизации налогообложения переходят к изучению налоговых стимулов. На данном этапе необходимо изучить и дать оценку общей величины налоговых стимулов, а также отдельных видов налогового стимулирования. Использование показателей на практике позволит наиболее полно оценить влияние налоговых стимулов на:

1) отдельные группы налогов;

2) налоговую нагрузку предприятия;

3) результат хозяйственной деятельности.

Оценивая влияние налоговых стимулов на перечисленные выше показатели необходимо исходить из сущности налоговых льгот, отсроченных налогов и государственных средств, не имеющих возвратный характер с точки зрения бухгалтерского учёта.

Налоговые льготы представляют собой средства предприятия. При их предоставлении сумма налогов подлежащих уплате в бюджет уменьшается, что положительно влияет на конечный результаты деятельности субъекта хозяйствования.

Отсроченные налоговые платежи для субъекта хозяйствования являются заёмными средствами. В связи с этим при предоставлении этого вида налоговых стимулов у предприятий сумма начисленных налогов остаётся прежней, уменьшается лишь сумма налогов, подлежащих уплате в бюджет. Это приводит к временному высвобождению денежных средств. Но в следующих периодах предприятию потребуется больше денежных средств, так как необходимо будет уплатить налоги текущего месяца и отсроченные налоги.

Считается целесообразным резервировать денежные средства. Это позволит своевременно рассчитаться с бюджетом по текущим и отсроченным налогам. На налоговую нагрузку и результаты хозяйственной деятельности, отсроченные налоги не оказывают влияние, а только на сумму уплачиваемых впоследствии налогов. За последние годы ООО "Пет-хлеб" налоговые льготы, отсрочка, рассрочка налоговых платежей не предоставлялись. Следующим этапом анализа является анализ задолженности по обязательным платежам в бюджет. Задолженность изучается в динамике по предприятию в целом, по видам обязательных платежей в бюджет и видам задолженности. Для оценки задолженности перед бюджетом необходимо определить её удельный вес добавленной стоимости (реализованных торгов, надбавках, в сумме краткосрочных обязательств) в общей сумме кредиторской задолженности предприятия.

Далее следует перейти к комплексной оценке налогообложения предприятия с точки зрения оптимальности.

Суть её состоит в улучшении темпов налогов и сборов и темпов развития основных показателей хозяйственной деятельности, оценке соотношения прямых и косвенных налогов, исполнения обязательств перед бюджетом, оценке стабильности финансового состояния с точки зрения налогообложения.

Кио = У (Ну / нн) Ч 100, (7)

Где Ну - сумма уплачиваемых обязательных платежей; нн - сумма начисленных налогов.

Для учёта издержек фирмы по соблюдению налогового законодательства и оценки их влияния на финансовое состояние используется коэффициент стабильности финансового состояния с учетом налогового фактора.

К = Рп / Рд, (8)

Где Рп - финансовый результат предприятия после внесения изменений в налоговое законодательство, Рд - финансовый результат предприятия до внесения изменений в налоговое законодательство.

Этот коэффициент характеризуется относительно улучшения или ухудшения финансового состояния предприятия в связи с изменением налогового законодательства.

Если коэффициент финансового состояния с учетом налогового фактора больше единицы, то изменение налогового порядка не оказывает воздействия на финансовое состояние предприятия, так как оно улучшается.

Если коэффициент равен единице, изменение налогового порядка не отражается на состоянии предприятия.

Если коэффициент менее единицы, то из-за влияния изменений законодательства ухудшается финансовое состояние предприятия.

В завершение анализа налогообложения следует изучить и обобщить резервы оптимизации налогообложения. От размеров налоговых ставок и сумм уплачиваемых налогов зависит размер чистой прибыли предприятия.

Для выявления и подсчёта резервов оптимизации налогов необходимо изучить влияние отдельных групп налогов на формирование финансового результата предприятия.

Существует насколько групп обязательных платежей в бюджет.

1. Налоги, находящиеся «внутри» издержек обращения (земельный и экологический налог). Изменение таких налогов приводит к снижению издержек обращения. Эффект от минимизации таких налогов есть, но при этом увеличивается налог на прибыль.

2. Налоги, находящиеся «над» издержками обращения (НДС, акцизы).

3. Налоги, находящиеся «вне» издержек обращения (налог на прибыль). Возможно увеличение налогов «внутри» издержек обращения, но эффект от минимизации есть.

4. Налоги, уплачиваемые из чистой прибыли. Для этих налогов следует устремиться к уменьшению ставки налогооблагаемой базы.

Комплекс мер по налоговой оптимизации должен быть направлен на максимальное увеличение доходов, остающихся в распоряжении предприятия, а не на поиск способов уклонения от налоговых обязательств.

В целом все методики определения налоговой нагрузки на налогоплательщиков различаются использованием того или иного количества налогов, включаемых в расчет, а также определением базового показателя деятельности предприятия, который берется за основу при соотнесении с суммой уплаченных налогов. Так же многие методики ставят своей целью предложить универсальный показатель налоговой нагрузки, позволяющий сравнивать уровень налогообложения в различных отраслях, видах деятельности.

ГЛАВА 2. АНАЛИЗ НАЛОГООБЛОЖЕНИЯ ООО "ПЕТ-ХЛЕБ"

2.1 ЭКОНОМИЧЕСКАЯ ХАРРАКЕТИСТИКА ПРЕДПРИЯТИЯ

ООО "Пет-хлеб" - хлебокомбинат был построен в 1971 году проектной мощностью 24 тонны хлеба/сутки, является оптово-торговым предприятием. В настоящее время предприятие выпускает 3 тонны/сутки ржаного хлеба и 2,8 тонны/сутки булочных изделий.

ООО "Пет-хлеб" принадлежит Сокольскому районному потребительскому обществу и является юридическим лицом. Главной целью предприятия является организация выпуска продукции хлебопечения для удовлетворения потребностей пайщиков продукции потребительской кооперации и других граждан в товарах, продукции, работах, услугах, реализации на основе полученной прибыли социальных и экономических интересов членов трудового коллектива и интересов потребительского общества.

Виды деятельности комбината, согласно Положения, следующие:

? организация выпуска продукции хлебопечения для удовлетворения пайщиков и других граждан в продукции потребкооперации, работах, услугах;

? производство, приобретение, реализация любых товаров, работ, услуг, не запрещенных законодательством РФ;

? оказывает различные услуги предприятиям, организациям, учреждениям и выполняет их заказы по заявкам и договорам.

По объему выпуска продукции и типу производства хлебокомбинат относится к поточно-массовому.

Предприятие не занимается разработкой новых видов продукции, поэтому к стадиям жизненного цикла продукции, охватываемым деятельностью хлебокомбинат, относятся производство и реализация.

Постановка основного и дополнительного сырья, оборудования, топлива, вспомогательных материалов производится сторонними организациями, с которыми заключаются договора на поставку.

ООО "Пет-хлеб" имеет свой магазин, который расположен на его территории. Магазин осуществляет торговлю свежим хлебом по более низкой цене. Также комбинат осуществляет выездную торговлю на собственном транспорте (имеется четыре автомашины) в большие деревни района и Костромскую область. Выручка от реализации продукции направляется на выплату заработной платы, пособий, материальной помощи рабочим и служащим.

Представим организационную структуру предприятия на рисунке 2.1.

В состав бухгалтерии входит главный бухгалтер, экономист, кассир и бухгалтер. Отдел кадров представляет один специалист.

В подчинении у главного инженера находятся вспомогательные службы: слесаря - наладчики (5 человек), кочегары (4 человека), водители (4 человека), электрик, грузчики сырья (2 человека), грузчики готовой продукции (2 человека), кладовщик, уборщицы (5 человек), прачка.

Заведующий производством является ответственным за лабораторию, в состав которой входит технолог и лаборант, и за основное производство. В ее подчинение находится заведующая складом. В состав производственной бригады входят: бригадир, пекарь, мукосей, укладчик и 2 машиниста. В результате состав производственных бригад - 24 человека. ООО "Пет-хлеб" работает круглосуточно, в три 8-часовые смены. Первая смена начинает работать с 22 часов до 6 утра, вторая - с 6 до 14 часов, третья - с 14 до 22 часов. Кондитера (5 человек) работают в две смены: с 22 часов до 6 утра и с 6 до 14 часов. Такой график работы обусловлен требованиями рынка. Первая продукция готова к 24 часам, в 4 часа утра начинается ее погрузка, а к 5 часам осуществляется завоз свежего хлеба в магазины района.

В состав экспедиции входят два экспедитора, в обязанности которых входит приемка хлеба из цеха и его отправка, и подчиняются они менеджеру.

Присущи ООО "Пет-хлеб" и общие проблемы хлебопекарной промышленности. Прежде всего, вызывает обеспокоенность состояние материально-технической базы. На комбинате прекращены и не проводятся работы по обновлению основных фондов. Оборудование изнашивается, замена его не производится, и выходом пока служит использование резервных мощностей, образующихся за счет общего сокращения потребления хлеба.

Проблемой для комбината является несвоевременность платежей, большую долю в которых составляют расчеты за товары, работы и услуги.

Экономический потенциал составим таблице 2.1.

Вывод: анализ экономического потенциала предприятия за последние два года показал, что выручка от продажи основной продукции на предприятии снизилась на 564 т. руб., прибыль от продаж увеличилась, увеличились и издержки производства, что в конечном результате повлияло на налогооблагаемую прибыль, она в 2009г. по сравнению с 2008г. снизилась на 34,9%. Увеличились на предприятии внеоборотные активы. В связи с снижением выручки от реализации продукции, снизилась производительность труда, численность персонала возросла всего лишь на 1 человека. Низка на предприятии и рентабельность оборотных средств, в 2009г. она снизилась на 5,7%. Средняя заработная плата на предприятии выросла на 12,6% и составила 4521,7 т. руб. Что, несомненно, скажется на увеличении налогов предприятия.

В дальнейшем отметим, что рассматриваемое предприятие применяет общий режим налогообложения, в соответствие с этим возникает законодательно установленная необходимость уплачивать следующие налоги:

- НДС. Представляет собой налог взимаемый с предприятий на сумму прироста стоимости на данном предприятии, исчисляемую в виде разности между выручкой от реализации товаров и услуг и суммой затрат на сырье, материалы, полуфабрикаты, полученные от других производителей, со стороны. Ряд товаров, работ, услуг, видов деятельности частично или полностью освобождаются от налога на добавленную стоимость. На хлебокомбинате применяется НДС в размере 10% и 18%.

- Налог на прибыль организаций. Это налог, взимаемый по определенным ставкам на основе налоговых деклараций организаций. Объектом налогообложения является валовая прибыль компаний за вычетом отдельных видов расходов, осуществляемых из прибыли, и скидок. Ставка налога на прибыль на предприятии равна 20%.

- Налог на имущество организаций, является налогом, взимаемым с юридических лиц, просчитывается исходя из стоимости имущества. Ставка 2,2%.

- Транспортный налог. Налог с лиц, на которых зарегистрировано транспортное средство, признаваемое объектом налогообложения. Налогом облагают автомобили, мотоциклы, автобусы, самолеты, яхты и другие транспортные средства, зарегистрированные в порядке, установленном законодательством РФ.

- ЕСН. Налог, взимаемый с предприятий и организаций и индивидуальных предпринимателей, производящих выплаты физическим лицам, и иные вознаграждения, начисляемые ими в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, а также по авторским договорам.

В связи с тем, что с 1 января 2010 года глава 24 НК РФ утратила силу, исчезла необходимость, стоявшая перед организацией, уплачивать ЕСН. Вместе с тем, вступивший с 1 января 2010 года в отдельных частях ФЗ «О страховых взносах в пенсионный фонд РФ, фонд социального страхования РФ, федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», возникла необходимость производить отчисления в вышеперечисленные фонды.

В прочие налоги на предприятии входят также земельный налог и налог за загрязнение окружающей среды. Причем необходимо отметить, что если первый налог относится на издержки производства, то налог за загрязнение окружающей среды предприятие платит из прибыли, так как все выбросы в окружающую среду на предприятии считаются сверхнормативными.

Помимо этого организация является налоговым агентом, в связи с этим на неё возлагаются государством, обязанности по определению суммы налога на доходы физических лиц по каждой выплате денежных средств или иному получению дохода.

2.2 ОСОБЕННОСТИ НАЛОГОВОГО УЧЕТА НА ПРЕДПРИЯТИИ

Предприятия и организации, руководствуясь законодательством РФ о бухгалтерском учете, нормативными актами органов, регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику, исходя из своей структуры, отрасли и других особенностей деятельности. Исходя из этого, учётная политика организаций утверждается приказом на один год.

Бухгалтерский и налоговый учёт на предприятие ведётся бухгалтерией, используя при этом типовой план счетов утверждённый законодательно. Учет имущества, обязательств и хозяйственных операций организаций ведется в валюте РФ - в рублях. Хозяйственные операции оформляются типовыми нормативно закреплёнными первичными документами, а также формами, разработанными фирмой самостоятельно (ведомость начисления амортизационных отчислений, учёта основных средств, отчёт о движении ГСМ) утверждённых приказом об учётной политике организации.

Налоговый учёт ведётся на основании данных бухгалтерского учёта, скорректированных в соответствии с требованием налогового учёта в сводной таблице, разработанной фирмой самостоятельно.

В бухгалтерском и налоговом учёте доходы и расходы учитываются методом начисления или как его иногда называют методом отгрузки.

Основные средства, стоимость которых не превышает 20000 рублей, отражаются в бухгалтерском и налоговом учёте в составе материально-производственных запасов и списываются на расходы единовременно после ввода в эксплуатацию.

Амортизация основных средств в бухгалтерском и налоговом учёте начисляется линейным методом, при этом амортизационная премия в налоговом учёте не применяется.

Списание материально-производственных запасов происходит по средней себестоимости.

Расходы будущих периодов в бухгалтерском и налоговом учёте списываются равномерно в течение периода, к которому относятся.

Резервы по сомнительным долгам и резервы по отпускам не создаются.

Ежемесячные авансовые платежи по налогу на прибыль рассчитываются исходя из фактической прибыли за отчётный квартал.

В состав прямых расходов, включаемых в себестоимость выполненных работ входят: стоимость материалов, затраченных на основное производство; сумма амортизационных отчислений основных средств производственного назначения, используемых непосредственно в процессе производства; сумма начисленной заработной платы основных производственных рабочих и инженерно-технических работников; сумма ЕСН, начисленного на фонд заработной платы.

Общехозяйственные расходы в течении месяца собираются на счете 26 «Общехозяйственные расходы», в конце месяца списываются в дебет счёта 90 «Продажи».

Учёт налога на имущество происходит в составе прочих расходов.

Прочие и внереализационные расходы в течение отчётного периода относятся на счёт 91 «Прочие доходы и расходы», здесь же учитываются реализация основных средств, покупных материалов и услуг техники.

Регистры налогового учета ведутся в электронном виде с применением бухгалтерской программы 1С- Бухгалтерия, версия 7.

Программа «Документы ПУ 5» предназначена для формирования документов индивидуального учета страхователя, в соответствии с инструкцией по заполнению форм документов индивидуального учета в системе обязательного пенсионного страхования, утвержденной постановлением Правления ПФ РФ и подготовки их для сдачи в электронном виде в территориальный орган ПФ РФ.

Таким образом, исходя из показателей, используемых для определения принадлежности к тому или иному субъекту предпринимательства, следует, что данное предприятии относится к субъектам малого бизнеса, при этом, однако, которое из-за масштабов и специфики деятельности вынужденно применять общей режим налогообложения.

Несмотря на сложившуюся в последние несколько лет тенденцию к снижению результатов по осуществлению экономической деятельности, следует отметить, что руководство предприятия придерживается курса направленного на осуществление мероприятий в рамках налогового планирования. К ним относятся такие как:

- применение метода списание основные средства, стоимость которых не превышает 20000 рублей, путём отражаются в бухгалтерском и налоговом учёте в составе материально-производственных запасов и списываются на расходы единовременно после ввода в эксплуатацию;

- использование специальных коэффициентов амортизации;

- применение линейного метода амортизации основных средств в бухгалтерском и налоговом учёте.

Так же применение различного сертифицированного программного обеспечение в сфере налогообложения, говорит о том, что организация стремиться автоматизировать процесс налогообложения с целью повышения эффективности работы бухгалтерии и снижения возможных рисков, виной которым может послужить человеческий фактор.

2.3 АНАЛИЗ НАЛОГООБЛОЖЕНИЯ ПРЕДПРИЯТИЯ

Предприятие находиться на общем режиме налогообложения и в соответствии с этим исчисляет и уплачивает следующие налоги:

- налог на прибыль организаций;

- налог на добавленную стоимость;

- единый социальный налог;

- налог на имущество организаций;

- транспортный налог;

- налог за загрязнение окружающей среды;

- налог на доходы физических лиц.

Составим структуру и динамику налоговых платежей и представим в таблице 2.2.

Представим удельный вес каждого налога в общей сумме наглядно, отдельно за каждый анализируемый год:

Рис. 2.1 Структура налогов, уплачиваемых предприятием за 2008г.

Рис. 2.2 Структура уплачиваемых налогов ООО "Пет-хлеб" за 2009 год.

В динамике структура налоговой нагрузки отдельно по каждому виду налогов за последние два года, выглядит следующим образом:

Рис. 2.3 Динамика уплачиваемых налогов за два последние года ООО "Пет-хлеб".

Вывод: анализируя данные динамики уплачиваемых налогов, можно сделать вывод, что налоговые платежи в бюджет в 2009 году увеличились на 1,5 %. Это произошло за счет увеличения налогооблагаемой базы по некоторым налогам. В 2009 году ООО "Пет-хлеб" снизил в связи с кризисом в стране объем выполненных работ. Увеличение единого социального налога (на 14,1%) и налога на доходы физических лиц (на 9%) связанно с увеличением фонда оплаты труда и изменением численности персонала. Налог на добавленную стоимость в 2009 году по сравнению с предыдущим годом снизился на 2,4 % за счет снижения объема предоставляемых услуг. Увеличение транспортного налога в 2009 году на 0,2 т. руб. произошло вследствие приобретения для нужд предприятия легкового автомобиля. За 2009г. предприятием уплачен налог на прибыль в сумме167,0 т. руб., что ниже предыдущего года на 145 т. руб., в связи со снижением на предприятии налогооблагаемой прибыли.

Показатель налоговой нагрузки предприятия имеет важное практическое значение и необходим при проведении мероприятий по оптимизации налогообложения. Его снижение является критерием успешности данных мероприятий.

Для расчета налоговой нагрузки предприятия применяются различные методики. Различие данных методик в том, какие показатели берутся для расчета (прибыль, выручка, добавленная стоимость и др.). Мы остановимся на двух из них. Где в качестве показателей выбираются прибыль (расчетная) и добавленная стоимость. Так как они наиболее точно отражают налоговую нагрузку на предприятие.

Для анализа налоговой нагрузки нам необходимы следующие данные: суммы, уплачиваемых налогов и финансовые показатели предприятия. Данные о налогах были приведены выше в табл. 2.1. Финансовые показатели деятельности предприятия взяты из первичной бухгалтерской документации и представлены в таблице 2.3:

Таблица 2.3

Финансовые показатели деятельности предприятия, т. руб.

| Показатель | 2008г. | 2009г. | Изменения (+,-) |

| 1. Фонд оплаты труда, т. руб. | 4384,0 | 4992,0 | +608,0 |

| 2. Амортизация основных средств, т. руб. | 150,0 | 237,0 | +87,0 |

| 3. Чистая прибыль, т. руб. | 882,0 | 314,0 | - 568,0 |

На основании данных, приведенных в таблице 2.2, проведем расчет налоговой нагрузки на добавленную стоимость и прибыль (расчетную).

Добавленная стоимость показывает стоимость, созданную на предприятии. Она рассчитывается по формуле 2.1:

ДС=АОС+ФОТ+ЕСН+НПДС+ЧП(2.1)

где ДС – добавленная стоимость;

АОС – амортизация основных средств;

ФОТ – фонд оплаты труда;

ЧП – чистая прибыль.

Сделав расчеты по формуле (2.1) получаем:

ДС2008= 150,0+4384,0+1135,8+1878,1,0+ 882,0= 8429,9 т. руб.;

ДС2009=237,0+4992,0+1295,5+ 1764,0+314,0= 8602,5 т. руб.

Налоговая нагрузка на добавленную стоимость, созданную на предприятии рассчитывается по формуле (2.2):

ННдс=(ЕСН+НПДС)/ДС*100% (2.2)

где ННдс – налоговая нагрузка на добавленную стоимость;

ЕСН – единый социальный налог;

НПДС - налоги, выплачиваемые из добавленной стоимости;

ДС – добавленная стоимость.

Для расчета налоговой нагрузки исключим НДФЛ.

Произведем расчет налоговой нагрузки по формуле (2.2):

ННдс2008 = (1135,8+1293,9)/8429,9 *100% =28,82%;

ННдс2009 = (1295,5+1127,0)/ 8602,5*100% = 28,16%.

Проанализировав данные о налоговой нагрузке на добавленную стоимость, можно сделать вывод о том, что налоговая нагрузка за последние два года находится на уровне оптимального значения. Среднее значение этого показателя по России при традиционной системе налогообложения равно 25-30%. В 2009 году произошло увеличение налоговой нагрузки за счет увеличения добавленной стоимости (увеличился фонд заработной платы) и снижения налогооблагаемой выручки (увеличилась себестоимость производимой продукции).

Простейшим критерием для определения целесообразности перехода на иную систему налогообложения может являться доля налоговых платежей, взимаемых при общей системе, в валовой выручке.

Она определяется по формуле (2.3):

ННвр = НП/ВР*100%(2.3)

где ННвр – налоговая нагрузка на валовую выручку;

НП – налоги, уплаченные предприятием;

ВР – валовая выручка.

Произведем расчеты:

ННрс2008 = 2429,7/23701*100% = 10,25%;

ННрс2009 = 2422,5/23137*100% = 10,47%.

Полученные данные свидетельствуют о высокой налоговой нагрузке на валовую выручку предприятия. Причем в 2009г. эта нагрузка возросла в 1,02 раза.

В российской практике для организаций торговли такой налог составлял лишь 8,1% в 2009г и 7,0% в 2008г. Данные расчеты свидетельствует о том, что на анализируемом предприятии налоговая нагрузка выше, чем в среднем по России.

Наглядно разница в налоговом бремени между средними показателями по организациям России и хлебокомбината представлена на диаграмме (рисунок 2.4):

Рис. 2.4 Сравнительная характеристика налоговой нагрузки в среднем по предприятия оптовой торговли и ООО "Пет-хлеб"

В дальнейшем проведем анализ налоговой нагрузки по коэффициентам налогоемкости и налогообложения. Для этого сгруппируем все налоги, которые уплачивает предприятие (таблица 2.4).

Наибольший удельный вес в структуре налогов, уплачиваемых ООО "Пет-хлеб" за последние два года, занимают социальные налоги (57,1% в 2008г. и 63,2% в 2009г.), а также налог на добавленную стоимость (соответственно 30,7% и 29,5%), остальные налоги в общей структуре занимают 12,2% в 2008г. и 7,3% в 2009г.

Таблица 2.5

Показатели эффективности работы предприятия за 2008-2009гг.

| Показатели | 2008г. | 2009г. | Изменения (+,-) |

| Выручка от реализации продукции, выполненных работ и услуг | 23701 | 23137 | -564 |

| Себестоимость проданных товаров, работ и услуг | 22719 | 21826 | -893 |

| Прибыль от продаж | 982 | 1311 | +329 |

| Прочие доходы | 6941 | 5499 | -1442 |

| Прочие расходы | 6715 | 6024 | -691 |

| Прибыль до налогообложения | 1208 | 786 | -422 |

| Чистая прибыль | 882 | 314 | -568 |

Анализ эффективности работы предприятия показал, что за 2009г. на предприятии получено прибыли от реализации продукции больше, чем в 2008г на 329 тыс. руб. Чистая же прибыль на предприятии в отчетном году снизилась на 568 тыс. руб. Возникает вопрос, что же повлияло на уменьшение финансового результата предприятия? Что бы частично ответить на его, проведем дальнейший анализ налогового бремени предприятия. Расчеты проведем, используя формулы, описанные выше в табл. 1.6 и сгруппируем в таблице 2.6.

Вывод: вдинамике наблюдается рост коэффициентов налогоемкости выручки от реализации товаров на 1,27%, налогоемкости издержек обращения на 0,93%. Налоговая нагрузка с учетом косвенных налогов возросла на 0,22 %, налоговая нагрузка без учета НДС возросла на 0,51%.

Проанализировав полученные данные и сравнив их с данными приведенными Министерством финансов РФ о средней налоговой нагрузке по предприятиям оптовой торговли России (7% в 2008г и 8,1% в 2009г.) можно сделать вывод, что налоговая нагрузка на предприятие высокая. В связи с этим предприятию требуется провести мероприятия по налоговому планированию, которые будут направлены на снижение налоговой нагрузки, снижение налоговых платежей предприятия и, следовательно, улучшения финансового состояния предприятия, за счет высвобождения части финансовых ресурсов.

В дальнейшем рассмотрим информацию о задолженности предприятия перед бюджетом на конец 2009г (таблица 2.7).

Вывод: анализ задолженности предприятия перед государством показал, что задолженность по налогам у предприятия к концу 2009г. возросла. Если на начало года предприятие должно было 1158,7 т. руб., то к концу года эта задолженность возросла в два раза.

ГЛАВА 3. ПУТИ ОПТИМИЗАЦИИ НАЛОГООБЛОЖЕНИЯ ООО "ПЕТ-ХЛЕБ"

В соответствии с принципами среднесрочного финансового планирования Министерством финансов РФ в 2007 году был впервые разработан документ, определяющий концептуальные подходы формирования налоговой политики в стране на трехгодичный плановый период 2008 – 2010 годов. Предлагаемые Минфином России мероприятия, предусматривающие изменение в 2008 – 2010 годах налогового законодательства, в части налогового администрирования, а также порядка исчисления и уплаты отдельных налогов и сборов, отражены в Основных направлениях налоговой политики, и одобрены Правительством РФ в марте 2007 года.

Налог на доходы физических лиц в целом оправдал себя и не требует серьезных изменений. Принятое решение о взимании данного налога по ставке в размере 13% в целом до сих пор соответствует современным экономическим условиям. Вместе с тем, в действующий порядок применения этого налога, начиная с 2007г., были внесены некоторые корректировки, связанные с совершенствованием применения его отдельных норм.

В среднесрочной перспективе предполагается дальнейшее реформирование системы налоговых вычетов, предоставляемых физических лицам по налогу на доходы физических лиц.

По налогу на прибыль организаций вступили в силу следующие изменения в налоговое законодательство (нас интересуют только те изменения, которые непосредственно относятся к деятельности исследуемого предприятия).

Так, начиная с 2008г. организации получили право в полном размере уменьшать налоговую базу текущего года на сумму убытков, полученных в предыдущем году. Подобное решение, позволяющее в полном объеме переносить полученные в прошлом убытки на будущие периоды, позволяет не только повысить нейтральность данного налога по отношению к экономическим решениям налогоплательщиков, но и создать дополнительные стимулы к осуществлению долгосрочных инвестиционных.

С 1 января 2008 г. расширены возможности по отнесению на расходы сумм страховых взносов по добровольному личному страхованию работников. К расходам на оплату труда также относятся начисления, в случаях, предусмотренных законодательством РФ, по основному месту работы рабочим, руководителям или специалистам налогоплательщика во время их обучения с отрывом от работы в системе повышения квалификации или переподготовки кадров.

К расходам налогоплательщика на подготовку и переподготовку кадров на договорной основе с образовательными учреждениями относятся расходы, связанные с подготовкой и переподготовкой (в том числе с повышением квалификации кадров), в соответствии с договорами с такими учреждениями.

Предлагается обсудить целесообразность установления, начиная с 2011 года, отчетного периода по налогу на прибыль организаций продолжительностью 1 календарный год (т.е. совпадающего с налоговым периодом). При принятии такого решения ежемесячные авансовые платежи в течение года будут уплачиваться на основании финансового результата предыдущего года без ежемесячного или ежеквартального определения базы для расчета авансовых платежей.

Видится целесообразным вместо целого комплекса имущественных налогов: налога на землю, налога на имущество юридических лиц и налога на имущество физических лиц - введение единого налога на недвижимость для юридических и физических лиц.

Принимая во внимание значимость своевременного исчисления величины налоговой базы при различных режимах налогообложения, необходимо достоверное определение не только доходов, но и расходов. Для того чтобы признать расходы для целей налогообложения прибыли, они должны соответствовать ряду условий:

1) документальное подтверждение факта затрат;

2) связь затрат с хозяйственной деятельностью, направленной на получение дохода.

В п. 1 ст. 252 НК РФ используются такие термины, как «расходы», «обоснованные расходы», «документально подтвержденные расходы», «обоснованные затраты», «документально подтвержденные затраты», «экономически оправданные затраты», которые должны быть различны по своему содержанию. И хотя, как следует из абзаца 2 п. 1 ст. 252 НК РФ, к расходам относятся не все затраты, а лишь обоснованные и документально подтвержденные, но данное определение является неудачным и неточным. В данном случае, подобная «неточность» может быть преодолена конституционным истолкованием законодательной нормы или устранена, внесением поправок в п. 1 ст. 252 НК РФ.

В тексте закона необходимо правильно употребить термины «расходы» (аналог «налоговой» себестоимости) и «затраты», а термин «экономически оправданные затраты» следует признать неконституционным и исключить из оборота за экономическую необоснованность и юридическую несостоятельность.

Кроме того, следует дать определение понятию «затраты», которое отсутствует.

Несмотря на периодическое совершенствование законодательной базы налогообложения прибыли, проблем с трактовкой понятий, соблюдением требований и осознанием необходимости налогового учета не становится меньше.

Это относится к оптимизации налоговой системы на уровне полномочий государства. Что же касается оптимизации налогообложения на уровне самого предприятия, то в данном случае к таким мероприятиям можно отнести - совершенствование учетной политики по налогообложению хлебокомбината.

В ходе анализа деятельности ООО "Пет-хлеб" был выявлен ряд проблем, особенно в области налогообложения. Они связаны с тем, что предприятие, обеспечивая население района и области продуктом первой необходимости, действует на тех же условиях что и другие коммерческие организации. Администрация района ограничивает увеличение цены на хлебобулочные изделия, тем самым уменьшая плановую себестоимость услуг, реальная себестоимость которых гораздо выше. А предприятие платит налоги на общих условиях, тем самым ухудшая свое финансовое состояние. Надеяться на помощь государства руководству предприятия не приходится, поэтому необходимо рассчитывать только на мероприятия по налоговому планированию, чтобы снизить свою налоговую нагрузку, тем самым улучшить свое финансовое состояние, за счет высвобождения части финансовых ресурсов.

Осуществление налогового планирования на предприятии возможно с привлечением сторонних организаций или с помощью собственных сил. Это требует больших финансовых затрат и квалификации кадров. Что для данного предприятия практически невозможно. Поэтому перед нами стоит задача - разработать мероприятия по налоговому планированию, которые бы без дополнительных финансовых вложений могло бы использовать данное предприятие. Следовательно, не представляется возможным использование сложных схем налоговой оптимизации.

Основным инструментом налогового планирования выступает разработка приказа об учетной политике предприятия для целей налогообложения. Квалифицированная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный с точки зрения режима налогообложения. Значимость данного документа особенно возросла в связи с вступлением в действие главы 25 «Налог на прибыль организаций» Налогового кодекса РФ. Дело в том, что впервые в системе российского налогообложения законодательно установлена самостоятельная учетная система - учет операций в целях налогообложения. В связи с этим при разработке учетной политики в целях налогообложения необходимо обратить внимание на ряд положений. Таких как выбор метода признания доходов в целях налогообложения, метода начисления амортизации.

Налоговый кодекс предоставляет возможность выбора предприятию одного из двух методов признания доходов и расходов для целей налогообложения в отношении налога на прибыль организаций – метод начисления и кассовый метод. В ходе анализа приказа об учетной политике ООО "Пет-хлеб" установлено, что выбран метод начисления. Для предприятия же выгодно применять кассовый метод. Но при этом п. 1 ст. 273 Налогового кодекса РФ установлен критерий – "если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал". Если соблюден данный критерий, то предприятие вправе использовать кассовый метод. При анализе бухгалтерской отчетности установлено, что предприятие удовлетворяет критерию, установленному п. 1 ст. 273 Налогового кодекса РФ, и может использовать кассовый метод. Применение кассового метода позволит установить соответствие между получением доходов, произведением расходов и возникновением налоговых обязательств по налогу на прибыль.

П. 1 ст. 259 Налогового кодекса РФ предоставляет возможность выбора метода начисления амортизации - линейным и нелинейным методом. Предприятием для удобства был выбран линейный метод начисления амортизации. С точки зрения наибольшей эффективности привлекателен нелинейный метод начисления амортизации, так как при его использовании списание стоимости имущества происходит быстрее, чем при использовании линейного метода. Возможность выбора метода начисления амортизации затруднена тем, что выбранный метод амортизации по каждому объекту применяется на протяжении всего срока начисления амортизации. Следовательно, его можно будет применять только для вновь приобретенного или созданного амортизируемого имущества. Хотелось бы обратить особое внимание на положение п. 1 ст. 256 Налогового кодекса РФ, в котором указано что не относятся к амортизируемому имуществу объекты со стоимостью менее 20000 рублей. Их стоимость полностью относиться на расходы. Предприятию при приобретении имущества следует рассматривать возможность разбиения этого имущества на отдельные части, для того чтобы иметь возможность списать их стоимость сразу. А по составным частям, стоимость которых свыше 20000 рублей, выбрать нелинейный метод начисления амортизации, который должен быть закреплен в приказе об учетной политике предприятия для целей налогообложения.

В рамках совершенствования амортизационной политики, начиная с 2009 года, концептуально пересмотрен подход к начислению амортизации в налоговых целях. Кодексом для налогоплательщиков налога на прибыль организаций предусмотрена возможность отказа от по объектного начисления амортизации и переход к начислению амортизации методом убывающего остатка по укрупненным амортизационным группам (пулам). При применении нелинейного метода начисления амортизации налогоплательщики получили возможность относить на расходы до 50 процентов первоначальной стоимости амортизируемого имущества в первую четверть срока его полезного использования. При этом у налогоплательщиков сохраняется право выбора одного из двух методов начисления амортизации.

Одновременно для основных средств, относящихся к 3 - 7 амортизационным группам, величина так называемой "амортизационной премии" (то есть, возможности относить на расходы текущего периода до начала начисления амортизации определенную долю расходов на приобретение или создание основных средств) была увеличена с 10 процентов до 30 процентов. Таким образом, при комбинации нелинейного метода начисления амортизации и амортизационной премии по 3 - 7 амортизационным группам налогоплательщики получили возможность относить на расходы основную часть стоимости приобретаемых основных средств, что является существенной льготой, оправданной во многих случаях в условиях высокой инфляции и отсутствия переоценки основных средств в целях начисления амортизации.

Общий анализ приказа об учетной политике предприятия для целей налогообложения показал, что недостаточно уделено внимания его детальной проработке и закреплению положений позволяющих осуществить дальнейшее применение мероприятий по налоговому планированию, в частности метода признания доходов и расход для целей налогообложения, выбора начисления амортизации, создании резервов, работы с просроченной дебиторской задолженностью, положений договорной политики предприятия, работы с поставщиками и потребителями услуг предприятия.

Вторым из видов мероприятий оптимизации налогообложения, относящимся к компетенции самого предприятия - это выбор системы налогообложения.

Предприятие не располагает льготами ни по каким - либо по налогам, но есть возможность их снизить или точнее заменить налогом, исчисленным при использовании упрощенной системы налогообложения (УСН), предусмотренной главой 26.2 «Упрощенная система налогообложения» Налогового кодекса РФ. Об эффективности УСН свидетельствует и тот факт, что, по заявлению Минфина России, на предприятия, работающие по УСН, приходится всего 6% налоговой нагрузки страны.

При применение УСН в соответствии с п. 1 ст. 346.11 организации освобождаются от обязанности по уплате налога на прибыль организаций, налога на имущество организаций и единого социального налога. Также организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации. Однако за предприятием сохраняется обязанность по уплате страховых взносов на обязательное пенсионное страхование. Также среди преимуществ применения УСН можно выделить и упрощенный порядок учета и отчетности.

Далее необходимо обратиться к табл. 2.2, чтобы определить какие налоги имеют наибольший удельный вес в общей сумме налоговых платежей предприятия. Таковыми являются единый социальный налог (37,7% и 42,3% в 2008 и 2009 гг. соответственно) и налог на добавленную стоимость (30,7и 29,5% в 2008 и 2009 гг. соответственно).

Для применения УСН организации необходимо соответствовать некоторым критериям. Для удобства анализа соответствия ООО "Пет-хлеб" составим таблицу 3.1:

Таблица 3.1

Соответствие ООО "Пет-хлеб" критериям по применению упрощенной системы налогообложения.

| Критерий по применению УСН | Данные по ООО "Пет-хлеб" | Соответствие критерию, (+/-) |

| Доходы (по ст.248 НК РФ) за 9 месяцев не более 45 млн. руб. | Доходы за 9 месяцев – 17850,5 т. руб. | + |

| Средняя численность работников не более 100 человек | Средняя численность рабочих – 92 человека | + |

| Остаточная стоимость основных средств и нематериальных активов не превышает 100 млн. руб. | Остаточная стоимость - 1481,0 т. руб. | + |

| Отсутствие филиалов и (или) представительств | Филиалов и представительств нет | + |

Из таблицы 3.1 следует, что ООО "Пет-хлеб" соответствует основным критериям для применения УСН.

В дальнейшем рассчитаем два варианта применения УСН:

- когда в качестве объекта налогообложения выбраны доходы;

- и доходы, уменьшенные на величину расходов.

По ним применяются разные ставки – 6% и 15% соответственно. Рассчитать по каждому из них налоговую нагрузку и на основании этого сделать вывод о применении того или иного варианта.

Для расчетов выберем 2009 год. Так как единый социальный налог отменяется, но остаются страховые взносы на обязательное пенсионное страхование. За 2009 год они составили 695,5 т. руб. Доходы организации по всем видам деятельности за 2009г. составили 28636 т. руб., расходы – 27325 т. руб.

Рассчитаем вариант, в котором в качестве объекта налогообложения выбраны доходы. При этом ставка налога будет равна 6%.

Сумма налога рассчитывается, как произведение доходов на ставку налога. Н2009 = 28636*6% = 1718,2 т. руб. Составим таблицу налоговых платежей предприятия:

Таблица 3.2

Налоговые платежи предприятия при применении УСН, где в качестве объекта налогообложения выбраны доходы, т. руб.

| Вид платежа | Сумма платежа, т. руб. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

На первом этапе выполнения аналитической части работы рассмотрим коэффициенты прироста имущества, выручки и от реализации и прибыли предприятия за период 2012-2013 гг., являющихся налогооблагаемой базой для основных налогов предприятия: налога на имущество, НДС и налога на прибыль. Данные отразим в таблице 1. Проводя анализ полученных данных, можно отметить, что среднегодовая стоимость имущества за анализируемый период возросла и составила 20015 тыс.руб., коэффициент прироста составил 1,03, что можно интерпретировать как рост на 3 %. Выручка от реализации продукции также имела тенденцию к росту и составила в 2013 г. 7 % от аналогичного показателя в 2012 г. Прибыль, полученная предприятием в 2013 г., возросла в абсолютном выражении на 271 тыс.руб., что составляет 47 % от аналогичного показателя в предыдущем году, то есть можно высказать мнение о значительном росте налогооблагаемой базы по налогу на прибыль. Анализ налогового поля ООО «Старт» Для того, чтобы проанализировать налоговое поле предприятия, составим таблицу 2, в которой отразим такие данные по налогам как: Нормативная база; Сроки уплаты. Отметим, что составляемое нами налоговое поле включает налоги, уплачиваемые предприятием ООО «Старт» в 2013 г.  Отметим, что налоговое поле предприятия не является постоянным. Ввиду постоянных изменений в части налогового законодательства могут происходить значительные изменения в части исчисления и уплаты налога. Анализ налоговой нагрузки на предприятие Одним из показателем эффективной работы предприятия, и в том числе оптимизации налогов, является размер налоговой нагрузки на предприятие. Для определения уровня совокупной налоговой нагрузки нам необходимо рассчитать отношение суммы всех налогов, уплаченных предприятием, к общей сумме доходов, полученной предприятием. Данные отразим в таблице 3.  При анализе данной таблицы следует учесть, что как правило, размер налоговой нагрузки на российские предприятия и организации(за исключением мелкого предпринимательства) значительно выше оптимального значения и составляет 35-40 %, в то время как оптимальный размер - не более 25 %. Поэтому важность расчета и анализа данного показателя для ООО «Старт» не вызывает сомнений. Отметим, что такой показатель как общая величина доходов предприятия мы определяли как сумму выручки от реализации с учетом НДС и прочих налогов, а также прочих доходов, учтенных на бухгалтерском счете «Прибыли и убытки». Анализируя представленные в таблице 3 данные, следует отметить что за анализируемый период уровень налоговой нагрузки на наше предприятие имел тенденцию к росту и составил в 2013 г. 26,2 %, что на 0,7 % больше аналогичного показателя в 2012 г. Отметим также, что исчисленный показатель налоговой нагрузки превышает предельный уровень (25 %), то есть с можно сделать вывод, что предприятие нуждается в мерах по налоговой оптимизации и необходимые регулярные, своевременные мероприятия в части налогового планирования. Данные таблицы 3 позволяют оценить влияние общей величины доходов предприятия и суммы налоговых платежей на уровень совокупной налоговой нагрузки. Так, учитывая, что темп роста доходов составил 108,3 %, а темп роста налоговых платежей - 113,5 %, можно сделать вывод о том, что причиной уменьшения налоговой нагрузки стал менее быстрый рост общих доходов предприятия в сравнении с резким ростом размера налоговых платежей. В таблице 4 конкретизируем показатели налоговой нагрузки и проведем их анализ.  Анализируя данную таблицу, можно сделать вывод, что практически все показатели налоговой нагрузки имели тенденцию к росту, за исключением налоговой нагрузки на чистую прибыль(снижение на 0,7 тыс.руб.) и налоговой нагрузки на финансовый ресурсы (снижение на 0,5 %), а это достаточно важные и существенные показатели. Интерпретируя их, можно отметить, что рост налоговой нагрузки был менее значительным, чем рост чистой прибыли и финансовых ресурсов предприятия. Что касается сравнительного анализа динамики показателей, то можно сделать вывод о том, что наиболее значительно возросла налоговая нагрузка на по отношению к реализации - рост на 2,5 %. Для оценки структуры налоговых платежей рассмотрим таблицу 5.  Анализируя данные, представленные в таблице 5, можно сделать вывод о том, что на протяжении последних двух лет в ООО «Старт» наибольший удельный вес в структуре налоговых платежей приходился на НДС (более 39,1 % в 2013 г.). Отметим, что сложившаяся в ООО «Старт» структура налоговых платежей является типичной для российских предприятий, высокий удельный вес налога на добавленную стоимость - не редкость. 3 .3 Предложения по оптимизации налогообложения ООО «Старт» Для оптимизации налогообложения ООО «Старт» необходимо вести налоговое планирование. Налоговое планирование заключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия. В условиях жестокой фискальной политики российского государства на фоне продолжающего экономического кризиса и сокращения материального производства налоговое планирование позволяет предприятию выжить. Под налоговым планированием понимаются способы выбора "оптимального" сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства . Любой подход к проблеме экономии и риска вынуждает применять комплекс специальных мер по маневрированию в "налоговых воротах" и адаптации к непостоянству законодательства и регламентирующих документов. Активная деятельность в этом направлении при справедливом ужесточении налогового контроля немыслима без понимания принципов налогового планирования вне зависимости от конкретно приводимых примеров. Налоговое планирование можно определить, как выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств. Очевидно, что в идеале такое планирование должно быть перспективным, поскольку многие решения, принимаемые в рамках проведения сделок особенно при проведении крупных инвестиционных программ, весьма дорогостоящи, и их "компенсация" может повлечь за собой крупные финансовые потери. Поэтому налоговое планирование должно основываться не только на изучении текстов действующих налоговых законов и инструкций, но и на общей принципиальной позиции, занимаемой налоговыми органами по тем или иным вопросам, проектах налоговых законов, направлениях и содержании готовящихся налоговых реформ, а также на анализе направлений налоговой политики, проводимой правительством. Информацию по этим вопросам можно получить из материалов, публикуемых в прессе, отчетов о заседании Государственной Думы и местных органов управления, электронных правовых информационных систем и т.д. Эффективность налогового планирования всегда следует соотносить с затратами на его проведение. Следует также соотносить цели налогового планирования со стратегическими (коммерческими) приоритетами организации. Необходимость и объем налогового планирования напрямую связан с тяжестью налогового бремени в той или налоговой юрисдикции. НБ=НН/ОРП*100% НБ - налоговое бремя НН - налоги начисленные за отчетный период ОРП - объем реализованной продукции Налоговое планирование является одной из главных составляющих частей процесса финансового планирования, основной задачей которой является предварительный расчет вариантов сумм прямых и косвенных налогов, налогов с оборота по результатам общей деятельности по отношению к конкретной сделке или проекту (группе сделок) в зависимости от различных правовых форм ее реализации. Налоговая оптимизация - процесс, связанных с достижением определенных пропорций всех финансовых аспектов сделки или проекта. Таблица 6. Уровни и необходимость налогового планирования