На первый взгляд, неприятное слово – налоги, особенно для начинающего индивидуального предпринимателя. Чтобы разобраться с этим, на самом деле, не страшным явлением, мы предлагаем вам статью, в которой уделим внимание теме «какие налоги и взносы платит ИП» .

Какие виды налогов надо платить для ИП

Предположим, что Сидоров открыл свое ИП по ремонту машин и продаже автозапчастей. Сколько он должен отдавать денег государству? Ответ на этот вопрос напрямую зависит от системы налогообложения, которую Сидоров использует на данный момент.

В общем же по видам все налоги на ИП делятся таким образом (разберем на примерах):

- Петров для бизнеса использует автомобиль, на котором развозит заказы по городу. Также в его владении наблюдается земельный участок: там он построил свой небольшой магазинчик. В таком случае наш индивидуальный предприниматель платит земельный и транспортный налог, помимо основных.

- Иванов заранее определился со схемой налогообложения и часть доходов отдает государству на благоустройство своей страны.

- Миронов, открывший магазин одежды, помимо вышеперечисленных налогов обязан еще и заплатить определенную сумму, положенную для страховых взносов.

Следить за своими налогами теперь стало возможно онлайн: сервис moedelo.org предоставляет широкий спектр возможностей для каждого индивидуального предпринимателя и помогает разобраться во всех налоговых декларациях и других бумагах.

Какой налог должен платить индивидуальный предприниматель по системе налогообложения

Теперь давайте обратимся к классификации основных видов налогов, исходя из системы налогообложения: разный бизнес должен платить достаточно отличающиеся друг от друга суммы. Убедимся в этом на примерах.

ИП, опирающееся на общий режим налогообложения

Семенченко открыла свой бизнес по оказанию услуг ухода за волосами: стрижки, укладки, прически. Она решила не использовать специальный режим налогообложения и остаться на ОСНО. В таком случае она должна будет обязательно платить в казну государства следующие налоги:

- на доход физических лиц (предположим, что в месяц она зарабатывает 13000, тогда отдать ей нужно будет 13% от суммы – 1690 рублей);

- на добавленную стоимость (еще 18% от денег, заработанных своими руками).

Помимо это Семенченко выезжает на праздничные торжества и делает прически на месте. За использование автомобиля наша бизнесвумен также платит транспортный налог. Если бы ей нужно было какое-то дополнительное имущество или земля, то и за них тоже она бы тоже отдала соответствующий процент. Теперь мы знаем, какими налогами облагается индивидуальный предприниматель в этой системе НО.

ИП на упрощенной системе

Какой индивидуальный предприниматель может перейти на упрощенную систему налогообложения? Обратимся к случаю бизнесмена Иващенко, который открыл свой небольшой магазинчик кукол. Он смог выбрать УСН. Каким образом?

Сотрудников у него нет, а потому первое и важное условие – рабочая группа до 100 человек – соблюдено. Кстати, не только ИП, но и юридические лица могут использовать упрощенку, однако это больше подходит для небольших компаний.

За последние 9 месяцев доход Иващенко от магазина кукол составил 450 тысяч – а это значит, что предприниматель не превысил порога в 112,5 млн рублей.

Остальные условия касаются более крупных фирм с несколькими десятками сотрудников, в нашем случае достаточно упомянуть первые два – они самые важные.

Перешел Иващенко на УСН. Какой процент налогов должен платить этот ИП? Обратимся к вычислениям.

От общей суммы доходов (450000 делим на 9 месяцев, получаем 50000 в месяц) бизнесмен платит 6%, то есть, в нашем случае 3000 рублей.

Предположим, что для закупки материала Иващенко потратил 20000 из 50000. Еще один процент – 15, предприниматель должен заплатить из разницы между доходами и расходами. В нашем случае от оставшихся 30000 – 4500.

Иващенко, в отличие от Семенченко, платит намного меньше благодаря УСН. Ко всему прочему, он не будет отдельно откладывать из дохода на НДФЛ и НДС. К сожалению, от других налогов упрощенка не освобождает.

ЕНВД для индивидуального предпринимателя

Считается, что такой вид налогообложения абсолютно доброволен (если ваша деятельность указана в специальном списке). И если раньше на него могли перевестись бизнесмены, занимающиеся только определенными видами деятельности, то сейчас это может сделать практически любой предприниматель – список расширился. Обратимся к примерам, кто может перейти на ЕНВД.

- Надежда открыла свое частное ателье и шьет одежду для своих клиентов. Ее деятельность соотносится с одной из указанных в реестре – бытовые услуги.

- Николай закончил медицинское училище и решил, что очень хочет помогать животным. Именно поэтому он открыл свое дело. Этот пункт подходит к ветеринарным услугам.

- Альбина арендовала несколько гаражей, переделала их под мойку. Такая деятельность относится к оказанию услуг, связанных с обслуживанием автотранспорта.

- Анна открыла курьерский бизнес: она заключила договоры с крупными компаниями города и теперь развозит их документацию. Этот вид работ классифицируется как разносной.

Помимо этого существует огромное количество примеров. Мы перечислили основные, которые позволяют сделать вывод о том, какие предприниматели могут рассчитывать на ЕНВД.

Система расчета у вмененки достаточно сложная. Но мы попробуем ее упростить до понятного алгоритма. Сколько же налогов платит ИП в этом случае? Давайте выясним.

Вы – продавец канцтоваров. Вам, как и любому бизнесмену на ЕНВД, нужно заплатить 15% от вмененного дохода. Начинаем расчеты.

- Вмененный доход – это не обычный доход от продажи ручек и линеек. Вам нужно его посчитать по формуле, а пока мы соберем переменные.

- Вы работает один и в этом месяце предполагаете, что доход составит 30000 рублей.

- Вычисляем теперь сумму дохода за квартал (это 3 месяца): получается 90000 рублей.

- Теперь возьмем коэффициенты, установленные законом. Первый составляет 1,798 – каждый год он меняется. Второй сейчас мы возьмем приблизительно, он не может быть статичен – это погрешность в расчета. Мы возьмем 0,4.

- Перемножаем 90000 рублей, 1,798 и 0,4. Получаем вмененный доход 64728 рублей.

- Остался самый простой шаг – вычислить 15% от этой суммы. Соответственно вы и узнали ЕНВД.

Налоги на зарплату и основные взносы ИП

Мы рассмотрели, какие налоги в год должен платить ИП, теперь обратим внимание и на взносы. Здесь имеют значение несколько моментов.

Чернова зарегистрировала себя в качестве ИП, продающего все необходимое для художников. Через год оборот магазина начал расти: женщина решила нанять несколько работников. Таким образом, Чернова получила статус налогового агента. За Ирину и Женю, которых наняла предпринимательница, теперь нужно платить страховые взносы. Помимо этого из зарплаты работников женщина обязана отчислять 13% на НДФЛ.

Малинникова, в отличие от Черновой, со своим бизнесом по продаже рассады решила справляться сама. Какие налоги платит (уплачивает) индивидуальный предприниматель в таком случае? Ну, во-первых, все зависит от ее выбора системы налогообложения. А во-вторых, она обязана уплачивать страховые взносы за себя лично – на медицинское и пенсионное страхование.

Некоторые страховые взносы учитываются при определенной системе налогообложения. Например, на упрощенке они составляют 6% от общей суммы налогов. ЕНВД вообще отличился и вычитает взносы полностью, но только в том случае, когда предприниматель не нанимает никаких работников. А потому в случае с Черновой этот вариант не работает.

Малинникова имеет право сократить страховой взнос на своих сотрудников по системе ЕНВД, но не больше, чем на 50% от изначальной суммы.

Для предпринимателей, использующий основной режим налогообложения, страховые взносы могут практически полностью входить в расходы.

Таким образом, рассмотрев в нашей статье на простых примерах, как и какие налоги нужно платить ИП, мы надеемся, что теперь это слово не будет вызывать недоумение у молодых бизнесменов. Важно отметить, что именно от выбора системы налогообложения зависит и процент уплаты государству обязательных пошлин. Будь то хоть ОСНО, хоть упрощенка, хоть ЕНВД – необходимо в каждом случае отметить условия вашего ИП.

Индивидуальный предприниматель налоги и прочие платежи вносит на основании НК РФ. В зависимости от выбранной системы налогообложения и наличия наёмного персонала перечень обязательных перечислений сильно меняется. Предпочтя спецрежим и работу в одиночку, ИП отчитывается и платить не чаще, чем раз в квартал. На общей системе налоговая нагрузка и отчётность кратно увеличивается.

Хочу открыть ИП – какие налоги надо платить в 2019 году? Этот вопрос требует развёрнутого ответа. Начнём со страховых выплат.

Государство для того чтобы обеспечить граждан пенсиями, медицинским обслуживанием, оплатить больничные, нужды матерей и проч. заранее собирает со всех официально работающих страховые взносы. Принцип сбора прост: каждый работодатель (ИП, в данном случае) рассчитывает от заработанных сотрудником денег величину взносов по законодательно утверждённым ставкам.

В отличие от подоходного налога эти отчисления не удерживаются из зарплаты, а начисляются плюсом к ней.

Теоретически, индивидуальный предприниматель, если работает без штата, должен самостоятельно проводить подобные расчёты для своих взносов.

Однако ему эту задачу облегчили законодательно, введя двухступенчатую схему начисления:

Намного сложнее ИП страховые взносы начислять на заработки наёмного персонала.

Предприниматель должен владеть полной информацией о том, какие ставки действуют, когда надо перечислять деньги, когда отчитываться. Чаще всего в таких случаях малые бизнесмены пользуются услугами бухгалтеров – штатных или работающих дистанционно.

Подробно о ставках и правилах перечисления на своих работников мы расскажем в последней главе статьи.

Из всех систем налогообложения именно общая – наиболее трудная для ИП.

На ОСНО предприниматель может оказаться в случаях:

- подав документы для регистрации, он выбрал именно эту систему или просто не писал заявление о выборе одного из упрощённых режимов;

- перешёл на неё по собственному желанию в процессе деятельности;

- переведён с упрощённых систем принудительно в результате превышения лимитных показателей (по оборотам, штату или недвижимости).

Для ОСНО налоги ИП в 2019 году составляют обширный список. Но главным в перечне является НДФЛ – он объединил в себе и подоходный налог, и налог на прибыль.

Для ОСНО налоги ИП в 2019 году составляют обширный список. Но главным в перечне является НДФЛ – он объединил в себе и подоходный налог, и налог на прибыль.

Для предпринимателя, как и для обычного физического лица здесь используется 13-процентная налоговая ставка. База для расчёта – разница между суммой полученной выручки за год и суммой официально подтверждённых затрат. Например, если на счета и в кассу ИП поступило денег 1 200 000 р. а расходов (с имеющимися бумагами) произведено 800 000 р., то налог надо исчислять от 400 000 р. (1 200 000 – 800 000). В итоге получаем годовой платёж равный 400 000 * 13% = 52 000 р.

Примечательно, что для предпринимателей на ОСНО предусмотрено некое послабление – профессиональный вычет по налогу в размере 20%. Эта преференция действует в случаях, если у ИП вообще не оказалось документов, способных подтвердить их действительность и официальность. В нашем примере это будет выглядеть следующим образом: 1 200 000-20% = 960 000 *13% = 124 600 р. Нетрудно заметить разницу и оценить выгоду того или иного пути.

Законодательство запрещает совмещать оба вычета – используется или 20-процентный, или учёт расходов. ИП должен сам оценивать, что ему выгодней.

НДФЛ переводят в бюджет по окончании года, но в течение этого временного промежутка ИП перечисляет ещё и авансы – один по истечении первого полугодия (половина предполагаемой налоговой суммы), другие за следующие кварталы (3-й и 4-й – по четверти). Расчёт авансового платежа налоговики делают самостоятельно по результатам прошлого периода, они же и направляют предпринимателю уведомление о требующейся сумме к уплате.

Итоговая сумма за год уменьшается на величину авансов.

Помимо НДФЛ за свои доходы общая система налогообложения требует от предпринимателя внесения в бюджет нескольких платежей иного характера, как то:

По сути, только НДС – это непременный атрибут общей системы налогообложения для ИП. Остальные налоги в той или иной мере должны вносить и налогоплательщики, использующие упрощённые режимы.

Для отражения хозяйственных операций ИП избавлен от необходимости вести полную бухгалтерию. Законодательно ему разрешено все записи сводит в один регистр – книгу учёта доходов и расходов.

«Упрощёнка» – самый массовый налоговый режим, использующийся предпринимателями. Возможностей здесь столько, что почти любой бизнесмен, не желающий использовать общую систему и регистрировать организацию, находит приемлемый путь реализации коммерческих идей.

За основу здесь взят единый налог – конгломерат НДФЛ, НДС и налога на прибыль (естественно, с некоторыми особенностями).

Для УСН предусмотрены два вида объектов налогообложения:

- Доходы, когда 6-процентный налог взимается со всех вырученных в течение года средств. Затраты в расчёт не берутся и не уменьшают налоговую базу.

- Разница суммы доходов и расходов, облагающаяся по 15-процентной ставке. Перечень затрат, которые разрешается принимать к учёту, совпадает со списком, приведённым для определения величины налога на прибыль. Чтобы принятие в расходы было правомерно, операция должна подтверждаться документально.

Региональным законодателям предоставлено право сокращения указанных ставок с 6 до 1 процента для «доходов» и с 15 до 5 процентов для разницы между доходами и затратами.

Для ИП на «урощёнке» налоговые отчисления производятся по следующей схеме: сначала поквартально уплачиваются авансы (касается обоих объектов), каждый раз ориентируясь на итоги прошедших трёх месяцев, а по окончании года уплачивается единый налог. Сумма подсчитывается в декларации и из неё вычитаются авансовые платежи. Итого вносится в бюджет.

Для второго объекта при подсчёте налога есть одна тонкость:

Предприниматель, перед тем как декларация сдаётся, должен сравнить, что больше – сумма, полученная при вычислении 15% от разницы, или 1% от выручки. Вносить в бюджет следует ту величину, которая окажется больше.

Впрочем, налоговая служба предоставляет налогоплательщику программное обеспечение, определяющее автоматически сумму к уплате и вести самостоятельные подсчёты нет нужды.

Свои страховые взносы ИП вправе учитывать следующим путём:

- объект «доходы» – начисленную сумму налога разрешается уменьшить на все свои страховые взносы, если ИП работает в одиночку без штата, если есть сотрудники, то не более чем на половину начисленного налога;

- объект «доходы за минусом затрат» – сумму сборов разрешается учитывать лишь в составе общих расходов.

Отсутствие выручки позволит для ИП не производить налоговые отчисления, но страховые взносы за себя вносить надо.

Этот режим налогообложения иначе называют «вменёнкой». Индивидуальный предприниматель, выбравший работу на ЕНВД, может заниматься далеко не всеми видами деятельности, а только теми, которые приведены в ст. 346.26 НК РФ. Законодателям на местах дано право уменьшения списка и вообще полного запрета на применение вменёнки (как в Москве, например).

Чтобы определить, какие суммы вменённого налога платит ИП, приходится обращаться к сложной формуле, в состав которой входят такие множители, как:

- базовая доходность, определяемая по таблице из НК РФ и зависящая от вида занятий;

- физический показатель, приведённый в той же таблице;

- величина коэффициента-дефлятора, изменяемая каждый год правительственным указом;

- коэффициент корректировки, утверждаемый региональными законодателями.

Однако индивидуальному предпринимателю нет нужды проводить расчёты и таким образом определять, какой налог у ИП в 2019 году надо вносить в бюджет по «вменёнке». Вменённый налог за год задаётся для конкретного бизнесмена на этом режиме изначально, и в последующем просто уточняется налоговой службой.

Для ЕНВД налог следует платить ежеквартально в первый месяц после его окончания. Другие налоги уплачиваются, только если образуется база для их исчисления. Страховые взносы обязательно платятся за себя, и за наёмных работников, если таковые есть в штате предприятия.

Даже при отсутствии дохода единый налог вносить надо согласно графику, пока предприниматель не напишет заявление на прекращение деятельности на «вменёнке». Размер налога не меняется. Аналогичная ситуация и со страховыми взносами «за себя». Их переводить в фонды надо в любом случае.

Такие сборы при отсутствии штата работников разрешается вычесть из годового дохода. Если появятся сотрудники, то такую операцию разрешается проделать не более чем в 50% размере от суммы бюджетного платежа.

Патентную систему налогообложения в отличие от остальных режимов вправе использовать только индивидуальные предприниматели. При этом прежде чем писать заявление на получение патента следует ознакомиться в ст. 346.43 НК РФ со списком видов занятий, которые разрешены при ПСН. Региональным законодателям разрешено этот перечень дополнять.

Более того, патент даёт право заниматься выбранным видом деятельности только в пределах территории, которая курируется налоговой инспекцией, выдавшей документ. Если предприниматель намерен заняться другим бизнесом или работать и в другом регионе, ему придётся брать ещё патенты – для каждого вида занятий и региона. Исключение составляют грузовые перевозки, для которых при наличии одного документа можно передвигаться по стране. Однако и здесь есть ограничение – договоры на перевозку грузов должны заключаться только по месту выдачи патента.

Удобство этой системы в том, что воспользоваться ею можно как на короткий период – месяц, так и на год.

Для ИП налоги и обязательные платежи вносятся в следующей номенклатуре:

Правила внесения платы за патент таковы:

- если разрешение берётся на временной промежуток в пределах 6-месячного периода, плата вносится не позже даты окончания действия патента;

- если он нужен на срок от 6-и до 12-и месяцев, то плату разрешается делить на две части: 1/3 стоимости в 90 дней со старта деятельности в этом статусе, остальные 2/3 – не позже даты окончания действия разрешения.

Размер платежа на патент не может быть уменьшен на сумму страховых взносов, внесённых за себя.

Налоги на ЕСХН

Единый сельхозналог – так коротко называют налоговый режим, предназначенный для производителей сельскохозяйственной продукции. В эту же категорию входят и предприниматели, занимающиеся разведением рыбы. Чтобы стать плательщиком ЕСХН требуется выполнить главное условие – в общем объёме доходов на профильную продукцию должно приходиться не менее 70% выручки.

Налоги для ИП те же, что и на «упрощёнке», а принцип определения налоговой базы идентичен тому, что используется для объекта налогообложения доходы за минусом затрат.

Но налоговая ставка ниже и составляет 6% от разницы между выручкой и расходами. Авансовые выплаты производит предприниматель тоже по итогам каждого квартала.

Страховые взносы тоже вносятся по тем же правилам, что и для других систем налогообложения. Сумму сборов при этом разрешается вычитать из налоговой базы, а не из итогового единого налога.

Если индивидуальный предприниматель нанял штат сотрудников, он становится налоговым агентом по НДФЛ. То есть с момента принятия на работу первого сотрудника он должен не только начислять ему заработную плату, но и рассчитывать, удерживать и переводить в бюджет подоходный налог. Помимо этого, он должен сдавать месячные, квартальные и годовые отчёты по этому направлению и в его обязанности входит расчёт и перечисление в страховые фонды соответствующих взносов.

Если индивидуальный предприниматель нанял штат сотрудников, он становится налоговым агентом по НДФЛ. То есть с момента принятия на работу первого сотрудника он должен не только начислять ему заработную плату, но и рассчитывать, удерживать и переводить в бюджет подоходный налог. Помимо этого, он должен сдавать месячные, квартальные и годовые отчёты по этому направлению и в его обязанности входит расчёт и перечисление в страховые фонды соответствующих взносов.

НДФЛ работодатель рассчитывает и удерживает из зарплаты по 13-процентной ставке. При уплате страховых взносов следует исходить из следующих нормативов начисления (в скобках указан вид страхования):

- ПФР – 22% (пенсионное);

- ФСС – 2,9 (социальное);

- ФФОМС – 5,1 (медицинское).

Помимо этих платежей ИП рассчитывает ещё и взносы на «травматизм» (от несчастных случаев). Здесь размер ставки устанавливается от вида занятий наёмных работников, и может варьироваться в пределах от 0,2 до 8,5%.

Основная обязанность при ведении коммерческой деятельности ИП состоит в своевременной уплате налогов в бюджет. Каждое из обязательств имеет свои сроки для платежа.

Предприниматели имеют право выбрать одну из разрешенных систем налогообложения или совместить несколько режимов одновременно. Каждая из систем имеет обязанность по налоговым обязательствам.

Порядок уплаты обязательств характеризуется:

- Налог взимается по результатам определения базы, исчисляемой по величине дохода или в фиксированном размере.

- Порядок налогообложения установлен в НК РФ. Кодекс содержит данные о том, какие налоги платит предприниматель, когда надо вносить суммы в бюджет.

- Каждое обязательство указывается в декларации. Данные отчетности проверяются ИФНС в процессе проведения мероприятия контроля.

- Все налоги имеют установленные законодательством сроки, определяющие, какого числа надо заплатить в бюджет.

- Суммы должны быть скорректированы при подаче деклараций с измененными данными.

- Облагать налогами потребуется доход, получаемый после регистрации ИП.

Обязательства, которые имеют предприниматели как физические лица, контролирует ИФНС. Отделение Инспекции по месту регистрации ИП определяет, какие суммы нужно вносить и сроки, по которым необходимо платить. По расчетам ИФНС предприниматель должен оплатить налоги: транспортный, на имущество и на землю.

Квитанции об уплате высылают физическим лицам по месту регистрации. В документах указывается дата, когда нужно платить в бюджет. Сроки устанавливаются местными или региональными законами и в соответствии с положениями НК РФ. Представление деклараций по обязательствам физических лиц не предусмотрено.

Основное налоговое бремя предприниматель несет при занятии коммерческой деятельностью. Каждая система налогообложения имеет свои параметры по срокам погашения обязательств и КБК назначения платежа. Узнавать, какие КБК применяются, требуется ежегодно.

Важно! Код бюджетной классификации уникален для каждого вида налога.

Общеустановленная система налогообложения

Режим применяется ИП в безусловном порядке после регистрации. Для его применения не требуется подача уведомления. При ведении ОСН предприниматель в качестве основных налогов должен платить НДФЛ и НДС. Величина налога с доходов определяется по разнице между полученными доходами и понесенными расходами. Особенность погашения обязательств:

Особенность погашения обязательств:

- Налогоплательщик вносит авансы и окончательную уплату по итогам календарного года. Если в периоде получены убытки, а авансы были внесены, после образования переплаты сумму можно вернуть или зачесть в счет будущих уплат. Возврат переплаты осуществляется по заявлению. Определить, какие налоги можно зачесть за счет переплаты, можно в ИФНС.

- Величина аванса определяется налоговой инспекцией из расчета данных предыдущего года и планируемого дохода по данным формы 4-НДФЛ. Для вновь открытых компаний установлено требование по предоставлению декларации 4-НДФЛ в течение 5 дней после получения первых доходов. Допускается подача корректировочной формы.

- ИП нужно заплатить предварительные суммы не позднее 15 июля, 15 октября текущего периода и 15 января следующего налогового года.

- После окончания года и подачи декларации 3-НДФЛ предприниматели вносят остаток суммы не позднее 15 июля, следующего за истекшим налоговым периодом.

ОСН – единственная система, при ведении которой взимается НДС. Начисленный налог ИП уплачивает помесячно в размере 1/3 суммы, указанной в декларации. Суммы вносятся не позднее 25 числа месяцев, следующих за истечением квартала. ИП может упростить процедуру перечисления и внести НДС единовременно по сроку первого месяца.

Важно! Если дата уплаты попадает на выходной или праздник, последним сроком для погашения обязательств становится первый рабочий день.

Упрощенная система

Применение УСН обязывает ИП заплатить единый налог. Перейти на систему можно при открытии компании или с нового календарного года.

Особенности платежа:

- Перечисление авансовых сумм производится ежеквартально, 25 числа месяца, следующего после окончания периода.

- Полный размер налога предприниматель должен платить не позднее 30 апреля года, следующего за истекшим периодом.

- Окончательный платеж осуществляется с учетом авансовых выплат.

- Отсутствие или просрочка авансового взноса влекут наложение пени за каждый пропущенный день.

Если предприниматель несвоевременно заплатил авансовый платеж, узнать, сколько нужно внести пени, можно в ИФНС или путем использования калькулятора пени. При просрочке окончательного платежа в дополнение к сумме пени ИП надо будет заплатить штраф.

Система с уплатой ЕНВД

Режим применяется для ограниченных видов деятельности и характеризуется обложением, не зависящим от полученной выручки. Перейти на режим можно в любом периоде после регистрации. Определяют сколько нужно заплатить в суммовом выражении федеральные и региональные законы.

Порядок уплаты в бюджет:

- Сумма единого налога для перечисления в бюджет носит постоянный размер и вносится после окончания квартала – налогового периода.

- Уплата за неполный период применения системы, подтверждаемый датой регистрации как плательщика ЕНВД или снятия с учета, высчитывается по дням. Сколько точно надо платить в бюджет при неполном квартале, можно узнать в ИФНС.

- Дата для перечисления установлена 25 числа месяца, следующего после окончания квартала.

Важно! Днем уплаты любого налога считается дата перечисления платежного поручения или взноса по квитанции.

Система с уплатой ЕСХН

Режим, при котором уплачивают ЕСХН, применяет ИП с узкоспециальной деятельностью, устанавливаемый при регистрации или с нового календарного года. Налоговый период в учете составляет 1 год.

Особенность уплаты обязательства:

- ИП должен платить сумму аванса по окончании полугодового отчетного периода. Срок авансового перечисления установлен 25 июля.

- По итогам года вносится окончательный платеж, срок которого наступает не позднее 31 марта.

В случае прекращения ведения деятельности с обложением ЕСХН ИП должен заплатить окончательную сумму не позднее 25 числа следующего по окончании деятельности месяца.

Уплата патента

Режим применяется предпринимателями при его законодательной поддержке региональным законодательством. Система не применяется с начала регистрации. Заявление на ведение ПНС подается за 10 дней до начала учета. Какие виды деятельности попадают под патент и сколько нужно платить в бюджет, нужно узнавать в территориальном отделении ИФНС.

Особенности уплаты налога:

- Для патента со сроком действия до 6 месяцев уплата производится одной суммой до окончания действия режима.

- Для патента, действующего свыше 6 месяцев, установлены 2 срока платежа. 1/3 часть суммы требуется заплатить в течение 90 дней, 2/3 части вносится до конца действия патента.

Важно! Просрочка внесения патентного налога влечет автоматический переход на общую систему с обязательной отчетностью и уплатой всех обязательств по режиму.

Обязанности по взносам в фонды

На вознаграждение за исполнение обязанностей работников начисляются взносы в фонды. Для проведения платежа необходима регистрация ИП в фондах в качестве работодателя. Постановка на учет осуществляется не после открытия, а при приеме наемных работников или заключения хозяйственно-правовых договоров.

Платежи вносятся:

- Ежемесячно, не позднее 15 числа следующего месяца.

- Платежи вносятся в ФСС на социальное страхование и в ПФР на пенсионное и медицинское страхование.

Предприниматели уплачивают взносы в ПФР на собственное страхование. Сумма взноса состоит из 2 частей – фиксированного платежа и части, зависящей от суммы выручки.

Особенность платежа:

- Все ИП должны заплатить фиксированный взнос до 31 декабря текущего года. Узнавать, какие суммы вносятся в бюджет на пенсионное и медицинское страхование, необходимо ежегодно. Величина взноса зависит от размера МРОТ. Платеж осуществляется со дня открытия ИП и до дня закрытия компании.

- Вторая часть взносов предпринимателя зависит от величины выручки. ИП должны платить 1% от суммы превышения дохода в 300 тысяч рублей. Срок платежа установлен до 1 апреля года, следующего за налоговым периодом.

Размер дохода предпринимателя контролируется ПФР по данным, полученным в порядке обмена с ИФНС.

Обязанность по уплате налогов возникает у налогоплательщиков со дня государственной регистрации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Порядок выбора или перехода на конкретную систему налогообложения определяется налоговым законодательством. При этом закон допускает одновременное использование двух разных налоговых режимов.

Естественно, возникает необходимость разобраться, какими налогами облагается деятельность предпринимателя и предусмотрен ли пенсионный налог для ИП в 2019 году.

Что нужно знать

Целью любого налогового режима является удержание налогов и сборов с физических и юридических лиц. Своевременное исполнение налоговых обязательств служит гарантом наполнения федерального и местных бюджетов.

По сути, налоги являются единственным источником дохода для государства. Следовательно, полноценное функционирование налогового механизма способствует выполнению обязательств государства перед бюджетными и другими учреждениями.

Возникновение налоговых обязательств связывают с датой регистрации налогоплательщика. Если ИП против повышения налогов и взносов, то благодаря разнообразию налоговых режимов он может оптимизировать налоговые отчисления.

Чтобы выявить подходящую систему налогообложения необходимо провести сравнительный анализ. Однако закон устанавливает определенные ограничения в отношении отдельных видов деятельности и величины дохода.

В этом случае допускается использование только строго установленного налогового режима. Общий перечень допустимых систем налогообложения включает:

- Патентная система.

Вид и количество прямых или косвенных налогов подлежащих уплате напрямую зависит от системы налогообложения. Как правило, начинающие предприниматели используют упрощенный налоговый режим.

УСН предоставляет налогоплательщикам возможность вести менее обременительную форму бухучета и уплачивать меньше налогов. Основным сбором индивидуального предпринимателя является единый налог.

Уплата НДС происходит только тогда, когда ИП осуществляет ввоз импортной продукции на территорию РФ.

В остальных случаях он освобождается от этого уплаты сбора. Налог на доходы граждан обязаны удерживать налоговые агенты.

Поэтому если предприниматель использует труд наемных рабочих, то он подпадает под это определение.

Если ИП работает сам, то он освобождается от уплаты НДФЛ. Исключением могут быть доходы, которые не связаны с предпринимательством.

Удержание взносов осуществляется в порядке, установленном . Окончательная сумма налога рассчитывается по итогам календарного года.

При этом налогоплательщик должен исходить из величины налоговой ставки:

Если ИП используется 15% ставку налога, то может возникнуть ситуация, в которой сумма единого налога будет меньше размера минимального сбора. В этом случае налогоплательщику необходимо уплачивать малый налог.

Перечисление авансовых платежей производится ежемесячно до 25 числа. Крайний срок подачи отчетной документации для предпринимателя – 30 апреля.

Для перехода на УСН заинтересованному лицу нужно подать налоговое уведомление. Извещение, должно быть, направлено не позже 31 декабря.

При первичной регистрации уведомление можно подавать в течение месяца со дня регистрации. Если у налоговой службы не будет претензий, то предприниматель считается автоматически перешедшим на упрощенный налоговый режим.

УСН распространяется на тех налогоплательщиков, что не подпадают под законодательные ограничения. Также предприниматели должны учитывать следующие требования:

ЕНВД обычно идет в паре с другими системами налогообложения. Для перехода на ЕНВД налогоплательщику нужно подать соответствующее заявление. Этот режим налогообложения распространяется на конкретные виды деятельности.

Если ИП использует несколько налоговых систем, то налог нужно уплачивать по каждой из них. Документальная фиксация финансовых операций осуществляется в рамках .

Единственный недостаток использования двух налоговых режимов заключается в том, что ИП нужно обеспечить раздельный учет.

Если сравнивать ЕНВД и УСН, то кардинальным отличием служит способ начисления налога:

Здесь ключевую роль играют статистические показатели, которые создаются при проведении налоговых проверок.

Величина налоговой ставки составляет 15%. Налог уплачивается до 25 числа 1-го месяца следующего квартала.

Базовая доходность рассчитывается относительно установленной физической величины. Данный показатель фактически является условным объемом ежемесячной прибыли налогоплательщика.

При расчете налога предпринимателю необходимо использовать соответствующие коэффициенты. Как правило, понижающий коэффициент устанавливается местными властями. Размер коэффициента-дефлятора закреплен на уровне 1,798.

Если по истечении года прибыль ИП превысит отметку в 300 тыс. руб., то ему необходимо будет доплатить взнос в размере 1% от суммы, что является разницей между двумя показателями.

Большинство крупных налогоплательщиков использует ОСН. Этот налоговый режим предусматривает уплату почти всех существующих налогов, включая:

- НДС, НДФЛ.

- Транспортный сбор.

- Налог: с продаж, на прибыль, на имущество.

Сроки уплаты каждого отдельного налога определяются соответствующими положениями Налогового кодекса.

Патентная система содержит ряд законодательных ограничений. Ее можно использовать в отношении ограниченного количества видов деятельности.

Кроме того, здесь установлен строгий лимит по объему ежегодной прибыли. Количество наемных рабочих на патентной системе также ограничено.

Размер налоговой ставки равен 6%. Уплата налога осуществляется до 25 числа 1-го месяца будущего квартала. При этом законодатель предусмотрел возможность комбинирования патентной системы с другими налоговыми режимами.

Дополнительным плюсом является освобождение ИП от подачи налоговой отчетности. Кроме того, налогоплательщик может работать без контрольно-кассового аппарата.

Отображение доходов предпринимателя происходит в книге доходов. Срок действия патента составляет 1–12 мес.

Основные понятия

К основным определениям относится:

Процесс регистрации

Порядок регистрации граждан в качестве ИП установлен . Гражданин желающий стать предпринимателем должен быть не младше 18 лет.

При этом регистрация не подразумевает создание юридического лица (). Как следствие начинающему ИП не нужно создавать уставной капитал и разрабатывать устав.

Однако предприниматели руководствуются положениями закона, которые распространяются на организации. Основной целью государственной регистрации ИП является легализация предпринимательской деятельности.

Основанием для регистрации является заявление заинтересованного лица. При наличии полного пакета документов регистрация занимает не более 5 рабочих дней.

Индивидуальные предприниматели имеют право заниматься любыми видами деятельности, включая, оказание услуг, оптовую или розничную торговлю, добычу полезных ископаемых.

Выбор системы налогообложения осуществляется в рамках Налогового кодекса. Сроки перехода зависят от налогового режима.

Основанием для перехода на УСН является уведомление, которое подается в налоговую службу не позже 31 декабря.

Если ИП не подаст извещение, то он автоматически подпадает под ОСН. Переход на ЕНВД осуществляется на основании заявления.

Документ нужно направить в орган ФНС на протяжении 5 дней с момента фактического применения указанного налогового режима. При выборе патентной системы также подается .

Но на этот раз налогоплательщик должен направить документ за 10 дней до начала использования обозначенной системы налогообложения.

ИП имеет право получить несколько патентов одновременно. На рассмотрение заявления налоговой службе отводится 5 дней.

Нормативная база

Основным документом, регулирующим вопрос налогообложения предпринимателей, является НК РФ. Налоговый кодекс координирует следующие направления:

- налоговые режимы;

- виды налогов;

- порядок начисления и уплаты сборов;

- механизм перехода на другую систему налогообложения;

- порядок подачи отчетной документации;

- применение штрафных санкций.

Ниже будут отмечены основные направления:

ЕНВД

Патентная система

Порядок уплаты:

Большая часть налогов приходится на ОСН. Отдельные виды налогов также подлежат уплате на УСН. Что касается опущенного земельного налога, то его перечисляют граждане или организации.

То же самое касается налога на имущество граждан и транспортного налога. Поэтому эти сборы относятся косвенно к предпринимателю. Удержание взносов происходит в рамках ФЗ от 15.12.2001 N 167-ФЗ.

Какие налоги должен платить ИП (полный список)

Уплата налога напрямую зависит от системы налогообложения. Поэтому необходимо рассмотреть все налоговые режимы:

Среди прочих платежей необходимо отметить страховые взносы, которые подлежат уплате в следующие учреждения:

Сколько платежей производится

Количество налоговых платежей зависит от режима налогообложения (см. подзаголовок «Какие налоги должен…»). При этом часто граждане спрашивают, когда платить, если ИП открыто на УСН.

Упрощенный налоговый режим предусматривает уплату ежемесячных авансовых платежей. Тогда как разницу налога предприниматель уплачивает по итогам календарного года.

Единый налог на ЕНВД нужно уплачивать ежеквартально (см. подзаголовок «Что нужно знать»). Торговый сбор удерживается согласно с правилами .

Налогоплательщики, избравшие ОСН, уплачивают все остальные налоги в порядке установленном законом. Аналогичные требования установлены для уплаты страховых взносов (см. подзаголовок «Нормативная база»).

Как платить (расчет)

Порядок уплаты налогов определяется налоговым законодательством. Как правило, налоговые отчисления,

включая авансовые платежи, производятся по месту регистрации налогоплательщика.

Все расчеты суммы налога ИП производят самостоятельно. Способ расчета зависит от конкретного вида налога.

Начинающим предпринимателям, которые не знают, как рассчитать налоги можно использовать налоговые калькуляторы.

Видео: для чего собираются налоги в России

При этом фискальный орган впоследствии проверит, соответствует ли уплаченная сумма налога той, что указана в налоговой декларации.

Если будет выявлена недоимка, то налоговая служба может предъявить требование относительно доплаты недостающей суммы.

Фактическую уплату налога можно производить через расчетный счет или непосредственно в отделении банка.

Что вносится в бюджет за работника

При наличии наемных рабочих, ИП исполняет функцию налогового агента. Как следствие предприниматель

должен удерживать НДФЛ в размере 13%, а также уплачивать все обязательные сборы (ПФ, ФСС, ФОМС РФ).

Какое освобождение действует

Чтобы получить освобождение от уплаты большей части налогов предпринимателю необходимо перейти на упрощенный налоговый режим.

УСН избавляет ИП от уплаты:

- НДС, НДФЛ.

- Транспортного сбора.

- Налога: с продаж, на прибыль, на имущество.

Ответственность ИП за неуплату

За неуплату налогов фискальная служба может привлечь предпринимателей к налоговой ответственности.

Невыполнение функции налогового агента предусматривает применение штрафных санкций (). Грубое нарушение налогового законодательства наказывается уголовным преследованием.

Часто задаваемые вопросы

Теперь рассмотрим дополнительные вопросы, связанные с уплатой налогов:

- Какие прогнозы на текущий год по поводу возможной отмены платежей.

- Особенности налогообложения при грузоперевозках.

Будет ли отмена платежей в 2019 году?

Каких-либо фундаментальных изменений по поводу отмены обязательных платежей в текущем году не произошло. Поэтому ИП может рассчитывать только на освобождение от уплаты НДС.

По отдельным видам хозяйственной деятельности начинающим ИП законодатель позволяет воспользоваться налоговыми каникулами. Этот вид преференций распространяется на УСН и патентную систему.

Нюансы при реализации грузоперевозок

Уплата налога зависит от используемой системы налогообложения. Допустим, что ИП осуществляющий грузоперевозки решил продать транспортное средство, используемое в коммерческих целях.

Для объективной оценки налоговой, и финансовой вообще, нагрузки индивидуальных предпринимателей, будем отталкиваться от фискального режима ведения ими деятельности и особенностей регистрации.

Вопреки лицу юридическому, ИП – это физлицо, обладающее правом вести собственную хозяйственную деятельность.

Системы существующего налогообложения для ИП

Платежи в бюджет по налогам составляют значительную долю ежемесячных финансовых затрат по выплатам в бюджет для каждого ИП. Сами налоговые отчисления будут зависеть от установленного режима взаимоотношений с бюджетом.

Разные режимы отличны друг от друга размерами ставок, налоговой базой, периодом уплаты, процедурой расчета и т.п.

И потому, чтобы оптимизировать свою фискальную нагрузку, важно правильно подобрать себе технологию налогообложения. Льготными режимами считаются нижеприведенные:

- УСН – упрощенная технология налогообложения;

- ПСН – система налогообложения по патенту;

- ЕНВД – налог единый на вмененный доход;

- ЕСХН – сельскохозяйственный единый налог.

Кроме данных, существует еще и общая методика, связанная со сбором и уплатой налогов. Как видим, название вышеуказанных режимов – это и есть налог, который придется уплачивать предпринимателю.

Упрощенная, как и общая системы, удобны тем, что обязанность по перечислению возникает только в случае появления у ИП реального подтвержденного дохода.

В случае с ЕНВД применяются другие показатели расчета налоговой базы, так что платить в бюджет придется независимо от сумм дохода и его наличия вообще.

Как работать и платить по упрощенке

Если не планируется регулярных доходов, то желательно на первых порах работать по упрощенке, или системе УСН. Для нее характерна умеренная финансовая нагрузка, а также простота составления и сдачи отчетности.

На упрощенке существует два варианта уплаты налогов, из которых придется выбрать самому.

Один из них «УСН Доходы», другой – «УСН Доходы за вычетом расходов».

Экономический смысл следует из названия — при «доходах» налог платится с любых поступлений на расчетный счет. При «доходах за вычетом расходов», с поступлений на счет можно вычесть расходы, а с оставшейся суммы платить налог.

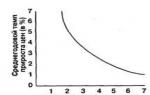

Ставка налогообложения по первому варианту всегда будет равна 6%, независимо от других условий. Обычный размер уровня налога для второго метода равняется 15%, при этом местным властям даны полномочия снижать этот размер в ряде случаев.

Какую систему выбрать?

В среде финансовых аналитиков известна следующая формула:

(Доходы за вычетом расходов) х 15% = Доходы х 6%.

Получается, что при 60%-м размере расходной части от уровня доходов величины платежа в бюджет сравняются для обоих вариантов. Но неподтвержденные затраты нельзя будет вычесть из общего уровня валовых доходов.

Налоги для других спецрежимов

Патентная форма налогообложения предусмотрена исключительно для предпринимателей. Патент получают на конкретные виды занятости в рамках региона, выдавшего разрешение.

Для подсчета величины налога (патента) необходимо уточнить сумму потенциального дохода за год. Она умножается на 6%. Для ИП, ведущих деятельность на таком режиме предусмотрены льготные условия по уплате страховых взносов. Патент выдается максимум на срок, не превышающий года.

Для ЕНВД действует более сложная, специфическая форма расчета налоговых сумм, подлежащих перечислению в бюджет. Примерно ее можно представить следующим образом:

БД х ФП х К1 х К2 х 15% (БД – это размер базовой доходности, а ФП – физический показатель. Их нужно смотреть в специальной таблице Налогового Кодекса в статье 346. К1 и К2 –коэффициенты, утвержденные Правительством и региональными властями).

Что касается единого сельхозналога, то он предназначается лишь для тех ИП, которые производят либо перерабатывают продукцию сельскохозяйственного значения. Его расчет подобен варианту упрощенки «Доходы минус расходы» с фискальной ставкой, всегда равной 6%, которая взимается с величины доходов, за вычетом расходов.

Если предприниматель отказался от любого их льготных спецрежимов, то ему придется вести свою деятельность и перечислять государству, исходя из общей системы.

В ней предусмотрена уплата НДС (18, 10 или 0%), равно как и налога с доходов физлиц. Типичная налоговая ставка равняется 13-ти процентам. В затратах в полном объеме разрешено учесть страховые взносы.

Общую методику выбирает ряд ИП, которые будут работать с контрагентами – плательщиками НДС.

Кому придется платить страховые взносы

Кроме налогов, обязательными к постоянной оплате считаются платежи страховые. Их целью является сбор средств для пенсионного обеспечения, медицинского страхования и социальной защиты ИП.

Поскольку он сам себе является работодателем, то и обязанность по своему социальному обеспечению ложится на него, а государство лишь выполняет контрольные функции.

При этом, отсутствие доходов от обязанностей делать страховые перечисления не освобождает.

Начинается это с момента получения статуса ИП и действует независимо от осуществления деятельности и получения прибылей по факту.

Льготы временного характера по уплате (неуплате) таких взносов обязаны быть подтвержденными документально и могут наступать только в случае, если ИП:

- проходит воинскую службу;

- ухаживает за лицами старше 80 лет, инвалидами;

- проживает с супругом-военнослужащим;

- проживает с супругом, направленным за рубеж для консульской или диппредставительской деятельности.

Страховые взносы направляются в Фонд обязательного медстрахования и Пенсионный фонд. Чтобы рассчитать эти показатели, нам потребуется минимальный размер оплаты труда. Для текущего года его величина составляет 5 965 рублей.

Ежемесячно каждый ИП должен перечислить 5,1% от суммы МРОТ. Таким образом, годовой минимум составит:

5 965 х 12 х 5,1% = 3 650,58 рублей.

Расчет взносов на практике

Для страховых платежей в ПФ предусмотрена определенная дифференциация, которая зависит от того, превышает ли доход ИП сумму в 300 тысяч.

Если нет, тогда ежемесячная ставка равняется 26% годовых от размера МРОТ. Несложным подсчетом получаем, что годовой объем отчислений в ПФ в таком случае будет 20826 рублей.

Для тех ИП, которые зарабатывают более 300 000, на сумму, превышающую этот уровень, будет добавляться дополнительная ставка в размере 1%.

Рассмотрим это на практическом примере.

ИП Петров заработал в текущем году 900 000 рублей. Следовательно, его страховые взносы будут вычисляться так:

- Для Пенсионного фонда.

(6675 х 12 х 26%) + ((900 000 – 300 000) х 1%) = 20826 + 6 000 = 26826 р.

- Для ФОМС – 3 650,58 рр. без привязки к объему полученных доходов.

- Общая величина страховых взносов, подлежащих перечислению, будет составлять 30476,58 рублей.

Неполный год и наемные сотрудники

Предпринимателю должно быть известно, что такой расчет будет справедливым для полного отработанного года. Если он был зарегистрирован в течение этого периода или досрочно прекратил деятельность, то расчет сумм будет пропорциональным отработанному времени.

Для тех ИП, у которых работает наемный штат, дополнительно необходимо организовать уплату страховых взносов по ним в общем размере 30% от выплат, в том числе в ПФ – 22%, ФОМС – 5,1%, ФСС – 2,9%.

Планируемые изменения в 2019 году

Что касается возможных изменений в 2019-м году, то наиболее вероятное из них – это увеличение фиксированного уровня МРОТ. По предварительным прогнозам, эта сумма может быть повышена до 6 675 рублей. Соответственно, будет увеличен размер отчислений в ФОМС и Пенсионный фонд.

Теперь о налогах. Поскольку Президентом был предложен мораторий на повышение уровня налогов на предстоящие 3-4 года, то есть вероятность того, что в этой сфере изменения предпринимателей не ожидают.

Планируется введение категории бизнеса «самозанятый гражданин». Для него не потребуется государственной регистрации. Все, что нужно будет сделать – это приобрести патент и начать работу. Сферы деятельности – фриланс, ИТ-технологии, оказание некоторых видов услуг.