После официальной регистрации брака перед молодоженами появляется огромное количество вопросов и проблем.

Наиболее важный из них – приобретение собственной жилой площади.

Далеко не все располагают финансовой суммой, необходимой для покупки, поэтому прибегают к оформлению ипотечного кредита. Об этом и поговорим…

Информация о порядке и последовательности предоставления ипотечного кредита содержится во многих нормативных документах:

- В Гражданском кодексе.

- В Федеральном законе № 102, в котором идет речь об имуществе, предъявляемом в качестве залога.

- В Федеральном законе № 122, оговаривающем регистрацию прав на объект недвижимости, купленный при помощи ипотечного займа.

В каких банках можно оформить

Собственное ипотечное кредитование можно найти в следующих банках :

Самой главной проблемой социальной сферой является жилье. Действующее правление старается всячески помочь населению в этом вопросе путем принятия новых законов и внедрения программ федерального или регионального значения. Предоставление жилой площади новоиспеченным ячейкам общества – наиболее приоритетное национальное направление.

Программа ипотечного кредитования строится на следующих показателях:

- средняя заработная плата;

- уровень безработицы в стране;

- прожиточный минимум.

В настоящее время действует 3 кредита на приобретение жилья , поэтому граждане должны сами сделать выбор в пользу наиболее привлекательного. Речь идет о Федеральной программе, и .

Базовые условия выдачи средств

Чтобы стать участником программы «Молодая семья», необходимо соответствовать следующим показателям :

Субсидию на приобретение жилья выделяет Федеральный бюджет, поэтому в качестве направлений расходования средств можно выбрать:

- возведение собственного жилья;

- приобретение заветных квадратных метров;

- внесение первоначальной суммы по ипотечному кредиту, оформление которого произошло до того, как молодую семью .

Кстати, если приобретаемая квартира относится к жилищному кооперативу, то выделенные средства можно будет использовать и в качестве паевого взноса.

Размер субсидии зависит от следующих факторов:

- количество детей (при их наличии);

- средняя стоимость квадратного метра в регионе.

Так, молодая семейная пара, еще не успевшая обзавестись детьми, может рассчитывать на то, что государство погасит 35% от общей цены приобретенной квартиры . Если же речь идет о неполной ячейке общества (один родитель и ребенок) или о семье с 1 ребенком, то государству нужно будет расщедриться на 40% и более.

Не нужно отчаиваться и в том случае, если не получилось вступить в Федеральную программу, ведь ипотечные кредиты на покупку жилья молодым семьям выделяют и коммерческие банки.

Общие требования к заемщикам и покупаемому жилью

Банк обычно проявляет интерес не к будущему жилью, а к заемщикам, ведь именно эта сторона взаимоотношений может таить в себе риск и некоторые сложности.

Итак, что должно быть:

Наибольшей экономии могут достичь граждане, имеющие 3-х и более детей. На особые условия участия в программе «Молодая семья» могут рассчитывать ячейки общества, совсем не имеющие в собственности недвижимости.

Порядок оформления

Программа «Молодая семья» предполагает выделение государственной субсидии на частичное погашение ипотечного кредита, причиной оформления которого являлась покупка готового жилья или квартиры в новостройке, или возведение собственного дома.

На льготный ипотечный кредит может рассчитывать:

- семейная пара, не успевшая достичь возрастной отметки – 35 лет;

- одинокий родитель или усыновитель, которому также еще не исполнилось 35.

Кроме того, нужно располагать жилищным сертификатом, свидетельствующим о нуждаемости в квадратных метрах.

Кредитная сумма является разницей между ценой недвижимости и величиной государственного субсидирования. Банковское учреждение принимает к рассмотрению справку об официальном заработке каждого супруга. Выдачу необходимой суммы позволяет добиться привлечение созаемщиков или внесение .

Оформление ипотечного кредита по программе «Молодая семья» требует последовательного выполнения следующих действий :

Какие документы потребуются?

Прежде чем обращаться в кредитное учреждение на предмет получения льготного ипотечного кредита, нужно запастись необходимыми бумагами :

Правила расчета

При расчете платежей по ипотечному кредиту нужно учитывать следующие факторы:

- Стоимость жилого пространства. Именно этот показатель влияет на срок возврата долга и на процентную ставку.

- Сумма первоначального взноса. Минимальный размер данного платежа, определяемый банком, колеблется в районе 15-20%. Чем больше значение этого показателя, тем о меньшей выплате будет идти речь в дальнейшем.

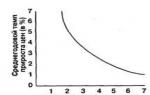

- Продолжительность возврата долга. Минимальная переплата полагается за период от 1 до 3-х лет. 30 лет – это максимальный срок возврата кредитного займа. Каждая семья в зависимости от достатка может выбрать оптимальное время – 10, 15, 20 или 25 лет.

- Платежеспособность, складывающаяся из величины ежемесячно получаемой заработной платы. Действующее законодательство позволяет тратить на кредит от 40 до 60% совокупного дохода семьи.

- Тип платежа каждый клиент может выбрать самостоятельно, в зависимости от персональных возможностей погашения кредита. Разницу между аннуитетными и дифференцированными выплатами могут наглядно продемонстрировать банковские сотрудники.

С самостоятельным расчетом могут справиться не все граждане, поэтому многие кредитные учреждения предлагают воспользоваться специальным сервисом – кредитным калькулятором

. Данная программа позволяет произвести расчет не только стандартных выплат, но и всевозможных ситуаций с досрочным погашением.

Без первоначального взноса

Ипотека, не требующая первоначального взноса, существует, но чтобы ею воспользоваться, нужно соблюсти определенные условия :

- каждому из супругов должно быть меньше 35 лет;

- местом жительства должна являться коммунальная квартира, общее жилое пространство с родителями или другими членами семьи;

- собственная недвижимость отсутствует полностью или составляет менее 15 кв. м. на 1 проживающего.

Правда, отсутствие первоначального взноса, зачастую ведет к увеличению процентной ставки.

Особенности получения заемных средств при наличии детей и при их отсутствии

Семья, оформившая ипотечный кредит, а затем, родившая ребенка, может обратиться за списанием части основной суммы долга.

Малообеспеченная ячейка общества имеет право на получение жилищного детского вычета.

Малообеспеченная ячейка общества имеет право на получение жилищного детского вычета.

В зависимости от наличия или отсутствия детей, рассчитывается нормативная площадь жилья. То есть, 2 супруга могут приобрести только 42 кв. м., а большее число членов семьи позволяет обращаться за 18 кв. м. на каждого. Размер государственной субсидии также увеличивается с 35% до 40% в связи с появлением ребенка.

Преимущества и недостатки получения ипотечного и потребительского кредита для приобретения жилой недвижимости представлены в следующем видеосюжете:

Наверняка многие слышали, но не каждый знает, что получить ипотеку без собственных накоплений возможно.

Приобрести жилье возможно с помощью :

- банка на определенных условиях;

- как участник государственного проекта.

Особенностями второго способа ипотечного кредитования служит тот факт, что в качестве первоначального взноса могут быть:

- государственная поддержка;

- социальные программы;

- непосредственно банковские программы;

- кредитные предложения.

При всем при этом расходы неизбежны :

- услуги оценки выбранного жилья;

- оформление страхования жилья;

- комиссии банка;

- оплата государственных пошлин и услуг риэлтора.

В различных областях нашей страны действуют программы, позволяющие помочь молодым семьям в улучшении жилищных условий.

ВАЖНО : Ипотека доступна в двух формах: с социальной помощью от государства, социальные программы банка.

Основные требования банков

- Российское гражданство супругов.

- Возрастной порог одного из супругов не более 35 лет.

- Наличие официального трудоустройства.

- Достаточный ежемесячный доход для погашения ипотечного кредита.

- Наличие постоянной прописки.

Для участия в социальной программе необходимо предоставить доказательства в необходимости улучшения условий проживания .

Различные банки предлагают свои услуги молодым семьям, где общие требования могут меняться в зависимости от выбранной кредитной организации.

Смотрите видео о программах банков по ипотеке для молодых семей:

Предложения на рынке

Учитывая все риски, не каждая финансовая организация согласится дать кредит без внесения части денежных средств . Для этого необходимо все же доказать свою состоятельность, либо обеспечение государственной помощью.

Стандартный пакет документов необходимый для подачи документов в банк и запрашиваемый банком содержит:

ПАО Сбербанк

Кредитная ставка в данном банке от 10,25% годовых и срок кредитования до 30 лет . В качестве первоначального взноса Банк может предложить использовать программы господдержки, материнский (семейный) капитал, военный сертификат.

При оформлении ипотечного займа необходимо предоставить стандартный пакет документов.

В данном случае залогом выступает приобретаемое жилье . Этот факт прописывается в свидетельстве о госрегистрации. При выплате всего долга за жилье, обременение снимается.

Смотрите видео о возможности молодой семье взять ипотеку в Сбербанке:

ВТБ

Банк ВТБ предлагает ипотечный займ без первоначального взноса. В зависимости от суммы долга, процентная ставка по ипотеке составляет от 8 %. К преимуществам данного банка можно отнести длительный период кредитования – до 50 лет.

ВНИМАНИЕ : К дополнительным требованиям относится факт отсутствия судимости.

Для того чтобы взять ипотеку необходимо подготовить стандартные документы. В данном случае так же залогом выступает приобретаемое жилье . Этот факт прописывается в свидетельстве о государственной регистрации. При выплате всего долга за жилье, обременение снимается.

Газпромбанк

Процентная ставка от 10% годовых, срок кредитования до 30 лет, максимальная сумма кредита до 10 млн. рублей. При этом жилье в рамках данной программы может быть приобретено у ГК «Газпромбанк Инвест». Приобретая квартиру в новостройке у определенного застройщика, можно получить кредит на выгодных условиях.

Процентная ставка от 10% годовых, срок кредитования до 30 лет, максимальная сумма кредита до 10 млн. рублей. При этом жилье в рамках данной программы может быть приобретено у ГК «Газпромбанк Инвест». Приобретая квартиру в новостройке у определенного застройщика, можно получить кредит на выгодных условиях.

Условия кредитования для конкретного клиента определяется непосредственно банком при обращении и могут изменяться.

К основным требованиям к заемщику добавляется отсутствие негативной кредитной истории и возраст не менее 20лет. При оформлении ипотечного кредита предоставляется стандартный пакет документов.

Металлинвестбанк

Процентная ставка — 13,50% годовых по программе «Ипотека без первоначального взноса». Ипотека выдается на всю стоимость жилья. Срок кредитования от 1 года до 25 лет. Исключением в данной программе банка являются индивидуальные предприниматели и собственники бизнеса.

Требования к заемщикам стандартные и в данном банке возрастной критерий от 18 до 55 лет .

Чтобы оформить кредит предоставляется стандартный пакет документов. Так же может быть запрошен документ об отношении к воинской службе.

Промсвязьбанк

В Промсвязьбанке можно оформить ипотеку по программе «Ипотека без первоначального взноса». Однако программа распространяется только на новостройку и у определенных аккредитованных застройщиков.

Максимальный срок кредита 25 лет и процентная ставка по ипотеке 13% . Требования к заемщикам стандартные, включая возрастной критерий 21 год-65 лет. В рамках клиентского предложения заемщик может быть, как наемный работник, так и собственник бизнеса и индивидуальный предприниматель. Так же в качестве обязательного требования является наличие двух действующих телефонов, один из которых стационарный (рабочий).

Пакет необходимых документов стандартный.

Пошаговая инструкция

Алгоритмом действий для молодой семьи, желающей приобрести жилье без первоначального взноса являются следующие шаги.

Рассмотренный алгоритм является типовым, но каждый случай при этом уникален . Представленный алгоритм действий может быть изменен в соответствие с условиями банка.

СОВЕТ : Для семьи, которая не имеет накопленных собственных средств, первоначального капитала, предложения банков являются не только выгодным условием, но и единственной возможностью обзавестись собственностью.

В нашей стране имеются не только предложения с государственной поддержкой помощи молодым семьям, но и многие банки предоставляют возможность приобрести жилье не используя собственные накопленные средства.

Молодым семьям с ребенком сложнее всего приобрести и обустроить свою квартиру, так как нажитого капитала у них нет. Поэтому зачастую они принимают решение о том, чтобы взять ипотеку. Взять такой кредит в России без первоначального взноса нельзя практически нигде. Иногда в роли первоначального взноса может выступать уже имеющееся жилье.

Также для молодых семей доступным является следующее решение жилищного вопроса: получить сертификат в местной администрации о том, что вы имеете право на улучшение жилищных условий и становитесь участником государственной программы, после чего можете взять ипотеку в Сбербанке на выгодных условиях. Таким образом, сумму первоначального взноса для Сбербанка должна покрыть государственная помощь.

Ипотека Сбербанка без первоначального взноса — условия

На данный момент взять ипотеку молодой семье без первоначального взноса в Сбербанке невозможно. Зато эту стартовую сумму можно попробовать получить в рамках программы по господдержке молодых семей. Чтобы получить возможность взять жилищный кредит, хотя бы одному человеку из семейной пары должно быть максимум 35 лет. Также в этой банковской организации установлены следующие кредитные условия:

- Валюта кредитования – рубль;

- Процентная ставка – от 10,5% (на практике чаще всего процентная ставка – от 11,5%);

- Размер стартовой выплаты – от 20%;

- Срок – до 30 лет;

- Схема погашения – аннуитет;

- Страхование рисков повреждения является обязательным.

Страхование жизни не является обязательным (при отказе процентная ставка повышается на 1%).

Ипотека Сбербанка в новострое без первоначального взноса для молодой семьи 2018

Как оформить ипотеку без первоначального взноса в Сбербанке молодой семье? Для этого сначала необходимо стать полноценным участником государственной программы с соответствующим названием «Молодая семья».

После того, как вас признают нуждающейся семейной парой, и очередь на получение помощи дойдет до вас, необходимо будет подать документы в банк. Государство готово выдать вам до 30% от стоимости жилья. Именно эти деньги можно потратить на первоначальный взнос. Следующее условие — процентная ставка будет находиться примерно на уровне 11,5%.

Если у молодой семьи есть ребенок, то станет возможным получение материнского капитала. Для этого придите с паспортом и свидетельством о рождении детей в ПФР. Эти деньги выдают на второго ребенка и сегодня общий размер равен 453 тысячам рублей, которые тоже можно применять как первоначальный взнос за ипотеку на квартиру. При применении маткапитала процентная ставка – от 12,5%.

Ипотека на 30 лет без первоначального взноса для молодой семьи

Данное предложение сегодня действует в Сбербанке. Кредит разрешают взять на срок вплоть до 30 лет. Для этого хотя бы один из супругов не должен достичь возраста в 35 лет. Точный размер процентной ставки рассчитывается с учетом стартовой выплаченной суммы и срока ипотеки. Желательно иметь постоянный трудовой стаж, особенно на последнем рабочем месте. Созаемщиком может выступать супруг. Точный размер процентной ставки на практике колеблется от 11 до 15%.

Ипотека без первоначального взноса для молодой семьи Сбербанк или ВТБ 24

Лучшим вариантов в обеих банках для молодых семей остаются ипотечные программы с господдержкой. В таком случае государство может компенсировать около 30% от всей цены квартиры. Условия в обоих учреждения остаются практически аналогичными. Процентная ставка и там, и там начинается от 11,4%, максимальный срок не более 30 лет. Единственное отличие – это минимальная цена квартиры. Если в ВТБ24 можно подписать договор на 600 тысяч рублей, то в Сбербанке эта сумма в два раза меньше – 300 тысяч руб.

Калькулятор расчета ипотеки

Калькулятор ипотеки Сбербанка для молодой семьи без первоначального взноса будем использовать для конкретного примера. Приведем расчеты для такого случая: цена квартиры – 5 миллионов руб, сразу будет внесен 1 миллион руб (за счет государственной поддержки), срок выплаты – 20 лет.

Взять жилье в кредит по этим параметрам под 11,4% на практике можно будет, если ваш ежемесячный доход составляет порядка 70 тысяч руб. В этом случае калькулятор выдаст, что ежемесячный платеж, который необходимо вносить, равен 42 тысячам руб.

Продумывая варианты покупки жилья по ипотеке, молодые семьи иногда оформляют кредит для потребительских нужд, чтобы использовать его в качестве первого взноса, но при этом забывают о том, что банк при выявлении другого займа может признать клиента неплатежеспособным и отказать в оформлении ипотеки. Плюс еще двойные проценты, выплачиваемые по ипотечному кредиту в сочетании с потребительским, вряд ли позволят сэкономить. В любом случае, прежде чем решиться на такой ответственный шаг, способный поставить молодую семью на грань семейного кризиса, нужно все взвесить и просчитать, особенно при самых заманчивых предложениях без документов, подтверждающих доходы.

Особенности ипотечного кредита без первоначального взноса

Есть вариант альтернативный, который используется не так часто, возможно, из-за того, что он требует временных ресурсов. Суть его в том, что первоначально надо сформировать позитивную кредитную историю в одном банке или нескольких. Это позволит впоследствии оформить наиболее выгодный ипотечный кредит для молодой семьи гораздо.

Потребности молодой семьи велики, и периодически приходится пользоваться кредитами. Постепенно сумма займов растет, и при своевременном погашении заемщик зарабатывает положительную репутацию. С точки зрения банка, это означает уменьшение риска при кредитовании, и после небольшой проверки можно рассчитывать на улучшение кредитных условий. Правда, погашать долги в точном соответствии с графиком придется не меньше года.

Ипотека для молодой семьи без первоначального взноса имеет немало преимуществ

- Прежде всего – аспект психологический: молодые семьи, имеющие собственное жилье, пополняют статистику разводов намного меньше.

- В арендованной квартире всегда есть угроза выселения (особенно после рождения ребенка), и арендная плата никогда не сделает квартиру собственной.

- В собственной квартире ощущение родного дома помогает легче переносить стрессовые ситуации, свои стены помогают и быт наладить, и строить гармоничные отношения.

- В молодом возрасте (после совершеннолетия) срок погашения ипотеки может быть максимальным (до 30 лет).

- Для молодых семей разработаны с государственной помощью. При желании такие семьи могут получить ипотеку без первоначального взноса.

- Процентные ставки по ипотеке (даже без государственной помощи) вполне демократичные. Если провести анализ всех предложений, можно найти ипотечный кредит под 10 — 12%, хотя и 15% считают нормальными условиями. Если есть сомнения, как взять ипотеку молодой семье без первоначального взноса, для выбора подходящего варианта можно воспользоваться услугами опытного кредитного брокера.

При выборе любого кредита расходы неизбежны:

- оплата услуг оценщика стоимости выбранного жилья;

- услуги нотариуса (до 5% стоимости сделки);

- страхование квартиры — залога, жизни заемщика и поручителей (при наличии);

- налоговые выплаты;

- банковские комиссии: оформление и сопровождение кредита, открытие расчетного счета;

- сбор справок от коммунальных служб (теоретически они бесплатные, фактически – за срочность приходится доплачивать);

- неизбежные расходы, связанные с переездом в новую квартиру.

После всех подсчетов можно прийти к выводу, что ипотека без первоначального взноса — единственный выход для молодой семьи без дополнительных доходов, ведь необходимость отнимать 10 — 20% от стоимости выбранного жилья может быть основным препятствием.

Ипотечные программы

Федеральные ипотечные программы типа проекта «Жилище». Если с момента свадьбы стать в очередь на повышение уровня жилищных условий, соответствовать установленным нормам (например, возраст хотя бы одного из супругов – до 31 года) и оформить бесконечное количество справок, то можно рассчитывать на федеральные ипотечные программы для молодых семей («Обеспечение жильем молодых семей» и др.). Если всем условиям соответствуете, стоит попытать свое счастье, ведь от государства можно получить субсидию от 35% (если семья без детей) и +5% за каждого ребенка. Размер субсидии в каждом регионе свой и зависит он от ситуации на рынке недвижимости и размера жилплощади, выделяемой на каждого члена семьи государством. С этой субсидией можно и в ипотеку квартиру взять.

Материнский капитал для получения ипотеки

Ипотечные программы коммерческих банков

Но более реальный и быстрый способ приблизить желанную мечту – ипотечные программы, которые предлагают коммерческие банки. К примеру, Сбербанк России предлагает на выбор несколько кредитных продуктов. Казалось бы, условия там и так достаточно лояльные (первый взнос – от 10%), но для многих и эта сумма – непосильная ноша. Кроме Сбербанка, такие программы действуют и в банках ВТБ 24, Россельхозбанке и других. Банковские социальные программы позволяют получать кредиты на довольно выгодных условиях – с уменьшенным первым взносом, льготными ставками. Перед тем, как взять кредит молодой семье с ребенком, стоит поинтересоваться в банке о льготах при рождении ребенка (например, отсрочка платежей). Сегодня ипотека банка реализуется в нескольких вариантах:

- Ипотеку без вступительного взноса можно получить, если предоставить банку дополнительный залог в форме недвижимости, если заемщик на период погашения недвижимости и обременения на нее не намерен проводить с ней никаких сделок. Уровень ставки по кредитам в этом случае такой же, как и в ипотеке с первым взносом.

- Молодая семья может оформить ипотеку в объеме 100% стоимости приобретаемой недвижимости при условии, когда полная стоимость нового жилья не превышает 90% залогового. Для расчета процентов по кредиту и ежемесячных платежей используют ипотечный калькулятор.

- Не самым удачным направлением ипотечного кредитования будет выбор партнера среди кредитных союзов и других небанковских структур. Выдавая ссуду без уплаты первоначального взноса, весь риск будет перенесен на уровень процентной ставки – до 25% годовых с минимальным сроком выплаты. Такие условия перекрывают даже проценты банковских программ с первоначальным взносом.

Где подстелить соломку

Перед тем, как взять ипотеку молодой семье, надо проанализировать все возможные риски и промахи. Банки-кредиторы, осознавая крайнюю необходимость ресурсов на жилье для молодой семьи, иногда используют неопытность заемщика, чтобы вместо положенных льгот заставить оформить кредит на кабальных условиях. В чем может быть опасность:

- Ипотеку выдают вроде бы под минимальный процент (5 — 7%), но дополнительно банк устанавливает ежемесячную комиссию в размере безобидных 2 — 3%, что в конечном итоге составит удорожание кредита на 40%, ведь комиссию насчитывают не на остаток, а на первоначальную сумму долга.

- При обсуждении схемы выплат долга банк предлагает два варианта – стандарт и аннуитет, убеждая, что последний намного выгоднее и комфортнее. Погашать долг ежемесячно равными суммами вроде бы удобно, но переплата при классической схеме даже при большом сроке погашения оказывается на порядок меньше аннуитетной схемы. Досрочное погашение этой схемы также не выгодно уже после выплаты 30% долга, а иногда и невозможным (по условию договора) или возможным после уплаты штрафа.

- Банк может настаивать на страхование всех рисков в конкретной страховой компании, где стоимость полиса намного выше рыночной. В такой ситуации можно попросить документы, подтверждающие обязательность страхования в конкретной компании и шаблон кредитного договора, где прописаны обязательные для страхования риски. (Страховщики нередко включают дополнительные условия, чтобы поднять стоимость полиса).

- Надо обращать внимание и на размер штрафов, ведь за десятки лет, на которые оформляют ипотеку, разные ситуации складываются, поэтому раздел о штрафных санкциях надо изучить тщательно.

Ипотека молодым семьям относится к категории социальных ипотечных кредитов. Но далеко не каждая семья может получить право на кредит: для этого нужно соответствовать определенным условиям и требованиям. Молодая семья может взять ипотеку, обратившись либо к государству либо в банк. Рассмотрим их предложения подробнее.

Где взять ипотеку

Имеется 2 вида ипотеки, которую может получить молодая семья:

- банковские социальные программы для молодых семей (например, кредит от Сбербанка «Ипотека молодым семьям»).

Федеральная целевая программа «Жилище»

Требования для вступления в федеральную программу для молодых семей:

- каждому члену семьи должно быть менее 35 лет;

- нужно встать в очередь на улучшение жилищных условий.

Условия государственного субсидирования ипотеки молодым семьям:

- в зависимости от региона, размер субсидирования может отличаться. Например, в Москве семье без детей дают 42 м 2 жилья, если есть дети - по 18 м 2 на человека;

- также если детей нет, государство оплачивает до 35% стоимости квартиры. Если есть дети, за каждого доплачивается дополнительно 5%.

Сумму квартиры, которую не покрыло государство, нужно взять в кредит у банка, который предоставляет услуги социального ипотечного кредитования молодых семей. За вычетом суммы от государственной поддержки получается неплохая льготная ипотека.

Чтобы вступить в федеральную целевую программу «Жилище», нужно:

- получить статус семьи, нуждающейся в улучшении жилищных условий;

- вступить в программу «Молодая семья»;

- получить сертификат, подтверждающий право на субсидирование;

- обратиться в отделение ОАО «Агентство по ипотечному жилищному кредитованию » (АИЖК), созданное Правительством РФ для реализации государственной программы по улучшению жилищных условий нуждающихся молодых семей.

Кредит от Сбербанка «Ипотека молодым семьям»

Условия предоставления ипотечного кредита для молодых семей от Сбербанка:

- хотя бы один из супругов должен быть моложе 35 лет;

- процентная ставка 11,5–13,25%;

- срок кредитования до 30 лет;

- первоначальный взнос - 10%, если в семье есть дети; 15%, если детей нет;

- в случае рождения ребенка в период кредитования предоставляется отсрочка: на период строительства жилья - 2 года, при рождении ребенка - 3 года.

Как лучше взять ипотеку молодой семье

Чтобы молодожены могли выгодно взять ипотечный кредит, в первую очередь, нужно постараться попасть под федеральную программу субсидирования ипотеки для молодых семей. Так вы сэкономите солидную сумму денег и сможете быстрее погасить ссуду.

Полученные средства семья может использовать для покупки жилья на вторичном рынке недвижимости, на этапе строительства, а также строительства собственного жилья.

Независимо от того, получили вы государственную поддержку или нет, нужно обратиться в банк за оформлением оставшегося или полного (если без государственной поддержки) ипотечного займа. В первую очередь, обращайтесь в банки, у которых есть социальные кредитные программы для молодых семей.

Но будьте осторожны: некоторые банки создают социальные кредиты лишь для привлечения внимания, а на самом деле условия льготного кредитования молодой семьи и простой ипотеки могут практически не отличаться.

Будьте готовы к отказу в ипотечном кредите, поскольку банки неохотно дают займ, если у супруга ещё не закончился призывной возраст, а у супруги декретный отпуск.

Документы

Список документов, который нужно представить в банк для вынесения решения о выдаче социальной ипотеки молодой семье:

- заявление в двух экземплярах;

- паспорта супругов и свидетельства о рождении детей;

- свидетельство о заключении брака;

- справки о доходах (либо наличие около 40% суммы кредита для первого взноса). Дополнительно может быть запрошена копия трудовой книжки;

- выписка из домовой книги;

- сертификат на право улучшения жилищных условий.

Это основные документы. В зависимости от политики банка он может запросить дополнительные документы.