Косвенные экономические методы и инструментыденежно-кредитного регулирования подразделяются центральными банками исходя из двух основных признаков. При первой классификации в зависимости от сущности операции выделяются следующие группы.

1. Инструменты эмиссионной политики, определяющие объем денежного предложения, включают как инструменты денежной эмиссии, так и антиэмиссионного характера (по «стерилизации» денежной массы).

К основным эмиссионным инструментам центрального банка относятся:

Рефинансирование банков в целях регулирования текущей ликвидности банковской системы под залог ценных бумаг, а также их переучет в портфелях банков (как правило, векселя);

- покупка иностранной валюты для поддержания текущей ликвидности банков и воздействия на валютный курс;

Кредитование дефицита бюджета;

Участие в уставных фондах банков;

Финансирование банков в чрезвычайных ситуациях.

Центральными банками используются следующие антиэмиссионные инструменты:

Привлечение ресурсов банков в фонд обязательных резервов;

Продажа иностранной валюты;

Привлечение ресурсов банков в платные депозиты центрального банка;

Эмиссия краткосрочных ценных бумаг центрального банка и др.

2. Инструменты процентной политики, влияющие на стоимость предоставляемых банкам кредитных ресурсов, объем и структуру денежной массы, уровень ликвидности банков и др.Среди основных инструментов процентной политики центральных банков следует отметить:

Ставки рефинансирования, уровень которых учитывает динамику инфляции и направленность денежно-кредитной политики (на кредитную рестрикцию или экспансию) и является таким образом ориентиром для участников рынка;

Учетные ставки, используемые при осуществлении операций по переучету векселей юридических лиц (определяются исходя из базовой ставки рефинансирования);

Ставки по основным (стандартным) операциям центрального банка (в частности, по операциям регулирования ликвидности банков);

Ставки по нестандартным операциям (по льготным кредитам и др.).

3. Политика минимальных резервных требований, воздействующая на банковский и денежный мультипликаторы, уровень ликвидности.

В основу второй классификации методов и инструментов денежно-кредитного регулирования положена их группировка исходя из роли центрального банка (его инициативы) при проведении операций по поддержанию или изъятию ликвидности.

Операции на открытом рынке проводятся центральным банком по собственной инициативе и являются основными в части оперативного управления денежным рынком (стабилизация краткосрочных процентных ставок и ликвидности банков), а также краткосрочной и среднесрочной денежно-кредитной политики.

Данные операции могут проводиться в соответствии с предварительно объявленными торговыми сессиями (включая аукционы) или по усмотрению центрального банка. Выделяют следующие виды операций на открытом рынке:

Регулярные плановые операции, о проведении которых заранее объявляется (кредитный или депозитный аукцион);

Нерегулярные операции, осуществляемые при возникновении необходимости, например, неожиданных краткосрочных нарушениях экономического равновесия. При этом выделяют нерегулярные плановые операции (время проведения заранее неизвестно) и двусторонние операции (другие банки вообще не ставятся в известность).

По цели проведения операции на открытом рынке состоят из:

Корректирующих (защитных) операций по компенсированию краткосрочных нежелательных изменений в структуре банковских резервов;

Структурных операций, направленных на долговременное качественное воздействие на денежно-кредитную сферу.

Постоянные механизмы регулирования ликвидности банковской системы (постоянно доступные инструменты) используются банками без получения согласия центрального банка. При возникновении необходимости существует автоматический доступ банков к ликвидности центрального банка без согласия последнего или его инициативы. Таким образом данный метод денежно-кредитного регулирования применяется по инициативе банков при проведении соответствующих операций.

В свою очередь получение требуемого результата является критерием эффективности используемых центральным банком методов и инструментов денежно-кредитного регулирования.

Вопросы для самоконтроля

1. По каким признакам классифицируются цели денежно-кредитной политики?

2. Назовите иерархию монетарных целей.

3. Какие аспекты могут выступать в качестве тактических целей?

4. Охарактеризуйте этапы процесса формирования целей денежно-кредитной политики.

5. Виды денежно-кредитного регулирования, их характеристика.

6. Назовите основные преимущества и недостатки применения административных инструментов денежно-кредитного регулирования.

7. Классификация инструментов денежно-кредитного регулирования.

8. Какие инструменты денежно-кредитного регулирования, применяемые в Республике Беларусь, можно отнести к экономическим инструментам монетарного регулирования?

9. Какие изменения в политике минимальных резервных требований Национального банка Республики Беларусь отмечены в последнее время?

10. Назовите структуру операций на открытых рынках в Республике Беларусь.

11. Сущность политики валютных интервенций.

12. Инструменты интервенционистской политики.

13. Принципы осуществления валютных интервенций.

14. Сущность учетной политики центрального банка.

15. Зависимость выбора видов денежно-кредитного регулирования от приоритетов воздействия.

16. Характеристика используемых Национальным банком монетарных методов.

- Нугуманова Лиана Малавиевна , студент

- Башкирский государственный аграрный университет

- КЛЮЧЕВАЯ СТАВКА

- РЕФИНАНСИРОВАНИЕ

- ИНСТРУМЕНТ

- ПРОЦЕНТНЫЕ СТАВКИ

Данная статья посвящена обзору системы инструментов денежно-кредитной политики. Суть денежно-кредитной политики как части экономической политики государства состоит в достижении поставленных конечных целей, которые обычно совпадают с целями экономической политики, посредством применения специфических инструментов и методов, имеющихся в распоряжении Банка России и воздействующих на структуру и количество находящихся в обращении денег, курс рубля по отношению к иностранным валютам, банковскую ликвидность. В соответствии с требованиями растущей экономики меняются сам Банк России, его функции и используемые инструменты.

- Некоторые проблемы банковской системы в современных условиях

- Проблема раскрытия информации на российском рынке ценных бумаг

- Налогообложение как инструмент государственной поддержки малого и среднего бизнеса: зарубежный опыт

Под инструментами денежно-кредитной политики понимают средство, способ воздействия центрального банка на объекты денежно-кредитной политики.

Федеральный закон «О Центральном банке Российской Федерации (Банке России)» содержит перечень основных инструментов денежно-кредитной политики Банка России (рисунок 1).

Рисунок 1. Инструменты, применяемые Банком России при проведении денежно-кредитной политики

Процентные ставки по операциям Банка России

Центральный банк РФ использует процентную политику для воздействия на рыночные процентные ставки. Он может устанавливать одну или несколько процентных ставок по различным видам операций или проводить процентную политику без фиксации процентной ставки.

Повышая ставки по учетно-ссудным операциям, Банк России уменьшает в коммерческих банков и их клиентов получить кредит, что в свою очередь приводит к сокращению денежной массы и повышает уровень рыночного процента.

Ставки по депозитам Банка России отражают цену привлечения денежных ресурсов кредитных организаций Банком России, который производит операции по привлечению временно свободных денежных средств кредитных организаций в депозиты в целях регулирования ликвидности банковской системы.

Депозитные операции производятся в соответствии с положением Банка России от 9 августа 2013г. №404 – П «О проведении Банком России депозитных операций с кредитными организациями».

В настоящее время Банк России привлекает средства кредитных организаций в валюте Российской Федерации.

Обязательные резервные требования

Обязанность по выполнению обязательных резервов возникает со дня получения лицензии на осуществление банковских операций.

Размер обязательных резервов устанавливается в процентном отношении к обязательствам кредитной организации. Нормативы обязательных резервов не могут превышать 20% от обязательств кредитной организации и могут быть дифференцированными для различных кредитных организаций.

Резервные требования являются, с одной стороны, механизмом регулирования общей ликвидности банковской системы, с другой стороны, резервные требования могут рассматриваться как «подушка безопасности», которая может быть использована кредитной организацией для погашения своих обязательств в случае ее ликвидации. Банк России, изменяя нормативы обязательных резервов, воздействует на объем и структуру (в случае если устанавливаются разные значения норматива для различных групп обязательств) привлеченных кредитными организациями ресурсов и тем самым оказывает влияние на их депозитную и кредитную политику. Так, уменьшая нормы резервирования, Банк России позволяет коммерческим банкам шире использовать привлеченные ресурсы.

Депонирование обязательных резервов в Банке России осуществляют все кредитные организации в соответствии с положением Банка России от 7 августа 2009г. № 342-П «Об обязательных резервах кредитной организаций». Депонирование осуществляется в валюте Российской Федерации. На денежные средства кредитных организаций, хранящихся в Банке России в виде обязательных резервов, проценты не начисляются.

Операции на открытом рынке – один из самых мощных и гибких инструментов политики Центрального банка РФ. Покупая у коммерческих банков ценные бумаги, Центральный банк РФ высвобождает их ликвидность и расширяет возможности для кредитования. При продаже ценных бумаг, наоборот, происходит сокращение свободных резервов банковской системы и уменьшается потенциал для кредитования экономики.

Важной особенностью операций Банка России на открытом рынке является быстрая реакция на краткосрочные тенденции развития рынка ценных бумаг и банковской системы, что обеспечивает стабилизирующее воздействие на состояние денежного обращения и экономики в целом.

Операции на открытом рынке позволяют оперативно регулировать общую массу денег в обращении, влиять на качество портфеля ценных бумаг коммерческих банков, осуществлять временное заимствование денежных средств населения и юридических лиц для государства.

В практике Банка России операции по покупке и продаже ценных бумаг на открытом рынке используются в относительно небольших масштабах в качестве дополнительного инструмента регулирования банковской ликвидности. Основным фактором, снижающим потенциал использования данного инструмента, является относительная узость и низкая ликвидность российского рынка государственных ценных бумаг.

Под рефинансированием понимается кредитование Банком России кредитных организаций . Банк России, являясь кредитором последней инстанции, организует систему рефинансирования (кредитования) кредитных организаций, в том числе устанавливает порядок и условия рефинансирования.

Банк России осуществляет операции рефинансирования, обеспечивая:

- регулирование ликвидности банковской системы;

- право кредитных организаций при недостатке средств для осуществления кредитования клиентов и выполнения принятых на себя обязательств обращаться за получением кредитов в Банк России на определяемых им условиях.

Положение Банка России от 4 августа 2003г. №236-П «О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг», положение Банка России от 12 ноября 2007г. №312-П «О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных активами или поручительствами» и положение Банка России от 16 октября 2008г. №323-П «О предоставлении Банком России российским кредитным организациям кредитов без обеспечения» - нормативные акты, регулирующие порядок рефинансирования.

Регулирование процентных ставок по кредитам, как и ставок по депозитам, относится к политике процентных ставок Банка России по кредитам Банка России. .

13 сентября 2013г. совет директоров Банка России в рамках перехода к режиму таргетирования инфляции принял решение о реализации комплекса мер по совершенствованию системы инструментов денежно-кредитной политики.

Данные меры включают в себя:

- Введение ключевой ставки Банка России путем унификации процентных ставок по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя;

- Формирование коридора процентных ставок Банка России и оптимизацию системы инструментов по регулированию ликвидности банковского сектора;

- Изменение роли ставки рефинансирования в системе инструментов Банка России.

До этого основным индикатором политики Банка России в сфере сдерживания инфляции являлась ставка рефинансирования. Но после того как Банк России объявил ключевой ставкой денежно-кредитной политики процентную ставку по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок до 7 дней, данная ставка стала использоваться в качестве основного индикатора направленности денежно-кредитной политики.

С 1 января 2016г. значение ставки рефинансирования Банка России приравнено к значению ключевой ставки Банка России, определенному на соответствующую дату и которое составляла 11,00% годовых. С 14 июля 2016г. – 10,50% годовых и с 19 сентября 2016г. ключевая ставка составляет 10,00% годовых.

Под валютными интервенциями Банка России понимается купля-продажа Банком России иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарный спрос и предложение в отношении денег.

Осуществление интервенции может преследовать различные цели:

- удержание курса на заданном уровне (в заданном диапазоне);

- сглаживание его резких колебаний;

- обеспечение требуемой динамики курса;

- пополнение валютных резервов Банка России;

- поддержание ликвидности банковской системы.

Банк России производит валютные интервенции на биржевом и межбиржевом рынках.

С 10 ноября 2014г. Банк России упразднил действовавший механизм курсовой политики, отменив интервал допустимых значений стоимости бивалютной корзины и регулярные интервенции на границах указанного интервала и за его пределами.

При этом новый подход Банка России к проведению операций на внутреннем рынке не предполагает полного отказа от валютных интервенций, их проведению возможно в случае возникновения угроз для финансовой стабильности.

Банк России может устанавливать ориентиры роста одного или нескольких показателей денежной массы исходя из основных направлений единой государственной денежно-кредитной политики.

Сейчас Банк России устанавливает ориентиры роста денежной массы на основе денежных агрегатов (М0, М1, М2).

Банк России осуществляет выпуск собственных облигаций (облигаций Банка России - ОБР), размещаемых и обращаемых среди кредитных организаций на регулярной основе в целях регулирования ликвидности банковского сектора.

Размещение новых выпусков ОБР осуществляется на аукционной основе. Аукционы по размещению соответствующего выпуска ОБР на первичном рынке проводятся на еженедельной основе в течение всего срока размещения выпуска, составляющего, как правило, 1 месяц.

Последний состоявшийся аукцион по размещению ОБР Банк России проводил 1 сентября 2011 г. со сроком выкупа 42 дня по ставке 3,55% годовых.

Банк России предусматривает сохранение структурного дефицита ликвидности банковского сектора в 2016-2018 годах. При этом в течение рассматриваемого периода ожидается сокращение потребности кредитных организаций в рублевом рефинансировании Банка России, что будет обусловлено главным образом притоком ликвидности в банковский сектор за счет использования средств суверенных фондов в связи с необходимостью финансирования расходов федерального бюджета. При этом увеличение объема наличных денег в обращении на фоне восстановления российской экономики приведет к незначительному оттоку ликвидности из банковского сектора. По прогнозу Банка России, задолженность кредитных организаций по операциям рефинансирования будет в основном зависеть от объема потребности в использовании или накоплении средств Резервного фонда в ближайшие три года. В базовом сценарии задолженность кредитных организаций к 2018 году может составить 1,0 трлн рублей, а в оптимистичном – увеличиться до 5,3 трлн рублей.

Банк России будет по-прежнему управлять ликвидностью банковского сектора с помощью системы инструментов денежно-кредитной политики. В целом процесс ее формирования завершен, и в дальнейшем не предполагается значительных изменений. По мере постепенной адаптации кредитных организаций к сделанным ранее и указанным выше изменениям в системе инструментов и повышения ими качества управления собственной рублевой ликвидностью ожидается сокращение частоты использования кредитными организациями операций постоянного действия и необходимости проведения Банком России аукционов «тонкой настройки».

В конечном итоге это приведет к снижению уровня волатильности краткосрочных процентных ставок денежного рынка и будет способствовать повышению эффективности трансмиссионного механизма денежно-кредитной политики.

Другим направлением работы Банка России в 2016-2018 годах будет совершенствование технологических аспектов проведения операций. В частности, будет организован доступ к трехсторонним сервисам управления обеспечением по операциям РЕПО с корзиной обеспечения через биржевые и внебиржевые каналы предоставления ликвидности. Банк России также планирует развивать электронный документооборот с кредитными организациями при проведении операций по предоставлению кредитов, обеспеченных нерыночными активами. Кроме того, Банк России усовершенствует договорную базу, регламентирующую проведение операций РЕПО на российском финансовом рынке, путем перехода к единому генеральному соглашению Банка России по всем видам операций РЕПО на условиях единого ликвидационного неттинга.

Список литературы

- Зарипова, Г.М. Кредитование малого бизнеса в современных коммерческих банках России [Текст] /Г.М.Зарипова// Наука, образование и инновации: материалы Международной научно-практической конференции. Челябинск, 2016. – Ч 1 – с.115

- Зарипова Г.М. Финансово-кредитная поддержка предпринимательства [Текст] / /Г.М.Зарипова// Наука, образование и инновации: Международная научно-практическая конференция.(28.12. 2015). – Ч 1 – с.111

- Запольских Ю.А. Кредитный риск и основные способы его минимизации. Экономика и социум. 2014 №2-2 (11).с.127.

- Банковское дело [Текст]: учебник/ под ред. д-ра экон. наук, проф. Г.Г.Коробовой. – 2-е изд., перераб. и доп. – М.: Магистр: ИНФРА-М, 2012. – с.51, с.53-54.

- Деньги. Кредит. Банки [Текст]: учебное пособие / И.В. Стихиляс, Т. Г. Туманова, А.С. Теряева. – Москва: Проспект, 2016. – с.149-159.

- Ключевая ставка и процентная ставка рефинансирования (учетная ставка), установленный Банком России [Электронный ресурс]: Справочно-правовая система «КонсультантПлюс». – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_12453/ - дата обращения: 26.09.2016г.

- Основные направления единой государственной денежно-кредитной политики на 2016 год и период 2017 и 2018 годов [Электронный ресурс]: Официальный сайт Центробанка России. - Режим доступа: http://www.cbr.ru/ - дата обращения 26.09.2016г.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Денежно-кредитное регулирование экономики Банком России

ВВЕДЕНИЕ

В банковской системе любой страны Центральный банк играет ключевую роль. От его деятельности зависит устойчивость развития, как национальной экономики, так и банковского сектора страны. Регулируя денежный оборот в наличной и безналичной формах Центральный банк, создает решающие экономические предпосылки для обмена продуктами труда, движения товаров и услуг от производителя к потребителю общественных благ.

Отцом кредитно-денежной политики признан Милтон Фридман, лауреат Нобелевской премии, видный экономист современности. Его теориями пользуются многие правительства, в том числе правительство Англии, на его теории была построена Рэйганомика.

Данная тема является актуальной, т.к. денежно-кредитное регулирование - одно из важнейших направлений экономической политики государства. Его проводником в экономике, как правило, является центральный банк (в России это Центральный банк Российской Федерации (ЦБ РФ) или Банк России). Сущность денежно-кредитного регулирования заключается в воздействии центральным банком с помощью специальных финансовых инструментов на деятельность коммерческих банков. К этим инструментам (или методам) причисляют, например, изменение процентных ставок, ликвидности, платежеспособности с целью обеспечения стабильности экономического роста, низкого уровня инфляции и безработицы, расширения или сужения объема денежной массы.

Целями деятельности Центрального банка России: защита и укрепление устойчивости рубля, развитие и укреплении банковской системы РФ, обеспечение эффективного и бесперебойного функционирования платежной системы. Поэтому в текущем экономическом периоде, в условиях нарастающего финансового кризиса, изучение методов денежно-кредитного регулирования является особенно актуальной задачей для российской экономики.

Целью данной работы является рассмотрение теоретических и практических аспектов применения методов денежно-кредитного регулирования экономики, в том числе и в России в текущем периоде времени. Задачи работы - описание теоретических основ денежно-кредитного регулирования, выявление возможностей, перспектив и последствий применения инструментов денежно-кредитной политики для регулирования экономики России.

Сегодня в России рациональная денежно-кредитная политика призвана минимизировать инфляцию, способствовать устойчивому экономическому росту, поддерживать курсовые соотношения валютного курса, на экономически обоснованном уровне, стимулируя развитие ориентированных на экспорт и импортозамещающих производств, существенно пополнить валютные резервы страны. Задача это достаточно сложная. Государственное регулирование денежно-кредитной сферы может осуществляться успешно лишь в том случае, если государство через центральный банк способно воздействовать на масштабы и характер деятельности частных институтов, так как в развитой рыночной экономике именно они являются базой всей денежно-кредитной системы.

При написании данной работы использовалась разнообразная учебно-методическая литература. Данная тема хорошо изложена в учебнике «Деньги, кредит, банки»; под ред. засл. деят. науки РФ, доктора экон. наук, проф. О.И. Лаврушина. Здесь рассматриваются основные методы и формы кредитования национальной экономики, механизмы работы банковской системы России. Для проведения анализа денежно-кредитного регулирования экономики были использована данные официального сайта Центрального банка.

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ И ПРАВОВЫЕ АСПЕКТЫ ДЕНЕЖНО-КРЕДИТНОГО РЕГУЛИРОВАНИЯ ЭКОНОМИКИ БАНКОМ РОССИИ

денежный кредитный экономика

1.1 Экономическое содержание и виды денежно-кредитного регулирования экономики

Денежно-кредитная политика -- это совокупность мероприятий центрального банка и правительства в области денежного обращения и кредита.

Денежно-кредитная политика центрального банка (монетарная политика) -- это совокупность государственных мероприятий, регламентирующих деятельность денежно-кредитной системы, рынка ссудных капиталов, порядок безналичных расчетов с целью достижения ряда общеэкономических целей: стабилизации цен, темпов экономического роста, укрепления денежной единицы.

Объектами денежно-кредитной политики являются спрос и предложение на денежном рынке.

Субъектами денежно-кредитной политики выступают, прежде всего ЦБ в соответствии с присущими ему функциями проводника денежно-кредитной политики государства и коммерческие банки.

Основные направления ДКП:

Регулирование денежной массы с целью стимулирования экономического роста;

Управление эмиссией, регулирование инфляции и курса национальной денежной единицы;

Сглаживание колебаний экономической конъюнктуры на макроуровне;

Обеспечение бесперебойного функционирования платежно-расчетной системы в народном хозяйстве и различных звеньев финансовой системы через регулирование деятельности банковской системы.

Для осуществления ДКП государством используются институты денежно-кредитного регулирования (ЦБ, Казначейство, МинФин) и денежно-кредитные инструменты:

1. Рефинансирование банков.

2. Процентные ставки по операциям ЦБ.

3. Обязательное резервирование.

4. Валютное регулирование.

5. Операции на открытом рынке.

Цели денежно-кредитной политики можно классифицировать в зависимости от степени воздействия Центрального банка на эти цели:

1) операционные (кредит правительству; кредит коммерческим банкам; процентная ставка по межбанковским кредитам);

2) промежуточные (объем денежной массы; уровень процентной ставки коммерческих банков);

3) конечные (темп инфляции; курс рубля по отношению к другим валютным единицам; темп роста валового внутреннего продукта; темп роста инвестиций; уровень занятости).

Достижение этих целей происходит с помощью нескольких методов денежно-кредитного регулирования:

· Установление верхнего и нижнего пределов денежной массы, находящейся в обращении.

· Установление фиксированных процентных ставок по кредитам для коммерческих банков.

· Установление норм обязательного резервирования на счетах в ЦБ.

· Использование части эмиссионных фондов ЦБ для покупки облигаций госзаймов и прямого покрытия дефицита бюджета.

· Покупка золота и инвалюты для регулирования платёжного баланса и курса.

В зависимости от состояния хозяйственной конъюнктуры выделяют два основных типа ДКП:

1. Денежно-кредитная рестрикция (жесткая) -- это политика «дорогих» денег, направлена на ужесточение условий и ограничение объема кредитных операций коммерческих банков путем повышения уровня процентных ставок. Ее проведение сопровождается увеличением налогов, сокращением государственных расходов, другими мероприятиями, направленными на сдерживание инфляции и оздоровление платежного баланса.

2. Денежно-кредитная экспансия (гибкая) -- сопровождается расширением масштабов кредитования, ослаблением контроля со стороны ЦБ за приростом количества денег в обращении, сокращением налоговых ставок и понижением уровня процентных ставок. Цели: стимулирование деловой активности и экономического роста, сокращение безработицы.

Таким образом, при дешевых деньгах скорость обращения денег снижается, при обратном ходе событий политика дорогих денег вызывает увеличение скорости обращения. А нам известно, что общие расходы могут рассматриваться как денежное предложение, умноженное на скорость обращения денег. И, следовательно, при политике дешевых денег, как было сказано выше, скорость обращения денежной массы падает, а, значит, и общие расходы сокращаются, что противоречит целям политики. Аналогичное явление происходит при политике дорогих денег. При проведении целенаправленной денежно-кредитной политики (рестрикционной или экпансионной) центральные банки одновременно прибегают ко всем известным инструментам и применяют их в определенном сочетании. Выбор инструментов денежно-кредитной политики в значительной мере определяется составом и структурными характеристиками денежно-кредитной системы, которую они призваны регулировать. Поэтому перечень и важность применения тех или иных инструментов денежно-кредитного регулирования до недавнего времени сильно различались по странам. Однако тенденции к интеграции структурных форм национальной кредитной системы в последние годы постепенно ведут к сближению диапазона и иерархии инструментов денежно-кредитной политики в развитых капиталистических странах. Первопричиной указанных процессов следует считать интернационализацию рынков капиталов и появление новых финансовых инструментов.

Постепенно инструменты косвенного воздействия главного банка на состояние денежно-кредитной сферы приобретают роль основных инструментов денежно-кредитного регулирования, а денежно-кредитная политика все в большей степени становится формой эффективного воздействия на макроэкономические переменные путем маневрирования процентными ставками, валютными курсами и изменения доступности кредита.

1.2 Проблемы денежно-кредитного регулирования экономики

Денежно-кредитная политика, проводимая Центральным банком на протяжении многих лет, отражает поверхностно и не конкретно основные тезисы о росте инфляции и валютной политике. При этом целевые показатели не всегда точные и вопрос реализации задуманных целей весьма сомнителен по многим аспектам. Это государственная политика в части выполнения своих обязательств и проведения структурных реформ, государственная фискальная политика, уровень оптовых цен и тарифов, инфляционное ожидания, цены на сырье естественных монополий, конъюнктура мирового рынка на основные показатели рынка российского сырья, состояние платежного баланса. Таким образом, Центральный банк снимает с себя ответственность за неисполнение целевого уровня инфляции, перекладывая ее на Правительство РФ.

Основные предположения при разработке денежно-кредитной политики - неизменность конъюнктуры рынка, отсутствие макроэкономического анализа. Вместе с тем уже не вызывает сомнений, что эти изменения каждый год весьма значительны. Как результат, денежно-кредитная политика не представляет сценарных стратегий осуществления денежно-кредитного регулирования, т.е. фактически Центральный банк не готов к «встрече» с неблагоприятными условиями рынка.

Это дает основание расценивать денежно-кредитную политику, осуществляемую Банком России, как политику следования за основными экономическими направлениями. Кроме того, что целевые показатели денежно-кредитной политики не конкретные, не проводится разработка статистических параметров и, соответственно, вариантных сценариев для обеспечения оптимального уровня развития экономики.

На первый взгляд, данный закон противоречит условиям независимости Центрального банка, определяемым Конституцией и соответствующим мировой практике. Однако после подробного анализа денежно-кредитной политики, проводимой Банком России, институциональных преобразований в части ее совершенствования и формирования условий качественного денежно-кредитного регулирования, становится ясно, что в настоящее время Банк России не может взять на себя полную ответственность в вопросах макроэкономического регулирования денежно-кредитных процессов.

Центральный банк неоднократно ссылался на государственную политику, осуществляемую правительством, как на фактор, препятствующий выработке стратегических ориентиров и конкретных решений при разработке, а затем при проведении денежно-кредитной политики (об этом свидетельствует отсутствие в денежно-кредитной политике конкретных показателей или их сомнительность ввиду непредсказуемости государственной политики).

Правительство не может допустить, чтобы в государственной денежно-кредитной политике отсутствовали целевые показатели инфляции, процентные ставки, объемы денежной эмиссии. Поэтому очевидна необходимость создания единого документа, формирующего согласованные позиции Центрального банка и Правительства РФ в части денежно-кредитного регулирования экономики.

В связи с этим Государственная Дума и российская научная общественность неоднократно выдвигали предложения о сокращении степени независимости Центрального банка как органа денежно-кредитного регулирования и о более активном вовлечении в данный процесс Государственной Думы и Правительства РФ в целях улучшения качества денежно-кредитной политики, усиления процессов рефинансирования коммерческих банков Центральным банком, сокращения информационного разрыва между ЦБ и остальной общественностью, а также с целью формирования благоприятных ожиданий участников рынка. Это является необходимым условием для успешного проведения государственной денежно-кредитной политики. Между тем вероятность лишить Банк России всех признаков независимости, весьма велика и при пролонгации сегодняшней ситуации все более увеличивается.

1.3 Нормативно-правовое регулирование денежно-кредитной политики Банком России

Нормативно-правовое регулирование денежно-кредитной политики Банком России, осуществляется на основе банковского законодательства, которое является отраслью права, представляющей систему нормативных актов, регулирующих банковскую деятельность. Правовое регулирование банковской деятельности осуществляется Конституцией Российской Федерации, Гражданским кодексом Российской Федерации, Федеральным законом от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (далее - Закон о Банке России), Федеральным законом от 2 декабря 1990 года № 395-1 "О банках и банковской деятельности", другими федеральными законами и нормативными актами Банка России.

В соответствии с пунктом "ж" статьи 71 Конституции Российской Федерации в ведении Российской Федерации находятся, в частности, финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики, данное положение означает, что правовое регулирование банковской деятельности может осуществляться только на федеральном уровне.

В части 2 статьи 75 Конституции Российской Федерации закреплен принцип независимости Банка России от других государственных органов при осуществлении своей основной функции -- защиты и обеспечения устойчивости рубля.

Закон о Банке России конкретизировал принцип независимости Банка России, установив, что функции и полномочия, предусмотренные Конституцией Российской Федерации и Законом о Банке России, Банк России осуществляет независимо от других федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

Закон о Банке России установил правовой статус Банка России; размер его уставного капитала; порядок формирования и основные функции Национального банковского совета и органов управления; урегулировал взаимоотношения Банка России с органами государственной власти и органами местного самоуправления, а также взаимоотношения Банка России с кредитными организациями; обозначил принципы организации безналичных расчетов и наличного денежного обращения; определил принципы осуществления и основные инструменты денежно--кредитной политики; установил перечень операций и сделок Банка России; полномочия по банковскому регулированию и банковскому надзору; принципы организации Банка России, его отчетности и аудита.

Распределение полномочий в сфере регулирования денежного обращения закреплено в Конституции РФ. Так, в ст. 71, п. «ж» отмечено, что такие вопросы, как «установление правовых основ единого рынка; финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики; федеральные экономические службы, включая федеральные банки», находятся в ведении Российской Федерации, и самостоятельное решение данных вопросов субъектами РФ рассматривается как нарушение государственной целостности. В ст. 106 Конституции за Советом Федерации и Государственной Думой закреплены их исключительные законодательные полномочия «по вопросам финансового, валютного, кредитного, таможенного регулирования, денежной эмиссии».

Важная роль в организации денежного обращения в России отведена Конституцией Президенту РФ, который в соответствии с п. «г» ст. 83 «представляет Государственной Думе кандидатуру для назначения на должность Председателя Центрального банка Российской Федерации; ставит перед Государственной Думой вопрос об освобождении от должности Председателя Центрального банка РФ», что позволяет ему через персоналии проводить определенную политику в денежной сфере.

Особая роль в осуществлении денежной политики государства возлагается в соответствии со ст. 75 Конституции РФ на Центральный банк РФ. Данной статьей на ЦБ РФ возложены исключительное право денежной эмиссии, а также основная функция по организации денежного обращения России, которую он должен осуществлять независимо от других органов государственной власти, -- защита и обеспечение устойчивости российского рубля.

Конкретизация целей, задач, полномочий и ответственности Центрального банка РФ по регулированию денежного обращения России дана в федеральных законах «О Центральном банке РФ» и «О банках и банковской деятельности», где также установлен используемый им при этом нормативный инструментарий.

Рассмотрим содержание некоторых статей ФЗ «О Центральном банке» Статья 41. Банк России при осуществлении функций, предусмотренных федеральными законами, обязан разрабатывать и реализовывать политику по предотвращению, выявлению и управлению конфликтами интересов. (статья 41 введена Федеральным законом от 23.07.2013 № 251-ФЗ)

Статья 5. Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации…Правила подготовки нормативных актов Банка России устанавливаются Банком России самостоятельно. Нормативные акты Банка России вступают в силу по истечении 10 дней после дня их официального опубликования в официальном издании Банка России - "Вестнике Банка России", за исключением случаев, установленных Советом директоров. Нормативные акты Банка России не имеют обратной силы. Нормативные акты Банка России должны быть зарегистрированы в порядке, установленном для государственной регистрации 10 нормативных правовых актов федеральных органов исполнительной власти. (часть четвертая в ред. Федерального закона от 29.06.2004 № 58-ФЗ).

Не подлежат государственной регистрации нормативные акты Банка России, устанавливающие: курсы иностранных валют по отношению к рублю; изменение процентных ставок; размер резервных требований; размеры обязательных нормативов для кредитных организаций и банковских групп, а также для некредитных финансовых организаций в соответствии с настоящим Федеральным законом и иными федеральными законами; (абзац в ред. Федерального закона от 23.07.2013 № 251-ФЗ)

Нормативные акты Банка России могут быть обжалованы в суд в порядке, установленном для оспаривания нормативных правовых актов федеральных органов государственной власти. Проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, направляются на заключение в Банк России.

В главе IV, Статьи 21. ФЗ «О Центральном банке» для реализации возложенных на него функций Банк России участвует в разработке экономической политики Правительства Российской Федерации. Председатель Банка России или по его поручению один из его заместителей участвует в заседаниях Правительства Российской Федерации, а также может принимать участие в заседаниях Государственной Думы при рассмотрении законопроектов, касающихся вопросов экономической, финансовой, кредитной и банковской политики. (часть вторая в ред. Федерального закона от 27.10.2008 № 176-ФЗ).

Банк России и Правительство Российской Федерации информируют друг друга о предполагаемых действиях, имеющих общегосударственное значение, координируют свою политику, проводят регулярные взаимные консультации. Банк России консультирует Министерство финансов Российской Федерации по вопросам графика выпуска государственных ценных бумаг Российской Федерации и погашения государственного долга Российской Федерации с учетом их воздействия на состояние финансового рынка Российской Федерации, в том числе на состояние банковской системы Российской Федерации, и приоритетов единой государственной денежно-кредитной политики. (часть четвертая в ред. Федерального закона от 23.07.2013 № 251-ФЗ). В главе VII ФЗ «О Центральном Банке РФ». Денежно-кредитная политика в статье 35. рассматриваются основные инструменты и методы денежно-кредитной политики Банка России, в статье 38 говорится об размере обязательных резервов. Статья 44. Банк России в целях реализации денежно-кредитной политики может от своего имени осуществлять эмиссию облигаций, размещаемых и обращаемых среди кредитных организаций.

В соответствии со ст. 7 ФЗ "О Центральном банке РФ": Банк России по вопросам, отнесенным к его компетенции, издает в форме указаний, положений и инструкций нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти субъектов РФ и органов местного самоуправления, всех юридических и физических лиц.

Система органов исполнительной власти установлена в Указе Президента "Вопросы структуры федеральных органов исполнительной власти". ЦБ РФ не включен в состав таких органов, а значит формально органом исполнительной власти не является. Таким образом, Центральный банк является особенным самостоятельным органом, выполняющим свои функции в зависимости от прямо предусмотренных требований законодательства.

Таким образом, акты Центрального банка РФ также нельзя отнести к актам органов исполнительной власти, так как они занимают обособленное место в иерархии нормативно-правовых актов.

ГЛАВА II. АНАЛИЗ ДЕНЕЖНО-КРЕДИТНОГО РЕГУЛИРОВАНИЯ ЭКОНОМИКИ БАНКОМ РОССИИ

2.1 Динамика денежно-кредитного регулирования экономики Банком России

Рассматривая динамику, основные показатели денежно-кредитного регулирования можно провести анализ ее инструментов, эффективность их использования.

Инфляция и экономический рост.

На фоне высоких мировых цен на энергетические товары повышались доходы бюджета, при этом улучшалась равномерность расходования бюджетных средств в течение финансового года. В результате профицит федерального бюджета в январе - сентябре 2012 года составил 1,4% ВВП (в январе - сентябре 2011 года - 2,9% ВВП).

Таблица 1. - Динамика инфляции на потребительском рынке и базовой инфляции.

|

Базовая инфляция |

Инфляция |

Базовая инфляция |

Инфляция |

Базовая инфляция |

Инфляция |

Базовая инфляция |

Инфляция |

Базовая инфляция |

Инфляция |

||

|

Сентябрь |

|||||||||||

На основе таблицы 1 можно установить, что в январе-августе 2013 года инфляция находилась выше целевого диапазона, установленного на 2013 год «Основными направлениями единой государственной денежно-кредитной политики на 2013 год и период 2014 и 2015 годов» (5-6%). Сформировавшиеся темпы инфляции были связаны, прежде всего, с ускоренным удорожанием продовольственных товаров, обусловленным низким урожаем 2012 года, повышением акцизов на отдельные товары, а также с индексацией цен на услуги естественных монополий.

В то же время благоприятные прогнозы по сбору урожая в текущем году и сохранение тенденции к снижению цен на мировом и внутреннем зерновых рынках способствовали существенному замедлению роста цен продовольственных товаров и инфляции в июне-августе. Снижению темпов инфляции также способствовало отсутствие инфляционного давления со стороны совокупного спроса. Базовая инфляция составила 5,5% в августе, снизившись с 5,7% в январе 2013 года. При отсутствии негативных шоков на рынке продовольствия тенденция к снижению темпов роста продовольственных цен сохранится, что будет способствовать дальнейшему замедлению инфляции и ее возвращению в целевой диапазон до конца 2013 года.

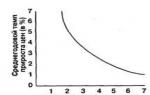

Рисунок1. - Динамика цен на потребительские товары и услуги, %.

В целом на рисунке1наблюдается ценовая динамика отражающая сохранение нейтрального влияния общеэкономических факторов на инфляцию.

При этом в динамике инфляционных ожиданий субъектов экономики отсутствовали существенные изменения. В этих условиях проинфляционный эффект произошедшего во II III кварталах 2013 г. ослабления рубля,который переносился прежде всего на цены на непродовольственные товары и услуги, в том числе в сфере туризма, оставался ограниченным.

В январе - мае 2012 года продолжалось замедление инфляции, начавшееся в середине 2011 года (из расчета месяц к соответствующему месяцу предыдущего года). В июне она начала расти и в сентябре превысила верхнюю границу целевого ориентира на 2012 год (5 - 6%).

По оценке, выпуск товаров и услуг находился вблизи потенциального уровня. Рост цен на непродовольственные товары без учета бензина, в наименьшей степени подверженный влиянию волатильных и административных факторов, замедлился; по оценке, темпы их прироста снизились с 5,9% в январе 2012 года до 5,4% в сентябре (из расчета месяц к соответствующему месяцу предыдущего года).

Во второй половине 2011 - начале 2012 года на замедление роста потребительских цен оказывала заметное воздействие благоприятная конъюнктура на внутреннем и мировом аграрных рынках. В апреле 2012 года темпы прироста цен на продовольствие достигли своего исторического минимума (из расчета месяц к соответствующему месяцу предыдущего года), составив 1,2%. Среди продуктов питания плодоовощная продукция была на 29,1% дешевле, чем в апреле 2011 года. Кроме того, на снижение инфляции повлиял перенос индексации административно регулируемых тарифов с января на III квартал текущего года. В итоге в течение первых пяти месяцев года темпы роста потребительских цен уменьшались, достигнув в апреле - мае минимального значения за весь период наблюдений - 3,6% (по отношению к сопоставимым месяцам прошлого года). Базовая инфляция снизилась с 6,0% в январе до 5,1% в мае. Однако в мае - сентябре ускорился рост цен на продовольствие. В сентябре 2012 года продукты питания были на 7,3% дороже, чем в сопоставимом месяце предыдущего года (в сентябре 2011 года - на 6,4%). Непродовольственные товары и платные услуги, включая услуги ЖКХ, подорожали в сентябре 2012 года по отношению к сопоставимому месяцу предыдущего года в меньшей мере, чем в сентябре 2011 года. В целом инфляция возросла до 6,6%, базовая инфляция - до 5,7%. (Приложение 3) По итогам 2012 года инфляция может составить около 7% (в 2011 году она составила 6,1%), что связано в основном с ускорившимся ростом цен на продовольственные товары. При этом базовая инфляция ожидается на уровне6% (в 2011 году она составила 6,6%).В первом полугодии 2013 года темпы роста ВВП снизились до 1,4% к соответствующему периоду 2012 года и сформировался небольшой отрицательный разрыв выпуска. Рост экономики поддерживался в основном за счет повышения внутреннего потребительского спроса. Валовое накопление, по оценке, внесло отрицательный вклад в прирост ВВП. В условиях слабого внешнего спроса чистый экспорт сократился. В январе-августе расходы населения на покупку товаров и оплату услуг увеличились, по оценке, на 4,1%. Объем инвестиций в основной капитал сократился на 1,3%, на что повлияло значительное снижение прибыли нефинансовых организаций, а также неопределенность перспектив экономического развития. В условиях снижения экономической активности с начала 2013 года наблюдалось увеличение уровня безработицы с исключением сезонного фактора. Данный показатель, по оценке, возрос с 5,3% в январе до 5,6% в августе 2013 года.

Ставка рефинансирования - очень мощный инструмент воздействия на нижний уровень банковской системы. Именно поэтому она относительно редко изменяется, а ее изменения влекут за собой значительные последствия для банковской системы в целом.

Таблица 2. - Динамика ставки рефинансирования.

|

Темп роста,% |

|||

|

19.06.2007-3.02.2008 |

|||

|

4.02.2008-28.04.2008 |

|||

|

29.04.2008-9.06.2008 |

|||

|

10.06.2008-13.07.2008 |

|||

|

14.07.2008-11.11.2008 |

|||

|

12.11.2008-30.11.2008 |

|||

|

1.12.2008-23.04.2009 |

|||

|

24.04.2009-13.05.2009 |

|||

|

14.05.2009-4.06.2009 |

|||

|

05.06.2009-12.07.2009 |

|||

|

13.07.2009-9.08.2009 |

|||

|

10.08.2009-14.09.2009 |

|||

|

15.09.2009-29.09.2009 |

|||

|

30.09.2009-29.10.2009 |

|||

|

30.10.2009-24.11.2009 |

|||

|

25.11.2009-27.11.2009 |

|||

|

28.11.2009-23.02.2010 |

|||

|

24.02.2010-28.03.2010 |

|||

|

29.03.2010-29.04.2010 |

|||

|

30.04.2010-31.04.2010 |

|||

|

1.06.2010-27.02.2011 |

|||

|

28.02.2011-2.05.2011 |

|||

|

3.05.2011-25.12.2011 |

|||

|

26.12.2011-13.09.2012 |

|||

Таблица составлена на основе данных бюллетеня банковской статистики *

На основе таблицы 2 можно провести анализ динамики темпов роста ставки рефинансирования. В 2009 году ставка рефинансирования выросло на 30 % по сравнению с 2008 году, это объясняется прежде всего кризисом 2008 года. В 2011 году по сравнению с 2010 годом ставка рефинансирования понизилась на 1%. На графике (рис.2) динамика изображена боле наглядно.

Рисунок 2.- График динамики ставки рефинансирования

Из графика видно, что самая высокая ставка наблюдалась в 2009 году, а на протяжении 2010-2013 года ставка сохраняется относительно стабильной.

Если Центральный Банк уменьшает учетную ставку, то это поощряет банки к приобретению дополнительных резервов путем заимствования у Центрального банка. В этом случае можно ожидать увеличения денежной массы. Напротив, повышение учетной ставки соответствует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег.

Изменив учетную ставку, можно лишь ожидать соответствующих действий банков. Нельзя заставить банки взять кредит на сумму, необходимую государству. В своей дисконтной политике Центральный Банк может играть лишь пассивную роль. Только в операциях на открытом рынке Центральный Банк может играть активную роль. Но никогда не стоит недооценивать роль учетной ставки: изменяя ее, Центральный Банк имеет большую силу для того, чтобы оказать ограничивающее влияние на банки. И все же по эффективности применения политика учетной ставки стоит после операций на открытом рынке.

Таблица 3. - Сумма обязательных резервов, поддерживаемая кредитными организациями на корреспондентских счетах (субсчетах) в Банке России(усредненная величина обязательных резервов)

|

Период усреднения |

Сумма обязательных резервов, млрд. руб. |

|

Таблица составлена на основе данных, бюллетеня банковской статистики *

Обязательные резервы -- это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном Банке.

Рисунок 3. - Динамика суммы обязательных резервов, 2005-2013 годы

Самые низкие суммы обязательных резервов наблюдаются в 2008 году, это объясняется тем что во время кризиса была высокая ставка рефинансирования, низкие проценты по депозитам. Самая высокая сумма обязательного резерва - в 2013 году.

Особой разновидностью вкладных сделок является проведение Центральным банком РФ операций по привлечению денежных средств банков-резидентов в валюте Российской Федерации в депозиты, открываемые в Банке России. Из таблицы 4 мы видим, что в 2011 году по сравнению с 2010 годом количество организаций разместивших депозит в Банке России уменьшилось на 12,84%, а объем привлеченных средств уменьшился на 28,59%, соответственно на 913034 млн. руб. В 2013 году по сравнению с 2012 годом количество организаций разместивших депозит в Банке России уменьшилось на 33,64%, а объем привлеченных средств уменьшился на 21,87%, соответственно на 404531 млн. руб.

Таблица 4. - Динамика основных характеристик депозитных операций Банка России.

Рисунок 4.-Динамика официальных курсов доллара США и евро по отношению к рублю в январе 2011 - августе 2013 года

Основное влияние на динамику курса национальной валюты в рассматриваемый период оказали внешние факторы. Так, в июле-августе 2013 г. продолжалось снижение склонности инвесторов к риску на мировых финансовых рынках в связи с ожиданиями сокращения объемов покупок активов ФРС США в рамках программы количественного смягчения до конца текущего года, что обусловило ослабление рубля к основным мировым валютам. Рост цен на нефть на мировых товарных рынках, вызванный усилением геополитического напряжения на Ближнем Востоке во второй пол. августа 2013 г., сдерживал снижение курса национальной валюты. Рис.4.

А отложить начало сокращения вышеуказанных стимулирующих мер на неопределенный срок, произошло укрепление к доллару США большинства валют стран с формирующимися рынками, в том числе российского рубля.

По итогам рассматриваемого периода стоимость бивалютной корзины выросла на 1,0% по сравнению с 1 июля 2013 г. и по состоянию на 1 октября 2013 г. составила 37,43 рубля. Банк России проводил операции по продаже иностранной валюты на внутреннем валютном рынке.(Приложение 4)

Сводная информация по операциям прямого РЕПО за период с 1 июля по 30 сентября 2013 г. составил 14,2 млрд. долл. США.

В соответствии с механизмом курсовой политики Банка России в июле-сентябре 2013 г. границы операционного интервала корректировались, что привело к их сдвигу на 60 коп. вверх. По состоянию на 1 октября 2013г. нижняя и верхняя границы интервала составили 32,3 и39,3руб. соответственно.(Приложение 5)

В целях повышения гибкости курсообразовния Банк России с 9 сентября 2013 г. снизил величину накопленных интервенций, приводящих к сдвигу операционного интервала на 5 коп., с 450 до 400 млн. долл. США. Кроме того, с 1 октября 2013 г. была осуществлена корректировка механизма курсовой политики, в соответствии с которой параметры операций Банка России по покупке и продаже иностранной валюты на внутреннем валютном рынке определяются с учетом операций Федерального казначейства по пополнению и расходованию средств суверенных фондов в иностранных валютах.

В целях дальнейшего повышения гибкости курсообразования и постепенного перехода к 2015 году к режиму плавающего валютного курса Банк России с 7 октября 2013 г. осуществил симметричечное расширение «нейтрального» диапазона плавающего операционного интервала допустимых значений руб левой стоимости бивалютной корзины, в котором не совершаются валютные интервенции, с 1,00до 3,10руб., сохранив при этом ширину операционного интервала неизменной. Кроме того, в целях повышения прозрачности курсовой политики Банка России и улучшения ее понимания субъектами экономики Банк России расширил состав раскрываемой информации о параметрах и действующем механизме реализации курсовой политики.

2.2 Эффективность денежно-кредитного регулирования экономики Банком России

К эффективности денежежно-кредитного регулирования, прежде всего, относится ликвидность банковского сектора. Формирование уровня ликвидности банковского сектора в IV квартале 2013 г. I квартале 2014 г. будет определяться в основном изменением остатков средств на счетах расширенного правительства в Банке России и объема наличных денег в обращении. В октябре 2013 г. превышение бюджетных доходов над расходами (без учета операций с ОФЗ и изменения депозитов Федерального казначейства), в том числе вследствие выплат квартальных налогов, может привести к оттоку ликвидности из банковского сектора в размере около 0,2 трлн. рублей.

Однако в ноябре и декабре 2013 г. по мере сезонного наращивания расходов бюджета ожидается приток ликвидности в банковский сектор в размере 1,4 трлн. рублей.

В IV квартале 2013 г. в связи с необходимостью финансирования государственных расходов ожидается снижение объема средств, размещенных Федеральным казначейством, бюджетами субъектов Российской Федерации и внебюджетными фондами на депозитах в кредитных организациях.

По оценке Банка России, в целом в декабре 2013 г. увеличение наличных денег в обращении вследствие действия традиционных сезонных факторов приведет к изъятию ликвидности из банковского сектора в размере около 0,8 трлн. рублей.

Направление и масштаб воздействия на объем ликвидности валютных интервенций Банка России будут зависеть от развития ситуации на внутреннем валютном рынке.

В начале 2014г. сохранится структурная потребность банковского сектора в рефинансировании со стороны Банка России (структурный дефицит ликвидности), однако ожидается ее некоторое снижение в связи с поступлением существенного объема средств по бюджетному каналу в конце 2013 года.

Кроме того, сезонное снижение объема наличных денег в обращении, характерное для начала года, также приведет к существенному притоку средств в банковский сектор в этот период.

Ключевым элементом реализации денежно-кредитной политики Банка России является проведение операций по регулированию ликвидности банковского сектора. Банк России поддерживает совокупный объем банковской ликвидности на уровне, обеспечивающем выполнение нормативов обязательных резервов, удовлетворение платежных потребностей кредитных организаций и их спроса на ликвидные средства исходя из мотива предосторожности. Процесс управления ликвидностью банковского сектора преимущественно за счет проведения операций на открытом рынке помимо обеспечения нормальной работы денежного рынка, а также бесперебойного осуществления расчетов и платежей направлен на поддержание однодневных ставок денежного рынка вблизи ключевой ставки Банка России. Спрос со стороны кредитных организаций на операции РЕПО на аукционной основе на более длительные сроки по-прежнему сохранялся на невысоком уровне.

К концу III квартала 2013 г. задолженность кредитных организаций по операциям РЕПО на срок 3 месяца снизилась с 57 до 30 млрд. руб., а по аукционам РЕПО на срок 1 год до нуля. Увеличение спроса кредитных организаций на операции рефинансирования Банка России и нехватка у отдельных кредитных организаций ценных бумаг, принимаемых в качестве обеспечения по операциям РЕПО с Банком России, а также недостаточно активное перераспределение ликвидности на российском денежном рынке обусловили сохранение спроса кредитных организаций на операции постоянного действия. Среди них наиболее востребованными оставались сделки «валютный своп» и кредиты, обеспеченные нерыночными активами или поручительствами. Рис.6

Средний объем операций «валютный своп» в дни заключения сделок в III квартале 2013 г. составил 60,3 млрд. руб.

Рисунок 5.- Валовой кредит Банка России кредитным организациям о обязательства Банка России по операциям абсорбирования.(млрд.руб.)

В январе-августе 2013 года в условиях дефицита ликвидности банковского сектора сохранялся высокий спрос кредитных организаций на операции рефинансирования Банка России, при этом объемы операций абсорбирования ликвидности оставались незначительными.

Предоставление ликвидности Банком России кредитным организациям осуществлялось преимущественно посредством операций на аукционной основе, лимиты по которым устанавливались исходя из прогноза ликвидности банковского сектора. В качестве основной формы привлечения ликвидности от Банка России кредитные организации продолжали использовать аукционы РЕПО на сроки 1 день и 1 неделя. По состоянию на 1.09.2013 задолженность по аукционным операциям прямого РЕПО достигла 2,2 трлн. рублей (1,8 трлн. рублей на 1.01.2013), в то время как среднедневное значение указанного показателя за период с начала года составило 1,7 трлн. рублей (1,1 трлн. рублей в среднем в 2012 году). В связи с нехваткой у отдельных кредитных организаций ценных бумаг, принимаемых в качестве обеспечения по операциям РЕПО с Банком России, и недостаточно активным перераспределением ликвидности на рынке в 2013 году возросла интенсивность использования кредитными организациями операций «валютный своп» Банка России. При этом увеличились как частота заключения указанных сделок, так и их средний объем, который в дни совершения сделок в январе-августе 2013 года возрос до 72,8 млрд. рублей с 45,6 млрд. рублей во втором полугодии 2012 года, когда операции «валютный своп» стали проводиться на регулярной основе. Вместе с тем данный инструмент оставался для кредитных организаций второстепенным источником привлечения ликвидности со стороны Банка России, к которому они прибегали преимущественно в дни роста напряженности на денежном рынке, в том числе в связи с наступлением налогового периода.

В июле 2013 года был проведен первый аукцион по предоставлению кредитным организациям кредитов Банка России, обеспеченных активами или поручительствами, по плавающей процентной ставке на срок 12 месяцев. Объем предоставленных денежных средств по итогам кредитного аукциона составил 306,8 млрд. рублей, при этом Банк России удовлетворил все заявки кредитных организаций. В сентябре 2013 года Банк России объявил о проведении 14 октября 2013 года кредитного аукциона по плавающей ставке на срок 3 месяца. Максимальный объем предоставляемых средств составит 500 млрд. рублей. Применение данного инструмента позволит смягчить проблему нехватки рыночного обеспечения у отдельных кредитных организаций и повысит управляемость процентных ставок.

Задолженность кредитных организаций по кредитам Банка России, обеспеченным нерыночными активами и поручительствами кредитных организаций (с учетом проведенного аукциона), в январе-августе 2013 года снизилась с 649,9 до 385,2 млрд. рублей. Объем других операций рефинансирования по фиксированным ставкам (ломбардных кредитов, кредитов «овернайт», кредитов, обеспеченных золотом) в отчетный период оставался незначительным.

В 2013 году Банк России принял ряд мер, направленных на расширение доступа кредитных организаций к инструментам рефинансирования и на совершенствование технологии проведения операций. Был расширен перечень активов, принимаемых в качестве обеспечения по операциям предоставления ликвидности. С 15.04.2013 Банк России приступил к заключению сделок РЕПО

с возможностью замены обеспечения, что облегчает для кредитных организаций процесс управления портфелем ценных бумаг, используемых в качестве обеспечения по операциям Банка России. Во II квартале 2013

года аукционы РЕПО начали проводиться с использованием механизма частичного удовлетворения заявок, что позволило Банку России предоставлять кредитным организациям средства в полном объеме в рамках установленного лимита уже по итогам первого аукциона (при наличии достаточного спроса).

Механизм реализации курсовой политики предполагал возможность осуществления покупок или продаж иностранной валюты при нахождении стоимости бивалютной корзины в операционном интервале, причем внутри него выделялся диапазон, в котором валютные интервенции не совершались. В случае выхода стоимости бивалютной корзины за пределы данного диапазона Банк России осуществлял операции по покупке либо продаже иностранной валюты на внутреннем валютном рынке, интенсивность которых возрастала по мере приближения стоимости бивалютной корзины к границам операционного интервала. При достижении накопленным объемом покупок (продаж) иностранной валюты установленной величины границы операционного интервала автоматически сдвигались на 5 копеек вниз (вверх). В целях повышения гибкости курсообразования Банк России с 9 сентября 2013 года снизил величину накопленных интервенций, приводящих к сдвигу операционного интервала, с 450 до 400 млн. долларов США. (Приложение 4)

Динамика номинального курса рубля в январе-августе 2013 года была сопоставима с динамикой курсов валют большинства стран с формирующимися рынками. В I квартале 2013 года изменения курса национальной валюты были незначительными, а его волатильность оставалась умеренной. Начиная со II квартала наблюдалось некоторое ослабление рубля к основным мировым валютам, однако в целом баланс спроса и предложения на внутреннем валютном рынке по-прежнему достигался без существенного присутствия Банка России. За период с 1 января по 1 сентября 2013 года объем нетто-продажи Банком России иностранной валюты на внутреннем валютном рынке составил 14,0 млрд. долларов США. За указанный период границы операционного интервала автоматически сдвигались вверх 10 раз до уровня 32,15 и 39,15 рубля для нижней и верхней границ соответственно.

На 1 сентября 2013 года стоимость бивалютной корзины составила 38,09 рубля, увеличившись на 9,4% по сравнению с началом года. Номинальный эффективный курс рубля к валютам стран - основных торговых партнеров

России снизился в августе 2013 года по отношению к декабрю 2012 года на 5,9%. Реальный эффективный курс рубля за тот же период снизился, по оценке, на 3,2%. (Приложение 4)

Рисунок 7. - Процентные ставки по основным операциям Банка России (% годовых)

Банк России принял ряд решений по совершенствованию системы процентных инструментов с целью усиления действенности денежно-кредитной политики. Банк России объявил 13 сентября 2013 года о введении ключевой ставки - индикатора направленности денежно-кредитной политики (ею стала единая ставка по основным операциям на аукционной основе на срок 1 неделя). Одновременно было завершено формирование границ процентного коридора Банка России, образованных ставками по операциям постоянного действия на срок 1 день, путем снижения ставок по кредитам «овернайт» и кредитам, обеспеченным нерыночными активами и поручительствами, на срок 1 день. Данному решению предшествовало последовательное снижение с апреля 2013 года ряда ставок по операциям предоставления ликвидности, направленное, в том числе, на формирование верхней границы процентного коридора.

В целях улучшения функционирования денежного рынка за счет частичного высвобождения рыночного обеспечения, полученного Банком России по операциям предоставления ликвидности, в июле 2013 года было принято решение о начале проведения аукционов по плавающей процентной ставке по предоставлению кредитов, обеспеченных нерыночными активами или поручительствами, на срок 12 месяцев. Данные аукционы носят нерегулярный характер. В сентябре 2013 года были введены регулярные аукционы по предоставлению кредитов, обеспеченных нерыночными активами, по плавающей процентной ставке на срок 3 месяца. Минимальный спред к уровню ключевой ставки Банка России для данных кредитных аукционов был установлен в размере 0,25 процентного пункта.

Повышение гибкости курсообразования, а также складывающиеся внешние и внутренние макроэкономические тенденции привели к уменьшению значимости использования нормативов обязательных резервов для целей ограничения притока спекулятивного капитала. В связи с этим в феврале 2013 года Банк России выровнял нормативы обязательных резервов по всем категориям обязательств кредитных организаций, установив их на уровне 4,25%3. Указанное решение являлось нейтральным с точки зрения направленности денежно-кредитной политики и воздействия на ликвидность банковского сектора.

В сентябре 2013 г. Совет директоров Банка России также объявил о ряде предстоящих изменений в системе инструментов денежно-кредитной политики. В частности, с 1 февраля 2014 г. Банк России прекратит проведение на ежедневной основе аукционов РЕПО на срок 1 день.

Основными операциями Банка России по управлению ликвидностью останутся аукционы РЕПО на срок 1 неделя. Это будет способствовать более активному перераспределению средств на межбанковском рынке и повышению эффективности управления собственной ликвидностью кредитными организациями. При этом в качестве инструментов «тонкой настройки» Банк России будет использовать операции РЕПО на аукционной основе на сроки от 1 до 6 дней.

Решения о проведении данных операций будут оперативно приниматься Банком России в случае возникновения необходимости компенсации существенных изменений уровня ликвидности банковского сектора вследствие действия автономных факторов или изменения спроса кредитных организаций на ликвидность. С указанной даты также будет приостановлено проведение всех операций постоянного действия на сроки свыше 1 дня, ломбардных аукционов на все сроки и аукционов РЕПО на сроки 3 и 12 месяцев. При этом на нерегулярной основе возможно проведение аукционов по предоставлению кредитов Банка России, обеспеченных нерыночными активами или поручительствами, на срок 12 месяцев.

В целях развития и повышения ликвидности российского фондового рынка Банком России совместно с Минфином России в феврале 2012 года был осуществлен ряд мер по либерализации рынка государственных ценных бумаг и консолидации биржевой инфраструктуры. Указанные меры включали перевод вторичного обращения государственных ценных бумаг на фондовую биржу, а также на внебиржевой рынок. В результате объединения вторичных торгов по государственным и негосударственным ценным бумагам, а также унификации депозитарного учета упростился доступ и расширился круг инвесторов на рынке государственных ценных бумаг. Следующим шагом в направлении либерализации рынка государственных ценных бумаг станет планируемая до конца текущего года организация размещения ОФЗ на торгах фондовой биржи и допуск ОФЗ к обслуживанию в международных депозитариях

При принятии решений по вопросам процентной политики Банк России ориентировался на среднесрочные оценки инфляционных рисков, динамику инфляционных ожиданий, оценки перспектив экономического роста, а также учитывал изменение других факторов. Принимались во внимание отсутствие значимого воздействия на инфляцию со стороны спроса в условиях сохранения совокупного выпуска вблизи своего потенциального уровня, немонетарный характер краткосрочного замедления инфляции в первой половине текущего года и ее роста во втором полугодии, а также ужесточение денежно-кредитных условий.

Основываясь на анализе указанных и других факторов, Банк России в январе - августе 2012 года не изменял направленность денежно-кредитной политики - ставка рефинансирования и процентные ставки по основным операциям (за исключением ставок по сделкам "валютный своп") были сохранены на уровне, установленном с 26 декабря 2011 года.

2.3 Механизмы денежно-кредитного регулирования экономики Банком России

Основой развития надежного, устойчивого функционирования банковской системы является формирование гибкого механизма денежно-кредитного регулирования экономики, позволяющего Центральному Банку эффективно воздействовать на хозяйственную активность, контролировать деятельность банковских институтов, добиваться стабилизации денежного обращения.

...Подобные документы

Сущность, цели и инструменты денежно-кредитной политики государства. Система государственного регулирования экономики. Исследование направлений реализации денежно-кредитной политики в экономике Республики Беларусь и разработка путей ее совершенствования.

курсовая работа , добавлен 27.01.2014

Цели, инструменты, передаточный механизм и виды денежно-кредитной политики. Кейнсианский и монетаристский подходы к денежно-кредитной политике. Особенности и эффективность денежно-кредитной политики Республики Беларусь в условиях реформирования экономики.

курсовая работа , добавлен 02.12.2010

Влияние денежно-кредитной политики и ее инструментов на состояние экономики. Национальный банк Республики Беларусь как проводник денежно-кредитной политики. Обеспечение устойчивого экономического роста, уровня занятости, стабильности внутренних цен.

курсовая работа , добавлен 11.04.2014

Изучение кейнсианской и монетаристской концепций денежно-кредитной политики РФ. Характеристика денежно-кредитного механизма государственного регулирования экономики. Анализ формирования предложения денег и факторов спроса, динамики кредитов организациям.

курсовая работа , добавлен 17.05.2011

Сущность денежно–кредитной политики, теория денег. Методы денежно–кредитной политики. Теоретические подходы к денежно–кредитной политике. Современная денежно–кредитная политика России. Проблемы регулирования денежно–кредитной политики в России.

реферат , добавлен 19.10.2010

Основные элементы денежно-кредитной системы: органы денежно-кредитного регулирования, банки и небанковские финансовые учреждения. Рынок денег как сфера бизнеса, где продается и покупается особый товар – деньги. Инструменты денежно-кредитной политики.

курсовая работа , добавлен 26.06.2011

Исследование процесса функционирования денежно-кредитной системы и особенностей методов регулирования денежно-кредитной политики. Изучение инструментов, передаточного механизма и оценка эффективности денежно-кредитной политики в Республике Беларусь.

курсовая работа , добавлен 27.06.2011

Механизм денежно-кредитного регулирования. Кредитно-финансовые институты. Кредитно-банковская система. Цели и результаты денежно-кредитной политики. Занятость трудовых ресурсов. Методы и механизм монетарного регулирования. Сущность и формы кредита.

контрольная работа , добавлен 21.08.2008

"За" и "против" государственного регулирования сегодня. Инструментарий денежно-кредитной политики и функции Центрального банка. Цели и методы государственного регулирования экономической сферы. Государственное регулирование экономики на примере России.

курсовая работа , добавлен 19.01.2016

Денежно-кредитная политика как инструмент государственного регулирования. Анализ денежно-кредитной политики России. Индикаторы денежно-кредитной политики и их динамика в 2000-2014 гг. Проблемы осуществления денежно-кредитной политики на современном этапе.

Воздействие субъектов денежно-кредитной политики на ее объекты осуществляется с помощью набора специфических инструментов. Под инструментами денежно-кредитной политики понимают средство, способ воздействия Центрального банка как органа денежно-кредитного регулирования на объекты денежно-кредитной политики.

В Федеральном законе «О Центральном Банке Российской Федерации» (ст. 35) определены основные инструменты денежно-кредитной политики:

- 1. Операции на открытом рынке.

- 2. Нормативы обязательных резервов депонируемых в ЦБ (резервные требования).

- 3. Процентные ставки по операциям Центрального Банка.

- 4. Рефинансирование кредитных организаций.

- 5. Валютные интервенции.

- 6. Установление ориентиров роста денежной массы.

- 7. Прямые количественные ограничения.

- 8. Эмиссия облигаций от своего имени

Рассмотрим более подробно инструменты денежно-кредитной политики Российской Федерации.

К экономическим мерам по регулированию денежно-кредитной политики относятся также операции Центрального банка на открытом рынке с ценными бумагами. Политикой открытого рынка называют куплю-продажу Центральным банком государственных ценных бумаг с целью оказать влияние на денежный рынок. Основная задача политики открытого рынка состоит в том, чтобы, регулируя спрос и предложения на ценные бумаги, вызвать соответствующую реакцию у коммерческих банков.

Политика открытого рынка представляет собой орудие быстрого и гибкого воздействия. При продаже и покупке ценных бумаг Центральный банк пытается с помощью предложения выгодных процентов воздействовать на объем ликвидных средств коммерческих банков и тем самым осуществить управление их кредитной эмиссией. Покупая ценные бумаги на открытом рынке, он увеличивает резервы коммерческих банков и способствует росту денежного предложения. Особенно эффективно это используется в период кризиса. В период высокой конъюнктуры Центральный банк предлагает коммерческим банкам купить ценные бумаги, чтобы сократить их кредитные возможности по отношению к экономике и к населению.

Проводить такую политику Центральный банк может двумя путями. Во-первых, он может определить объем купли-продажи уровень и процентных ставок, по которым банки могут покупать у него ценные бумаги. Курс продажи ценных бумаг устанавливается дифференцированно, в зависимости от их срока. В этом случае влияние на формирование рыночных ставок будет косвенным. Во-вторых, Центральный банк может установить процентные ставки, по которым он готов покупать ценные бумаги.

Когда необходимо поддержать ликвидность коммерческих банков, а соответственно и их кредитную активность, Центральный банк выступает покупателем на открытом рынке. В этом случае широко используются перекупочные соглашения, по которым Центральный банк обязуется купить ценные бумаги у коммерческих банков с тем условием, что последние через определенный период времени осуществят обратную сделку, т.е. обратный выкуп ценных бумаг, но уже со скидкой - так называемые обратные операции (операции РЕПО). Эта скидка может быть фиксированной или плавающей, установленной между двумя границами. Обратные операции на открытом рынке характеризуются более мягким воздействием на денежный рынок и поэтому являются более гибким методом регулирования.

Рассмотрим инструмент денежно-кредитного регулирования - рефинансирование банков. Первоначально политика рефинансирования коммерческих банков Центральным банком использовалась исключительно для воздействия на состояние денежно-кредитного обращения. По мере развития рыночных отношений рефинансирование все активнее стало использоваться как инструмент оказания финансовой помощи коммерческим банкам. Центральный банк, таким образом, превращается в кредитора последней инстанции и выполняет функцию «банка банков». Кредиты рефинансирования позволят им свести до минимума запас ликвидных средств в результате использования заимствований Центрального банка. Это особенно наглядно проявляется сейчас в банковской системе России, где основным инструментом предоставления дополнительной ликвидности является рефинансирование банков. По решению Совета Директоров Центрального банка в ходе реструктуризации банковской системы банкам будут предоставляться кредиты на поддержание ликвидности, повышение финансовой устойчивости, а также стабилизационные кредиты на срок до одного года в пределах ориентиров денежно-кредитной политики. По мере нормализации ситуации в банковском секторе предполагается прекратить предоставление указанных кредитов.

Кредиты рефинансирования различаются по:

- - форме обеспечения - учетные и ломбардные кредиты;

- - срокам использования - краткосрочные (на 1 или несколько дней) и среднесрочные (до 6 месяцев);

- - методам предоставления - прямые кредиты и кредиты, реализуемые Центральным банком через аукционы;

- - целевому характеру - корректирующие и сезонные кредиты.

Следующий инструмент - процентная политика или регулирование официальной процентной ставки. Традиционной функцией Центрального банка является предоставление ссуд коммерческим банкам. Ставка процента, по которой выдаются эти ссуды, называется учетной ставкой процента или ставкой рефинансирования. Изменяя эту ставку, Центральный банк может воздействовать на резервы банков, расширяя или сокращая их возможности в предоставлении кредита населению или предприятиям. В зависимости от величины учетного процента строится система процентных ставок коммерческих банков, происходит удорожание или удешевление кредита вообще и тем самым создаются условия ограничения или расширения денежной массы в обращении. Коммерческие банки самостоятельно определяют размер надбавки к официальной ставке рефинансирования Центрального банка в зависимости от финансового состояния заемщика, рентабельности работы, перспективности и приоритетности кредитуемого объекта.

Центральный банк регулирует уровень процентных ставок двояким образом:

- - через фиксацию ставок по предоставлению коммерческим банкам кредитов, которые служат определенным ориентиром для рыночных ставок;

- - через контроль над ставками кредитных учреждений.